VENTES DU 4ème TRIMESTRE ET RÉSULTATS 2023

|

VENTES DU 4ème TRIMESTRE

ET RÉSULTATS 2023 Ventes, marge d'EBITA

ajusté1 et Free cash flow

recordsObjectifs annuels réhaussés atteints, avec

une marge d'EBITA dans le haut de la

fourchetteForte génération de free cash flow,

démontrant la solidité et la résilience de Rexel |

→ Ventes 2023 de 19 153,4M€, en

hausse de +4,3% à jours constants

-

Contributions positives des volumes et des prix de respectivement

+2,0% et +2,3%

-

Soutenues par les tendances d'électrification en Europe, notamment

au premier semestre, et les projets commerciaux et industriels en

Amérique du Nord

→ Ventes de 4 725,3M€ au T4 2023,

en recul de (1,4)% à jours constants, en raison d'un effet

de base élevé lié aux produits d'électrification en Europe et d'une

moindre demande dans certains marchés finaux

→ Ventes digitales représentant 30% du

chiffre d'affaires au T4 23, en hausse de +269bps

→ Marge d'Ebita ajusté de 6,8%, dans le

haut de la fourchette de l'objectif, soutenue par la

croissance des tendances d'électrification au S1 et la bonne

exécution de nos plans d'actions, conduisant à des gains de parts

de marché au S2

→ Résultat net récurrent de 823,3M€ en

2023, vs. 911,8M€ en 2022, en raison d'un effet de base

élevé, les résultats 2022 ayant bénéficié d'une inflation

sans précédent sur les produits hors-câbles

→ Génération de Free cash flow

record, démontrant la force et la résilience de notre

modèle

- FCF

avant intérêts et impôts historique, à près d'1 milliard d'€

- Taux de

conversion du FCF (FCF avant intérêts et impôts / EBITDAaL) de 73%,

significativement au dessus de l'objectif

→ Proposition de maintenir le

dividende au titre de 2023 à son niveau

record de 1,20€ par action

→ Exécution de notre stratégie d'allocation du

capital avec un bilan sain : ratio d'endettement à 1,33x

- Rachat

d'actions : 134M€ d'actions rachetées en 2023 ; 200M€ depuis le

lancement du programme mi-2022

-

Croissance externe : 800M€ de ventes additionnelles acquises en

2023

→ Objectifs 2024 : Croissance

des ventes à jours constants stable à légèrement positive, marge

d'EBITA ajusté comprise entre 6,3% et 6,6% et conversion du Free

Cash Flow avant intérêts et impôts supérieure à 60%.

→ Lors de notre Journée investisseurs du 7 juin

prochain, nous présenterons les initiatives mises en œuvre dans le

cadre du plan Power Up 2025 et partagerons nos objectifs actualisés

à moyen-terme

|

Guillaume TEXIER, Directeur Général, a déclaré : «

Rexel a réalisé une performance exceptionnelle en 2023 qui s'est

traduite par des ventes, une marge brute et une génération de free

cash flow records. Cette performance souligne une fois de plus la

force et la résilience de notre modèle. Les résultats, en ligne

avec nos objectifs réhaussés, ont été tirés à la fois par les

tendances favorables de l'électrification, qui a progressé quatre

fois plus vite que les ventes de la distribution électrique

traditionnelle, et par l'excellente exécution de nos plans

d'action. Je suis fier de ces résultats et souhaite remercier nos

équipes dans toutes nos géographies. C'est grâce à leur travail,

leur dévouement et leur engagement que Rexel est devenu une

entreprise plus agile, plus digitale et plus profitable. La

résilience accrue de Rexel nous permet de viser une marge d'Ebita

ajusté comprise entre 6,3% et 6,6% en 2024, dans un environnement

plus contrasté. Grâce à nos plans d'action Power Up 2025, nous

avons établi un nouveau seuil de performance et nous continuerons à

fournir un service d'excellence à nos clients et un fort retour sur

investissement à nos actionnaires. » |

1 Retraitée des éléments non récurrents 2022

|

ANALYSE DES RESULTATS AU 31 DECEMBRE 2023 |

- Ce

communiqué de presse présente les résultats de l'exercice clos le

31 décembre 2023 issus des comptes consolidés de Rexel au 31

décembre 2023. Les procédures d'audit par les Commissaires aux

Comptes sont en cours et leur rapport sur les comptes consolidés

pour l'exercice clos le 31 décembre 2023 sera émis le 15 février

2024.

- Le rapport

financier 2023 a été arrêté par le Conseil d'Administration qui

s’est tenu le 14 février 2024.

- Les

termes suivants : EBITA publié, EBITA ajusté, EBITDA, EBITDAaL,

Résultat net récurrent, Free cash-flow ou Flux net de trésorerie

disponible et Endettement financier net sont définis dans la

section « Glossaire » de ce document.

- Sauf

mention contraire, tous les commentaires sont faits en base

comparable et ajustée et, pour ce qui concerne le chiffre

d’affaires, à nombre de jours constant.

| Chiffres

clés1 (M€) -

Réalisé |

2023 |

Variation |

Variation excl. éléments

non-récurrents |

| Ventes en

données publiées |

19 153,4 |

+2,4% |

|

| À nombre de jours

courant |

|

+4,2% |

|

|

À nombre de jours constant |

|

+4,3% |

|

|

EBITA ajusté² |

1 300,1 |

(5,7)% |

|

|

En pourcentage des ventes |

6,8

% |

-71 bps |

-3 bps |

|

EBITA publié |

1 285,9 |

(4,4)% |

|

|

Résultat opérationnel |

1 216,6 |

(9,4)% |

|

|

Résultat net |

774,7 |

(16,0)% |

|

|

Résultat net récurrent |

823,3 |

(9,7)% |

|

|

FCF avant intérêts et impôts |

996,4 |

+14,1% |

|

|

Conversion du FCF3 |

73

% |

|

|

|

Endettement financier net |

1 961,5 |

Hausse de 503M€ |

|

1 Cf. définition dans la section “Glossaire” de

ce document ; 2 Variation à périmètre et taux de change

constants ; 3 FCF avant intérêts et taxes / EBITDAaL

VENTES

En 2023, les ventes sont en hausse de

+2,4% en données publiées d'une année sur l'autre, et de +4,3% en

données comparables et à nombre de jours constant.

| Chiffres

clés (M€) |

T4 2023 |

Variation |

2023 |

Variation |

| Ventes en

données publiées |

4 725,3 |

(1,6) % |

19 153,4 |

+2,4% |

| À nombre de jours

courant |

|

(1,1) % |

|

+4,2% |

|

À nombre de jours constant |

|

(1,4) % |

|

+4,3% |

Sur l'année, Rexel a enregistré des ventes de

19 153,4M€, en progression de +2,4% en données publiées,

tirées par la croissance organique et la stratégie de

croissance externe. Cela inclut :

- Une croissance des

ventes en données comparables et à nombre de jours constant de

+4,3%, incluant des contributions positives des volumes de +2,0% et

des prix des produits hors-câbles de +3,2%, ainsi qu'un impact

négatif de (0,9)% lié aux variations du prix des câbles à base de

cuivre (comparé à un impact positif de +1,2% en 2022) ;

- Un effet

calendaire globalement stable de (0,1)% ;

- Un effet

de périmètre net positif de +0,5%, résultant des récentes

acquisitions de Buckles-Smith, Horizon et LTL en Amérique du Nord

ainsi que Trilec et Wasco au Benelux, contribuant pour +2,7% à la

croissance, qui ont plus que compensé les cessions de Rexel en

Espagne, Portugal et Norvège ;

- Un effet

de change négatif de (2,2)%, principalement dû à la dépréciation

des dollars américain et canadien ;

- Les quatre

catégories de produits liés à l'électrification (photovoltaïques,

solutions de bornes de recharges pour véhicules électriques, génie

climatique et automatismes industriels) ont représenté 22%1 des

ventes et ont augmenté de +10,8% au cours de l'année, soit plus de

4 fois la croissance de l'activité traditionnelle de distribution

électrique.

Au T4, les ventes sont en baisse de

(1,6)% en données publiées d'une année sur l'autre, et de (1,4)% en

données comparables et à nombre de jours constant.

Au 4ème trimestre, Rexel a enregistré des ventes

4 725,3M€, en baisse de (1,6)% en données publiées,

incluant:

- Une évolution des

ventes en données comparables et à nombre de jours constant de

(1,4)% ;

- Un effet calendaire

positif de +0,3% ;

- Un effet de

périmètre positif de +2,1%, résultant de l'effet net entre les

récentes acquisitions (principalement Wasco aux Pays-Bas et

Buckles-Smith & LTL en Amérique du Nord) et les cessions en

Europe (Rexel Espagne, Portugal & Norvège) ;

- Un effet de change

négatif de (2,7)%, principalement dû à la dépréciation des dollars

américain et canadien contre l'euro.

Au T4 2023, les ventes sont en baisse de (1,4)%

en données comparables et à jours constants (ou de (1,1)% à jours

courants). Plus précisement :

- Les quatre

catégories de produits liés à l'électrification (photovoltaïques,

solutions de bornes de recharges pour véhicules électriques, génie

climatique et automatismes industriels) ont représenté 23%1 du

chiffre d'affaires et ont baissé de (2)% au cours du trimestre en

raison d'un effet de base plus élevé, un effet prix négatif sur les

panneaux solaires et d'une moindre demande, notamment du

photovoltaïque en Europe, où les faibles prix de l'électricité ont

temporairement augmenté la durée de retour sur investissement des

installations de solutions photovoltaïques. En revanche, les

tendances d'électrification en Amérique du Nord sont restées

positives, grâce aux tendances de relocalisation de production dans

plusieurs secteurs industriels.

- Un environnement de

prix favorable sur les produits hors-câbles (contribution de 0,5%

sur le trimestre) pour la majorité de notre offre, qui a plus que

compensé une certaine déflation sur un nombre limité de produits

hors-câbles (panneaux photovoltaïques, conduits et chemins de

câbles en Amérique du Nord et quelques produits d'automatismes

industriels en Chine).

- Une évolution

négative du prix des câbles à base de cuivre (contribution de

(0,4)% au T4 2023), principalement en Amérique du Nord

- Nous avons

enregistré une nouvelle croissance de la digitalisation dans nos

trois géographies, avec des ventes digitales représentant

dorénavant 30% des ventes du Groupe au T4 2023, en hausse de

+269bps comparé au T4 2022. L'Europe a atteint 40% de ventes

digitales (en hausse de +234bps), l'Amérique du Nord est maintenant

au-dessus de 20% (à 21% de ventes digitales, en hausse de +359bps)

et l'Asie-Pacifique a progressé de +314bps, à 9% des ventes.

1 Incluant un effet de périmètre positif et

l'ajout de catégories de produits (notamment au sein de l’activité

HVAC)

Europe (52 % des ventes du Groupe) :

(2,8)% au T4 et +5,1% sur l'année 2023 en données comparables et à

nombre de jours constant

Au 4ème trimestre, les ventes en Europe sont en

baisse de (0,7)% en données publiées, incluant :

- Une évolution des

ventes en données comparables et à nombre de jours constant de

(2,8)%, avec néanmoins, une tendance globalement positive dans

l'industrie. Cette évolution inclut une contribution négative des

volumes de (4,1)%, s'expliquant par un effet de base élevé lié aux

produits d'électrification. Les hausses de prix de ventes ont

contribué positivement à hauteur de +1,3% (contribution de +1,4%

des produits hors-câbles et stable pour les produits câbles à base

de cuivre) ;

- Un effet calendaire

négatif de (0,3)% ;

- Un effet de

périmètre positif de +2,7%, résultant de la récente acquisition de

Wasco aux Pays-Bas, compensant les cessions de Rexel en Espagne,

Portugal et Norvège ;

- Un effet

de change négatif de (0,2)%, principalement dû à la dépréciation de

la couronne suédoise par rapport à l'euro.

| Chiffres

clés (M€) |

T4 2023 |

Variation |

2023 |

Variation |

|

Europe |

2 444,4 |

(2,8) % |

9 619,1 |

+5,1% |

|

France |

927,2 |

(0,6) % |

3 668,7 |

+5,5% |

|

Benelux |

430,9 |

(5,6) % |

1 364,1 |

+2,3% |

|

Allemagne |

244,2 |

(2,0) % |

1 076,7 |

+10,8% |

|

Pays nordiques |

216,5 |

(10,6) % |

925,9 |

+1,2% |

|

Royaume-Uni |

189,2 |

(3,7) % |

813,0 |

+2,0% |

|

Suisse |

185,5 |

+5,0% |

693,0 |

+8,4% |

- Les ventes en

France (38% des ventes de la région) sont en

légère baisse de (0,6)%, incluant les éléments suivants :

- Solide

et forte résilience des marchés commerciaux et industriels ;

- Moindre

demande du résidentiel et du génie climatique ;

- Gains de

parts de marché grâce à de nombreuses initiatives visant à fournir

des services de qualité et différenciés à nos clients ;

- Montée

en puissance de notre nouvelle offre de livraison décarbonée en

deux heures, permettant ainsi de progresser significativement dans

les zones urbaines, notamment à Paris ;

-

Progression continue du taux de pénétration digital, atteignant 32%

au T4 23 et franchissant le seuil du milliard d'euros en 2023

- Le

Benelux (18% des ventes de la région) a reculé de

(5,6)%, à cause d'un effet de base élevé de l'activité

photovoltaïque aux Pays-Bas au T4 22. L'intégration de Wasco se

déroule correctement, avec un fort potentiel de synergies de

chiffre d'affaires et de coûts.

- Les

ventes en Allemagne (10% des ventes de la région)

ont diminué de (2,0)%, s'expliquant par une normalisation de la

demande dans le photovoltaïque et une moindre activité dans

l'industrie et le résidentiel. Nous avons continué à gagner des

parts de marché et avons ouvert un nouveau centre de distribution

automatisé dans la région de Francfort, afin de fournir un service

amélioré et différencié à nos clients.

- Dans les

pays nordiques (9% des ventes de la région), les

ventes ont chuté de (10,6)%, en ligne avec les tendances observées

au T3 23, en raison d'un effet de base élevé de l'activité

photovoltaïque et d'un environnement plus difficile dans le secteur

de la construction, en particulier dans le marché résidentiel.

- Au

Royaume-Uni (8% des ventes de la région), les

ventes ont diminué de (3,7)%, dû à une baisse de l'activité

commerciale en raison d'un effet de base élevé et d'un contrat 2022

non renouvelé (impact négatif de 320bps). L'ouverture de notre

nouveau centre de distribution automatisé dans la région de Londres

en 2023 nous a permis d’améliorer significativement notre promesse

envers nos clients et de créer les conditions d’une progression à

l’avenir des ventes digitales.

- Les

ventes en Suisse (8% des ventes de la région) ont

affiché une solide croissance de +5,0%, surperformant le marché et

progressant dans les domaines de solutions industrielles,

d'éclairage et d'électrification.

Amérique du Nord (42% des ventes du

Groupe) : +0,4% au T4 et +4,0% sur l'année 2023 en données

comparables et à nombre de jours constant

Au 4ème trimestre, les ventes en Amérique du

Nord sont en recul de (1,7)% en données publiées en raison de

l'effet de change, incluant :

- Une croissance des

ventes en données comparables et à nombre de jours constant de

+0,4%, incluant une contribution positive des volumes de +1,7% et

un effet prix négatif de (1,3)% (contribution de (0,4)% des

produits hors-câbles et (0,9)% des produits câbles à base de

cuivre) ;

- Un effet calendaire

positif de +1,3% ;

- Un effet de

périmètre positif de +1,8%, grâce aux acquisitions de Buckles-Smith

aux Etats-Unis, et, dans une moindre mesure, LTL au Canada ;

- Un effet

de change négatif de (5,1)%, en raison de la dépréciation des

dollars américain et canadien par rapport à l'euro.

| Chiffres

clés (M€) |

T4 2023 |

Variation |

2023 |

Variation |

|

Amérique du Nord |

1 965,8 |

+0,4% |

8 231,6 |

+4,0% |

|

Etats-Unis |

1 607,3 |

(0,1) % |

6 737,1 |

+3,4% |

|

Gulf Central |

|

+5,6% |

|

+17,5% |

|

Mountain Plains |

|

+5,5% |

|

+10,3% |

|

Florida |

|

+1,1% |

|

+4,0% |

|

Southeast |

|

-% |

|

(0,2)% |

|

Northwest |

|

(1,1) % |

|

(3,0)% |

|

Midwest |

|

(3,3) % |

|

+7,8% |

|

California |

|

(4,8) % |

|

+4,5% |

|

Northeast |

|

(6,6) % |

|

(2,8)% |

|

Canada |

358,5 |

+2,9% |

1 494,5 |

+7,0% |

En Amérique du Nord, la bonne

performance s'explique par notre capacité à saisir les tendances de

relocalisation de production industrielle et notre capacité

d'exécution du carnet de commandes.

- Les

produits d'électrification ont connu une croissance autour de 5% au

T4 ;

- Les

volumes positifs ont été partiellement compensés par la déflation

des produits liés aux matières premières, notamment les chemins de

câbles ;

- Le

carnet de commandes, représentant 2,7 mois de ventes, reste élevé

avec une bonne exécution au cours du trimestre.

- Aux

États-Unis (82% des ventes de la région), la

croissance des ventes est stable au T4 2023 (à (0,1)%).

- Par

marché, forte résilience des activités commerciales et

d'automatismes industriels. La demande dans le résidentiel s'est

améliorée séquentiellement ;

- Par

région, le Mountain Plains et le Gulf Central ont connu une

croissance autour de 5%, surperformant le marché ;

- Par

activité, les projets sont bien orientés grâce à la forte exécution

du carnet de commandes.

- Au

Canada (18% des ventes de la région), les ventes

ont enregistré une croissance de +2,9% en données comparables et à

nombre de jours constant, notamment grâce aux marchés industriel et

commercial.

Asie-Pacifique (6% des ventes du Groupe)

: (1,4)% au T4 et (0,1)% sur l'année 2023 en données comparables et

à nombre de jours constant

Au 4ème trimestre, les ventes en Asie-Pacifique

sont en baisse de (7,6)% en données publiées en raison notamment de

l'effet change négatif, incluant :

- Une

évolution des ventes en données comparables et à nombre de jours

constant de (1,4)%, incluant une contribution neutre des volumes et

un effet prix négatif de (1,5)% sur les produits hors-câbles ;

- Un effet calendaire

globalement stable de (0,1)% ;

- Un effet

de change négatif de (6,2)%, en raison de la dépréciation du dollar

australien et du yuan chinois contre l'euro.

| Chiffres

clés (M€) |

T4 2023 |

Variation |

2023 |

Variation |

|

Asie-Pacifique |

315,2 |

(1,4) % |

1 302,7 |

(0,1) % |

|

Australie |

145,0 |

+1,0% |

584,6 |

+4,5% |

|

Chine |

126,8 |

(0,1) % |

525,2 |

(3,5) % |

- Dans le

Pacifique (54% des ventes de la région), les ventes sont en baisse

de (2,4)% en données comparables et à nombre de jours

constant :

- En

Australie (86% des ventes du Pacifique), les

ventes ont progressé de +1,0%, tirées par les marchés résidentiel

et commercial.

- En

Nouvelle-Zélande (14% des ventes du Pacifique),

les ventes ont chuté de (18,8)% au T4 2023 dans un contexte de

récession depuis trois trimestres.

- En Asie (46%

des ventes de la région), les ventes sont stables à (0,2)% en

données comparables et à nombre de jours constant :

- En

Chine (87% des ventes de l'Asie), les ventes se

sont stabilisées à (0,1)%, reflétant une dynamique plus positive

par rapport au T3 23 grâce à un effet de base favorable, compensé

par une déflation des prix des produits d'automatismes industriels

liée à une situation temporaire d'excès de production.

- En

Inde (13% des ventes de l'Asie), les ventes ont

progressé de +3,4 %.

PROFITABILITÉ

Marge d'EBITA ajusté de 6,8% en 2023, en

baisse de -71 bps par rapport à 2022, ou stable retraitée des

éléments non récurrents qui ont bénéficié à la marge

2022.

| 2023

(M€) |

Europe |

Amérique du Nord |

Asie-Pacifique |

Groupe |

|

Ventes |

9 619 |

8 232 |

1 303 |

19 153 |

| À nombre de jours

courant |

+4,5% |

+4,4% |

+0,1% |

+4,2% |

|

À nombre de jours constant |

+5,1% |

+4,0% |

(0,1 %) |

+4,3% |

|

EBITA ajusté |

695 |

610 |

39 |

1,300* |

| En pourcentage

des ventes |

7,2% |

7,4% |

3,0% |

6,8% |

|

Variation en bps en % des ventes |

-80 bps |

-79 bps |

109 bps |

-71 bps |

*Incluant (44)M€ de coûts centraux en 2023

La croissance des ventes à jours courants de

4,2% en 2023 s'est traduite par une marge d'EBITA ajusté de

6,8%.

La marge d'EBITA ajusté s'est améliorée de

+13bps à 6,8% en 2023 comparé à 6,7% en 2022, retraitée des

éléments non récurrents liés à l'inflation des prix de produits

stockés hors câbles, net des bonus plus élevés liés à la

performance en 2022, grâce à :

- Un effet

positif de 16bps grâce à la gestion active du portefeuille,

résultant notamment de l'effet relutif de l'acquisition de Wasco et

de la cession de notre activité en Norvège ;

- Une

évolution stable en base comparable, qui s'explique comme suit:

- Un

impact lié à l'inflation des coûts opérationnels de -79bps

s'expliquant par une inflation globale de +3,9%, dont +5,4%

provenant de la hausse des salaires et +2,3% des autres coûts

opérationnels ;

- Un effet

positif de +76bps de nos plans d'actions, grâce à une activité

robuste au S1, et des initiatives de productivité au S2 23.

1 Les éléments non-récurrents 2022 à taux de

périmètre et change 2023 s'élèvent à -68bps

Par semestre, la stabilité de la marge d'EBITA

ajusté à 6,8% résulte de :

- Une amélioration de

+15bps au S1 23, soutenue par les volumes importants liés aux

tendances de l'électrification ;

- Une contraction

limitée de -24bps au S2 23 à 6,4%, grâce à des actions

d'optimisation des coûts dans un environnement de moindre

croissance. Ceci démontre notre capacité à maintenir une

profitabilité plus élevée que par le passé et reflète les effets de

notre transformation.

Par géographie, la stabilité de notre marge

d'EBITA ajusté s'explique comme suit :

- Europe

:

- La marge

d'EBITA ajusté 2023 s'est établie à 7,2% du chiffre d'affaires, en

recul de -80 bps. Retraitée des éléments non récurrents, la baisse

ressort à -11bps et reflète l'effet de l'inflation des coûts

opérationnels, atténué par l'amélioration de la marge brute et des

initiatives de contrôle des coûts.

- Amérique du

Nord:

- La marge

d'EBITA ajusté 2023 s'est élevée à 7,4% des ventes, en baisse de

-79 bps. Retraitée des éléments non récurrents, la marge est en

léger recul de -11bps résultant de l'effet de l'inflation des coûts

opérationnels, compensé par les effets positifs du levier

opérationnel et des gains de productivité.

-

Asie-Pacifique:

- La marge

d'EBITA ajusté a progressé à 3,0% du chiffre d'affaires, en hausse

de +109 bps ou de +159bps retraitée des éléments non récurrents,

reflétant l'amélioration de la profitabilité en Asie grâce à des

actions internes et un meilleur contrôle de la gestion crédit.

- Concernant les

coûts centraux, l'EBITA ajusté s'est établi à

(44)M€, comparé à (32)M€ en 2022, en raison de l'évolution des

rémunérations long-terme.

En conséquence, l'EBITA ajusté s'est établi à

1 300,1M€ (vs. 1378,2M€ en comparable 2022) et l’EBITA publié

ressort à 1 285,9M€ (incluant un effet négatif non-récurrent

du cuivre de (14,2)M€).

La table de correspondance de l'EBITDA à l'EBITA

publié inclut les éléments suivants :

- La marge

d'EBITDA est en baisse de -46 bps, à 8,5% ;

- Les

Amortissements des droits d'utilisation se sont élevés à (233,3)M€

;

- Les

Autres amortissements & dépréciations se sont établis à

(113,8)M€, correspondant à un taux de 0,6% des ventes.

| Chiffres

clés (M€) |

2022 |

2023 |

Variation |

|

EBITDA |

1 680,8 |

1 633,0 |

(2,8) % |

| Marge d'EBITDA

(%) |

9,0

% |

8,5

% |

|

| Amortissements

des droits d'utilisation (IFRS 16) |

(220,5) |

(233,3) |

|

| Autres

amortissements & dépréciations |

(115,4) |

(113,8) |

|

|

EBITA publié |

1 344,8 |

1 285,9 |

(4,4) % |

RÉSULTAT NET

Résultat net de 774,7M€ en 2023 et

résultat net récurrent de 823,3M€

Le bénéfice d'exploitation de l'année s’est

établi à 1 216,6M€ en 2023 (vs. 1 343,0M€ en 2022).

- L’amortissement des

actifs incorporels résultant de l'allocation du prix d'acquisition

s’est élevé à (24,3)M€ (contre (13,9)M€ en 2022).

- Les autres produits

et charges ont représenté une charge nette de (45,1)M€ (contre un

gain net de 12,1M€ en 2022). Ils comprennent :

- (10,0)M€

de moins-values relatifs aux cessions

- (10,3)M€

de dépréciation du goodwill

- (14,1)M€

de coûts d'acquisition et d'intégration

- (12,9)

M€ de coûts de restructuration

Les charges financières nettes de l'année se

sont élevées à (167,7)M€ (contre (119,4)M€ en 2022), réparties

comme suit :

- (112,0)M€ en 2023

de frais financiers contre (72,9)M€ en 2022, reflétant une hausse

du taux d'intérêt effectif et de la dette brute, notamment après

l'émission d'une obligation liée au développement durable

("Sustainability-Linked Bond").

- Le taux

d'intérêt effectif a augmenté pour s'établir à 3,66% en 2023 contre

2,29% en 2022, reflétant la hausse du taux d'intérêt.

- (55,6)M€

d'intérêts sur obligations locatives en 2023 vs (46,5)M€ en

2022.

L’impôt sur le résultat de l'année a représenté

une charge de (274,2)M€ (contre (301,2)M€ en 2022).

- Le taux d'impôt

effectif s'est établi à 26,1% en 2023 comparé à 25,7% retraité des

éléments non-récurrents en 2022 .

Le résultat net de l'année s'est établi à

774,7M€ (vs. 922,3M€ en 2022).

Le résultat net récurrent s’est élevé à 823,3M€

en 2023, en recul de (9,7)% par rapport à 2022 en raison d'un effet

de base élevé, les résultats 2022 ayant bénéficié d'une inflation

sans précédent sur les produits hors-câbles (annexe 3).

STRUCTURE FINANCIERE

Free cash-flow avant intérêts et impôts

de 996,4M€ en 2023

Le ratio d’endettement s’élève à 1,33x

au 31 décembre 2023

En 2023, le Free cash-flow avant intérêts et

impôts s'est établi à 996,4M€ (contre 873,3M€ en 2022),

correspondant à un taux de conversion de l’EBITDAaL en Free

cash flow avant intérêts et impôts de 73%, dépassant l'objectif

(>60%). Ce flux net comprenait :

- Un EBITDAaL de

1 356,4M€ incluant (276,7)M€ de paiement des loyers en

2023.

- Un flux

négatif de (187,1)M€ de variation du besoin en fonds de roulement

(contre un flux négatif de (391,8)M€ en 2022). La variation du

besoin de fonds de roulement opérationnel s'est établie à (82,9)M€,

combinée à un flux négatif de (104,1)M€ provenant de la variation

du besoin en fonds de roulement non opérationnel, en raison

notamment du décaissement des bonus et commissions plus élevés

liées à la performance en 2022.

- A

périmètre constant, le BFR opérationnel s'est stabilisé à 14,1% du

chiffre d'affaires en 2023 (vs 14,2% en 2022).

- Des investissements

en progression ((153,3)M€ vs (125,4)M€ en 2022). Les dépenses

brutes d’investissements ont représenté 0,8% des ventes, comme en

2022, avec la poursuite des investissements dans les solutions

automatisées de la chaine d'approvisionnement et le digital, en

ligne avec notre stratégie Power Up 2025.

En dessous de la ligne Free cash-flow avant

intérêts et impôts, le tableau de flux de trésorerie comprenait

:

-

(101,3)M€ de frais financiers nets versés en 2023 (contre (59,9)M€

versés en 2022) ;

- (327,4)M€ d'impôts

sur le résultat versé en 2023 contre (310,8)M€ en 2022 ;

- (561,0)M€

d'investissements financiers, correspondant à l'effet net entre le

décaissement des acquisitions et le produit des cessions ;

- (362,2)M€ de

paiement du dividende en 2023, au titre de l'exercice 2022 (1,20€

par action) ;

- (134,0)M€ de rachat

d'actions ;

- 10,4M€ d'effets de

changes favorables en 2023 (contre un montant négatif de (51,5)M€

en 2022).

Au 31 décembre 2023 :

- L’endettement

financier net est en hausse de 503,1M€ d'une année sur l'autre et

s’est établi à 1 961,5M€ (contre 1 458,4M€ au 31 décembre

2022), résultant de notre stratégie active d'allocation du capital

(notamment les acquisitions, le versement du dividende et le rachat

d'actions) ;

- Le ratio

d’endettement (endettement financier net / EBITDAaL), calculé selon

les termes du contrat de crédit syndiqué senior, s’est établi à

1,33x.

Le 23 janvier 2024, Rexel a signé une nouvelle

ligne de crédit syndiqué selon les termes suivants :

- Le montant s'élève

à 700 millions d'euros ;

- La

maturité est de cinq ans avec la possibilité de l'allonger deux

fois d'une année ;

- Les

clauses financières restent inchangées ;

- Le coût de cette

ligne de financement dépend de notre notation de crédit (calculée

par rapport au ratio d'endettement), comme pour la plupart des

entreprises, notée dans la catégorie « Investment Grade » ;

- Nous

avons conservé nos principales banques dans le pool bancaire.

Ce nouvel accord reflète la confiance des

banques de Rexel dans sa gestion, sa stratégie et son profil

financier prudent.

Compte tenu de la renégociation récente du

credit syndiqué senior, la liquidité du groupe s'élève à 1,5

milliard d'euros à fin décembre 2023.

|

PROPOSITION DE MAINTENIR LE DIVIDENDE RECORD DE 1,20€ PAR

ACTION POUR 2023 |

Rexel proposera à ses actionnaires de maintenir

son dividende record de 1,20€ par action, payable entièrement en

numéraire. Cela représente un taux de distribution de 43% du

résultat net récurrent du Groupe, en ligne avec la politique de

Rexel de distribuer au moins 40% de son résultat net récurrent.

Ce dividende, payable en numéraire le 17 mai

2024 (date de détachement le 16 mai), sera soumis à l'approbation

de l'Assemblée Générale des actionnaires qui se tiendra à Paris le

30 avril 2024.

|

EN BONNE VOIE POUR ATTEINDRE NOS OBJECTIFS POWER UP

2025 |

En juin 2022, nous avons dévoilé notre stratégie

Power Up 2025 lors d'une Journée Investisseurs à Zurich. Nos

résultats records en 2022 et en 2023 nous placent en bonne voie

pour atteindre les objectifs quadriennaux 2022-2025. Cela comprend

nos objectifs financiers ainsi que nos ambitions stratégiques et

notre allocation de capital.

|

Power Up 2025 |

Réalisation 2022 |

Réalisation 2023 |

| Croissance

organique de 4% à 7% sur 4 ans |

14,1% |

4,3% |

| Marge d'Ebita

ajusté comprise entre 6,5% et 7% en 2025 |

7,3%1 |

6,8% |

|

Conversion du FCF supérieure à 60% chaque année |

61 % |

73 % |

|

40% de ventes digitales en 2025 |

24%2 des ventes |

28% des ventes(30% de ventes digitales au T4 23) |

| x3 le nombre de

centre de distribution (CD) automatisé |

63 CD automatisés |

9 CD automatisés |

|

Progression des ventes d'électrification : x2 la croissance de nos

activités traditionnelles d'ED |

2,1x |

env. 4,3x |

|

Rachat d'actions de 400M€ sur 4 ans |

17% réalisé |

50% réalisé |

| Contribution aux

ventes du M&A jusqu'à 2Md€ sur 4 ans |

env. 250M€ |

env. 1Md€ cumulé |

|

Entre 200M€ et 500M€ de ventes liées aux cessions |

env. 480M€ réalisé |

env. 480M€ réalisé |

- Incluant

66 bps d'éléments non-récurrents

- Retraité de la

cession de la Norvège en 2023 (25% en données publiées)

- Excluant le

centre de distribution (CD) automatisé en Norvège qui a été

cédé

Lors de notre Journée investisseurs du 7 juin prochain, nous

présenterons les initiatives mises en œuvre dans le cadre de Power

Up 2025 et partagerons nos objectifs actualisés à moyen-terme.

En 2024, nous prévoyons que les marchés finaux évolueront comme

suit :

- La

construction commerciale (40% des marchés finaux) devrait être

globalement dynamique, en particulier en Amérique du Nord, certains

sous-segments étant toutefois affectés par les taux d'intérêt.

-

L'industrie (30% des marchés finaux) devrait rester solide,

soutenue par la relocalisation industrielle et les plans de

relance.

- La

rénovation résidentielle (20% des marchés finaux) commence à être

affectée par les cycles de construction, une tendance qui peut être

partiellement compensée par les tendances favorables des activités

de rénovation énergétique.

- Le

secteur résidentiel neuf (10% des marchés finaux) devrait rester

fragile dans l'ensemble des pays européens.

En outre, alors que l'exécution du carnet de

commandes en Amérique du Nord sera toujours un élément favorable en

2024, nous continuerons à faire face à un effet de base élevé sur

les produits d'électrification au premier semestre.

Dans cet environnement, nous visons à maintenir

notre profitabilité grâce à nos efforts d'optimisation.

Nous continuerons à capitaliser sur les

changements structurels des deux dernières années et plus

particulièrement sur :

- La

gestion du portefeuille, afin de nous concentrer sur les marchés et

les pays en croissance et rentables

- La

montée en puissance du digital, pour accroître notre efficacité et

notre productivité

- Le

ciblage des clients et la valeur ajoutée par les services, pour

augmenter les parts de marché et les volumes

-

L'excellente capacité à répercuter les hausses de prix

- La forte

discipline en matière de coûts et de gestion de la trésorerie

Parallèlement, nous prévoyons également un

potentiel d'amélioration de la profitabilité grâce à :

- La

poursuite de la progression dans les pays moins rentables

-

L'optimisation de la logistique

-

L'accélération de l'efficacité de l'intelligence artificielle

Nous visons désormais, pour 2024, à périmètre et

taux de change comparables :

- Une croissance des

ventes à jours constants stable à légèrement positive, avec un

effet de base élevé au S1

- Une marge d'EBITA1

ajusté entre 6,3% et 6,6%

- Une conversion de

free cash-flow2 supérieure à 60%

1 En excluant (i) l’amortissement des actifs incorporels

reconnus dans le cadre de l’affectation du prix des acquisitions et

(ii) l’effet non-récurrent lié aux variations du prix des câbles à

base de cuivre. 2 FCF avant intérêt et impôts / EBITDAaL

NB : Les impacts estimés par trimestre (i) des effets

calendaires par géographie, (ii) des variations de périmètre de

consolidation et (iii) des effets de change (fondés sur des

hypothèses de taux moyens sur le reste de l’année pour les

principales devises du Groupe) sont présentés en détail en annexe

6.

30 avril

2024 Ventes du 1er

trimestre 2024 30 avril

2024 Assemblée

Générale16 mai 2024

Date de détachement

du dividende17 mai 2024

Paiement du

dividende7 juin 2024

Journée

investisseurs30 juillet 2024

Résultats du S1

2024

Le rapport financier 2023 est disponible sur le

site web de Rexel (www.rexel.com).

La présentation des ventes du 4ème trimestre et

les résultats 2023 est également disponible sur le site web de

Rexel.

Rexel, expert mondial de la distribution

professionnelle multicanale de produits et services pour le monde

de l’énergie, est présent sur trois marchés : résidentiel,

tertiaire et industriel. Le Groupe accompagne ses clients pour leur

permettre de gérer au mieux leurs activités en leur offrant une

gamme adaptée et évolutive de produits et services de maîtrise de

l’énergie pour la construction, la rénovation, la production et la

maintenance.Présent dans 19 pays, à travers un réseau de plus de 1

950 agences, Rexel compte plus de 27 000 collaborateurs. Son

chiffre d'affaires a atteint 19,2 milliards d’euros en 2023.

Rexel est coté sur le marché Eurolist d’Euronext

Paris (compartiment A, symbole RXL, code ISIN FR0010451203) et

figure dans les indices suivants : CAC Next 20, SBF 120, CAC Large

60, CAC 40 ESG, CAC SBT 1.5 NR, CAC AllTrade, CAC AllShares, FTSE

EuroMid et STOXX600. Rexel fait également partie des indices ISR

suivants : FTSE4Good, Dow Jones Sustainability Index Europe,

Euronext Vigeo Europe 120 et Eurozone 120, STOXX® Global ESG

Environmental Leaders et S&P Global Sustainability Yearbook

2022, grâce à sa performance en matière de responsabilité sociale

d’entreprise. Pour plus d’information : www.rexel.com

ANALYSTES FINANCIERS / INVESTISSEURS

| Ludovic

DEBAILLEUX |

+33 1 42 85 76

12 |

ludovic.debailleux@rexel.com |

PRESSE

| Brunswick: Thomas

KAMM |

+33 1 53 96 83

92 |

tkamm@brunswickgroup.com |

L’EBITA PUBLIÉ (Earnings Before

Interest, Taxes and Amortization) est défini comme le résultat

opérationnel avant amortissement des actifs incorporels reconnus

dans le cadre de l’affectation du prix des acquisitions et avant

autres produits et charges. L’EBITA AJUSTÉ est

défini comme l’EBITA publié retraité de l’estimation de l’effet

non-récurrent des variations du prix des câbles à base de

cuivre.

L’EBITDA (Earnings Before

Interest, Taxes, Depreciation and Amortization) est défini comme le

résultat opérationnel avant amortissements et avant autres produits

et charges.

L’EBITDAaL est défini comme

L’EBITDA après déduction des loyers payés au titre des

contrats de location capitalisés conformément à IFRS 16. LE

RÉSULTAT NET RÉCURRENT est défini comme le résultat net

ajusté de l’effet non-récurrent du cuivre, des autres produits et

autres charges, des charges financières non-récurrentes, déduction

faite de l’effet d’impôt associé aux éléments ci-dessus.

LE FREE CASH-FLOW ou

FLUX NET DE TRÉSORERIE DISPONIBLE est défini comme

la variation de trésorerie nette provenant des activités

opérationnelles, diminuée des investissements opérationnels

nets.

L’ENDETTEMENT FINANCIER NET est

défini comme les dettes financières diminuées de la trésorerie et

des équivalents de trésorerie. La dette nette inclut les dérivés de

couverture.

ANNEXES Pour les

annexes, veuillez ouvrir le fichier pdf en cliquant sur le lien à

la fin du communiqué de presse.

Du fait de son activité de vente de câbles, le

Groupe est exposé aux variations du prix du cuivre. En effet, les

câbles constituaient environ 15% du chiffre d'affaires du Groupe et

le cuivre représente environ 60 % de leur composition. Cette

exposition est indirecte dans la mesure où les prix des câbles sont

également dépendants des politiques commerciales des fournisseurs

et de l'environnement concurrentiel sur les marchés du Groupe. Les

variations du prix du cuivre ont un effet estimé dit « récurrent »

et un effet estimé dit « non récurrent » sur la performance du

Groupe, appréciés dans le cadre des procédures de reporting interne

mensuel du Groupe Rexel :- l'effet récurrent lié aux variations du

prix des câbles à base de cuivre correspond à l'effet prix lié au

changement de valeur de la part de cuivre incluse dans le prix de

vente des câbles d'une période à une autre. Cet effet concerne

essentiellement le chiffre d'affaires du Groupe- l'effet non

récurrent lié aux variations du prix des câbles à base de cuivre

correspond à l'effet de la variation du coût du cuivre sur le prix

de vente des câbles entre le moment où ceux-ci sont achetés et

celui où ils sont vendus, jusqu'à complète reconstitution des

stocks (effet direct sur la marge brute). En pratique, l'effet non

récurrent sur la marge brute est déterminé par comparaison entre le

prix d'achat historique des câbles à base de cuivre et le tarif

fournisseur en vigueur à la date de la vente des câbles par le

Groupe Rexel. Par ailleurs, l'effet non récurrent sur l'EBITA

correspond à l'effet non récurrent sur la marge brute qui peut être

diminué, le cas échéant, de la part non récurrente de la variation

des charges administratives et commerciales. L’impact de ces deux

effets est évalué, dans la mesure du possible, sur l'ensemble des

ventes de câbles de la période par le Groupe. Les procédures du

Groupe Rexel prévoient par ailleurs que les entités qui ne

disposent pas des systèmes d'information leur permettant

d'effectuer ces calculs sur une base exhaustive doivent estimer ces

effets sur la base d'un échantillon représentant au moins 70 % des

ventes de la période, les résultats étant ensuite extrapolés à

l'ensemble des ventes de câbles de la période par l’entité

concernée. Compte tenu du chiffre d'affaires couvert, le Groupe

Rexel considère que l’estimation de l’impact de ces deux effets

ainsi mesurée est raisonnable.Ce document peut contenir des données

prévisionnelles. Par leur nature, ces données prévisionnelles sont

soumises à divers risques et incertitudes (y compris ceux décrits

dans le document d’enregistrement universel enregistré auprès de

l'AMF le 9 mars 2023 sous le n° D.23-0078). Aucune garantie ne peut

être donnée quant à leur réalisation. Les résultats opérationnels,

la situation financière et la position de liquidité de Rexel

pourraient différer matériellement des données prévisionnelles

contenues dans ce communiqué. Rexel ne prend aucun engagement de

modifier, confirmer ou mettre à jour ces prévisions dans le cas où

de nouveaux événements surviendraient après la date de ce

communiqué, sauf si une réglementation ou une législation l'y

contraint.Les données de marché et sectorielles ainsi que les

informations prospectives incluses dans ce document ont été

obtenues à partir d’études internes, d’estimations, auprès

d’experts et, le cas échéant, à partir d’études de marché externes,

d’informations publiquement disponibles et de publications

industrielles. Rexel, ses entités affiliées, dirigeants, conseils

et employés n’ont pas vérifié de manière indépendante l’exactitude

de ces données de marché et sectorielles ou de ces informations

prospectives, et aucune déclaration et garantie n’est fournie

relativement à ces informations et informations prospectives, qui

ne sont fournies qu’à titre indicatif.Ce document n’inclut que des

éléments résumés et doit être lu avec le document d’enregistrement

universel de Rexel, déposé auprès de l’AMF le 9 mars 2023 sous le

n° D.23-0078, ainsi que les états financiers consolidés et le

rapport de gestion pour l’exercice 2022, disponibles sur le site

internet de Rexel

(www.rexel.com).

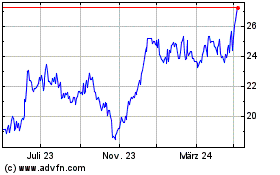

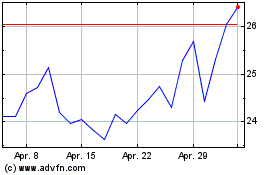

Rexel (EU:RXL)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Rexel (EU:RXL)

Historical Stock Chart

Von Apr 2023 bis Apr 2024