Ipsos: Croissance totale de 4,7 % et bon niveau de profitabilité et

de génération de trésorerie au premier semestre

Croissance totale de 4,7 % et bon niveau

de profitabilité et de génération de trésorerie au premier

semestre

Croissance totale : 4,7

%

Croissance organique : 3,8 %

Marge opérationnelle : 10,1 %

Free cash-flow : 80 millions €

Paris, 24 juillet 2024 – Ipsos,

l’une des principales sociétés mondiales d’études de marché,

réalise un chiffre d’affaires de 1 138,5 millions d’euros au

premier semestre, en hausse de 51,4 millions d’euros par rapport au

premier semestre 2023.

|

Chiffre d’affaires (millions

d’euros) |

2024 |

2023 |

Croissance

totale |

|

1er trimestre |

557,5 |

532,0 |

4,8 % |

|

2ème trimestre |

581,0 |

555,1 |

4,7 % |

|

Total |

1 138,5 |

1 087,1 |

4,7 % |

La croissance du premier semestre s’établit à

4,7 % dont 3,8 % en organique, -1,8 % d’effet de change défavorable

et 2,8 % d’effet périmètre lié notamment aux acquisitions d’I&O

Research aux Pays-Bas (leader en matière d'enquêtes sociales et

politiques), Jarmany au Royaume-Uni (spécialiste en gestion et en

analyse de données) et B&A en Irlande (expert en études

d’opinion, de recherche sociale et en études de marché), qui

réalisent, quelques mois après leur intégration, de bonnes

performances.

Ben Page, Directeur Général

d’Ipsos, a déclaré : « Ipsos démontre à nouveau

la résilience de son modèle opérationnel, illustrée par une

croissance organique de près de 4 % et un très bon niveau de

profitabilité et de génération de trésorerie au premier semestre.

Malgré un ralentissement conjoncturel lié aux élections dans de

nombreux pays (tels que les Etats-Unis, le Royaume-Uni, la France

et l’Inde) et des vents contraires spécifiques aux Etats-Unis,

notre diversité géographique, la richesse de notre gamme de

solutions, nos expertises uniques et nos avancées technologiques

sont des fondamentaux essentiels qui nous permettent de poursuivre

notre stratégie de croissance. »

ÉVOLUTION DE L’ACTIVITÉ PAR RÉGION

|

En millions d'euros |

Chiffre d'affaires

2024 |

Contribution |

Croissance totale |

Croissance

organique |

|

EMEA |

523,3 |

46 % |

10,0 % |

7,6 % |

|

Amériques |

418,7 |

37 % |

-0,6 % |

-0,6 % |

|

Asie-Pacifique |

196,5 |

17 % |

3,4 % |

4,0 % |

|

Total |

1 138,5 |

100 % |

4,7 % |

3,8 % |

La région EMEA enregistre une

croissance organique solide de 7,6 % sur le premier semestre, tirée

par l’Europe Continentale et le Moyen-Orient. En particulier, une

nouvelle organisation managériale commence à porter ses fruits en

Allemagne, et ce pays enregistre, de même que l’Italie, une

croissance à deux chiffres sur le semestre. La bonne dynamique des

acquisitions récentes permet de porter la croissance totale dans la

région à 10 %.

L’activité dans les Amériques

est en léger retrait. L’Amérique latine maintient une bonne

dynamique. Aux Etats-Unis, la bonne tenue de nos lignes de services

liées aux consommateurs, la très bonne performance de notre

plateforme Ipsos Digital ainsi que le redressement de l’activité

liée aux grands clients de la Tech se confirment. Cela étant, notre

performance dans cette zone est pénalisée par le cycle électoral et

la fin de grands contrats ponctuels qui pèsent sur nos activités

d’affaires publiques, et par une vague de restructurations chez les

grands acteurs de l’industrie pharmaceutique. A ces facteurs s’est

ajoutée l’absence de management pendant plus de 6 mois. La mise en

place récente d’une nouvelle organisation managériale devrait nous

permettre de stabiliser la situation et de renouer progressivement

avec la croissance en Amérique du Nord.

La région Asie-Pacifique

affiche une croissance organique de 4,0 % sur le semestre. La

croissance en Chine reste faible en raison du manque de lisibilité

macro-économique. Le reste de la zone a connu un ralentissement de

l’activité dans le courant du deuxième trimestre, après un

excellent premier trimestre. Quelques contrats seront en effet

réalisés plus tard qu’initialement anticipé et devraient porter

l’activité dans la deuxième partie de l’année, en particulier en

Inde.

ÉVOLUTION DE L’ACTIVITÉ PAR AUDIENCE

|

En millions d’euros |

Chiffre d’affaires

2024 |

Contribution |

Croissance totale |

Croissance organique |

|

Consommateurs1 |

562,3 |

50 % |

7,6 % |

8,0 % |

|

Clients et salariés2 |

230,3 |

20 % |

-0,3 % |

0,5 % |

|

Citoyens3 |

182,3 |

16 % |

10,9 % |

1,1 % |

|

Médecins et patients4 |

163,7 |

14 % |

-3,1 % |

-2,5 % |

|

Total |

1 138,5 |

100 % |

4,7 % |

3,8 % |

Répartition des Lignes de Service par segment

d’audience :

1- Brand Health Tracking, Creative Excellence, Innovation,

Ipsos UU, Ipsos MMA, Market Strategy & Understanding, Observer

(excl. public sector), Ipsos Synthesio, Strategy3

2- Automotive & Mobility Development, Audience Measurement,

Customer Experience, Channel Performance (Mystery Shopping and

Shopper), Media development, ERM, Capabilities

3- Public Affairs, Corporate Reputation

4- Pharma (quantitative et qualitative)

Nos activités auprès des

consommateurs affichent une croissance organique

de 8,0 %, reflétant les très bonnes performances dans l’ensemble

des géographies de nos lignes de service liées au suivi de la santé

des marques, à l’innovation, à la création publicitaire et aux

études qualitatives. La bonne tenue du secteur de la grande

consommation a contribué à la bonne performance de ce segment.

Les audiences clients et salariés,

citoyens et médecins et patients restent pénalisées par le

contexte difficile aux Etats-Unis. En dehors des Etats-Unis, elles

affichent globalement une croissance de près 5 %.

Les nouveaux services

(plateformes, offres ESG, data analytics et advisory)

représentent désormais 21,5 % du chiffre d’affaires du Groupe. Ils

enregistrent une croissance organique de 13 %, tirée par Ipsos

Digital, notre solution DIY en croissance de 37 % sur le

semestre.

PERFORMANCE FINANCIÈRE

Compte de résultat résumé

|

En millions d’euros |

30 juin 2024 |

30 juin 2023 |

Variation |

Rappel

31 déc. 2023 |

|

Chiffre d’affaires |

1 138,5 |

1 087,1 |

4,7 % |

2 389,8 |

|

Marge brute |

780,1 |

736,1 |

6,0 % |

1 612,8 |

|

Marge brute / CA |

68,5 % |

67,7 % |

|

67.5% |

|

Marge opérationnelle |

115,1 |

94,3 |

22,1 % |

312,4 |

|

Marge opérationnelle / CA |

10,1 % |

8,7 % |

|

13.1% |

|

Autres produits et charges non courants / récurrents |

2,4 |

(0,9) |

|

(47,3) |

|

Charges de financement |

(5,7) |

(6,6) |

|

(13,3) |

|

Autres charges et produits financiers |

2,2 |

(2,4) |

|

(7,0) |

|

Impôts |

(29,0) |

(20,9) |

|

(72,9) |

|

Résultat net, part du Groupe |

78,0 |

56,4 |

38,3 % |

159,7 |

|

Résultat net ajusté*, part du Groupe |

82,3 |

70,1 |

17,5 % |

228,6 |

*Le résultat net ajusté est calculé avant

(i) les éléments non monétaires liés à l’IFRS 2 (rémunération en

actions), (ii) l’amortissement des incorporels liés aux

acquisitions (relations clients), (iii) l’impact net d’impôts des

autres charges et produits non courants, (iv) les impacts non

monétaires sur variations de puts en autres charges et produits

financiers et (v) les impôts différés passifs relatifs aux

goodwills dont l’amortissement est déductible dans certains

pays.

Postes du compte de résultat

La marge brute progresse de 80

points de base à 68,5 % contre 67,7 % à la même période l’année

dernière. Cette augmentation du ratio de marge brute s’explique

pour l’essentiel par (i) la forte croissance d’Ipsos Digital dont

le taux de marge brute est significativement supérieur à la moyenne

du Groupe, (ii) la progression de l’internalisation de la collecte

de données consécutive aux investissements dans nos panels.

En ce qui concerne les coûts d’exploitation,

la masse salariale progresse de

3,3 %, contre 6 % pour la marge brute. Cette hausse reflète une

politique prudente de recrutement pour (i) soutenir la croissance,

(ii) investir dans les développements technologiques et (iii)

renforcer l’internalisation de nos opérations. Au 30 juin, le ratio

de masse salariale par rapport à la marge brute s’établit à 68,3%,

contre 70% l’année dernière et reste significativement inférieur à

la situation prépandémique (supérieur à

72 % en 2019).

Les frais généraux augmentent

de 8,3 millions d’euros, en raison principalement (i) d’une hausse

des dépenses informatiques et technologiques reflétant la mise en

œuvre de notre plan stratégique et (ii) d’un effet de périmètre lié

à l’acquisition de 11 sociétés depuis le début d’année 2023. Le

ratio de frais généraux par rapport à la marge brute s’établit à

14,9 % et reste, à l’instar de la masse salariale,

significativement inférieur à celui de 2019 (18,3 %).

Le poste « Autres charges et

produits opérationnels », qui se compose pour

l’essentiel de coûts de départ, affiche un solde négatif de 7,7

millions d’euros, en baisse de 2 millions d’euros par rapport à

l’année dernière.

Au total, la marge

opérationnelle s’établit à 10,1 % au premier semestre

2024, en progression de 140 points de base par rapport à l’année

dernière.

La charge d’intérêts nette

s’élève à 5,7 millions d’euros contre 6,6 millions l’année

dernière, traduisant la baisse de l’endettement brut du groupe

entre le 1er semestre 2023 et le 1er semestre

2024.

Le taux effectif d’impôts

s’établit à 26,0 % contre 25,8 % au premier semestre 2023.

Le résultat net, part du

Groupe, s’établit à 78 millions d’euros contre 56 millions

d’euros au premier semestre 2023, en progression de 38,3%.

Le résultat net ajusté, part du

Groupe, est également en hausse à 82 millions d’euros

contre 70 millions d’euros l’année dernière, soit une progression

de 17,5 %.

Structure financière

Flux de trésorerie. La capacité

d’autofinancement s’établit à 177 millions d’euros, contre 137

millions au premier semestre 2023, soit une hausse de 40 millions

d’euros, ceci en lien avec la hausse du résultat net avant

impôts.

Le besoin en fonds de roulement

connaît une nette amélioration de 35 millions d’euros au premier

semestre 2024 par rapport à celui de 2023. Comme anticipé, un

niveau élevé d’encaissements clients a été enregistré sur le

premier semestre 2024, en lien avec le fort niveau de revenus du

dernier trimestre 2023.

Les investissements en immobilisations

corporelles et incorporelles sont principalement

constitués d’investissements en infrastructure informatique et

technologique et se sont élevés à 32 millions d’euros au premier

semestre. Ces investissements sont en hausse de 20%, en ligne avec

la mise en œuvre de notre feuille de route en matière de

plateformes et technologies.

Au total, la génération de trésorerie

libre d’exploitation s’établit à 80 millions d’euros, soit

une hausse de 56 millions d’euros par rapport à l’année

dernière.

En ce qui concerne les investissements

non courants, Ipsos a investi au 1er semestre

plus de 28 millions d’euros en procédant notamment à l’acquisition

de Jarmany au Royaume-Uni et de I&O Research au Pays-Bas en

janvier 2024.

Enfin, les opérations de financement pour le

premier semestre 2024 incluent notamment les rachats de titres en

lien avec la livraison des plans d’actions gratuites pour les

salariés du Groupe.

Les capitaux propres s’élèvent

à 1 421 millions d’euros au 30 juin 2024 contre

1 433 millions d’euros au 31 décembre 2023.

La dette financière nette

s’élève à 100 millions d’euros, en baisse par rapport au 31

décembre 2023 (120 millions d’euros) et au 30 juin 2023 (129

millions d’euros). Le ratio de levier (calculé hors impact IFRS

16), s’établit 0,3 fois l’EBE (contre 0,3 fois au 31 décembre 2023

et 0,4 au 30 juin 2023).

Position de liquidité. La

trésorerie au 30 juin 2024 s’élève à 283 millions d’euros, contre

278 millions d’euros au 31 décembre 2023.

Le Groupe affiche par ailleurs un excellent

niveau de liquidité, avec près de 500 millions d’euros de lignes de

crédit à plus d’un an, et n’a aucune échéance de dette en 2024.

PERSPECTIVES

Grâce à la résilience de son modèle opérationnel

et sa forte capacité d’adaptation dans des environnements

macro-économiques et géopolitiques complexes, Ipsos poursuit sa

trajectoire de croissance et améliore sa profitabilité et sa

génération de trésorerie au premier semestre. Le Groupe est en très

bonne position pour continuer à financer sa croissance, ses

investissements et ses acquisitions. Quelques mois après leur

intégration, les dernières acquisitions réalisent une bonne

performance.

Dans le domaine technologique, le Groupe

poursuit activement la mise en œuvre de sa feuille de route,

incluant la revue de ses processus de collecte de données

numériques et de nouveaux investissements dans l'Intelligence

Artificielle, au travers du lancement de nouvelles offres reposant

sur Ipsos Facto, sa plateforme d'IA générative.

Le Groupe a lancé Ipsos PersonaBot, une solution qui permet aux

entreprises de converser avec des personas représentant des

segments cible de consommateurs ; et Creative Spark AI,

solution d'évaluation des spots publicitaires, permettant de

prédire les réactions humaines aux vidéos TV et sociales grâce à la

combinaison de l’Intelligence Artificielle et d’une large base de

données réelles.

La croissance organique du premier semestre est

plus faible qu’anticipé, en particulier à la fin du deuxième

trimestre. Cela reflète pour partie l’impact du cycle électoral et

l’attentisme qui résultent des élections dans de nombreux pays

cette année (Etats-Unis, Royaume-Uni, France, Inde notamment).

Par ailleurs, le contexte ne s’est pas amélioré

au deuxième trimestre aux Etats-Unis. Une fois dissipés les aléas

liés à l’élection présidentielle et aux restructurations du secteur

pharmaceutique, la nomination récente d’une nouvelle Directrice

Générale en Amérique du Nord et la mise en place d’une nouvelle

organisation managériale devraient permettre un retour à la

croissance dans cette région d’ici le début de l’année

prochaine.

A court terme, nous ajustons à la baisse notre

objectif de croissance organique pour 2024 et anticipons désormais

une croissance organique proche de celle de l’année dernière (+3

%). Dans le même temps, la progression de la marge brute et la

bonne discipline dans la gestion de nos coûts nous permettent de

maintenir notre objectif de marge opérationnelle autour de 13%.

***

Présentation des résultats

semestriels

La présentation des résultats semestriels 2024 se déroulera jeudi

25 juillet à 8h30 CET, par webcast.

Si vous souhaitez vous inscrire, merci d’écrire à l’adresse

IpsosCommunications@Ipsos.com.

Une rediffusion sera également disponible sur

Ipsos.com

Annexes

- Compte de résultat consolidé

- État de la situation

financière

- État des flux de trésorerie

consolidés

- Etat des variations des capitaux

propres consolidés

La plaquette complète des états financiers

consolidés au 30 juin 2024 est disponible sur Ipsos.com

À PROPOS D’IPSOS

Ipsos est l’un des leaders mondiaux des études de marché et des

sondages d’opinion, présent dans 90 marchés et comptant près de

20 000 collaborateurs.

Nos chercheurs, analystes et scientifiques sont passionnément

curieux et ont développé des capacités multi-spécialistes qui

permettent de fournir des informations et des analyses poussées sur

les actions, les opinions et les motivations des citoyens, des

consommateurs, des patients, des clients et des employés. Nos 75

solutions s’appuient sur des données primaires provenant de nos

enquêtes, de notre suivi des réseaux sociaux et de techniques

qualitatives ou observationnelles.

Notre signature « Game Changers » résume bien notre

ambition d’aider nos 5 000 clients à évoluer avec

confiance dans un monde en rapide évolution.

Créé en France en 1975, Ipsos est coté à l’Euronext Paris depuis

le 1er juillet 1999. L’entreprise fait partie des

indices SBF 120, Mid-60, STOXX Europe 600 et est éligible au

service de règlement différé (SRD).

ISIN code FR0000073298, Reuters ISOS.PA, Bloomberg IPS:FP

www.ipsos.com

35 rue du Val de Marne

75 628 Paris, Cedex 13 France

Tél. + 33 1 41 98 90 00

Annexe

Compte de résultat consolidé, Comptes semestriels

au 30 juin 2024

|

En milliers d'euros |

30/06/2024 |

30/06/2023 |

31/12/2023 |

|

Chiffre d'affaires |

1 138 537 |

1 087 127 |

2 389 810 |

|

Coûts directs |

(358 434) |

(351 004) |

(777 004) |

|

Marge brute |

780 104 |

736 124 |

1 612 805 |

|

Charges de personnel - hors rémunération en actions |

(532 663) |

(515 526) |

(1 049 836) |

| Charges de

personnel - rémunération en actions * |

(8 253) |

(8 521) |

(16 309) |

| Charges

générales d'exploitation |

(116 404) |

(108 097) |

(214 019) |

|

Autres charges et produits opérationnels |

(7 699) |

(9 718) |

(20 281) |

|

Marge opérationnelle |

115 084 |

94 262 |

312 359 |

|

Dotations aux amortissements des incorporels liés aux acquisitions

* |

(2 377) |

(3 173) |

(5 961) |

| Autres charges

et produits non courants* |

2 413 |

(923) |

(47 293) |

|

Quote-part dans les résultats des entreprises associées |

(179) |

(274) |

(390) |

|

Résultat opérationnel |

114 940 |

89 892 |

258 715 |

|

Charges de financement |

(5 665) |

(6 588) |

(13 284) |

|

Autres charges et produits financiers * |

2 187 |

(2 357) |

(6 977) |

|

Résultat net avant impôts |

111 462 |

80 948 |

238 454 |

|

Impôts - hors impôts différés sur amortissement du goodwill |

(29 148) |

(19 476) |

(73 089) |

|

Impôts différés sur amortissement du goodwill * |

168 |

(1 392) |

160 |

|

Impôt sur les résultats |

(28 980) |

(20 868) |

(72 929) |

|

Résultat net |

82 482 |

60 080 |

165 526 |

|

Dont part du Groupe |

77 954 |

56 351 |

159 725 |

|

Dont part des participations ne conférant pas le contrôle |

4 528 |

3 729 |

5 801 |

|

Résultat net part du Groupe par action de base (en euros) |

1,81 |

1,29 |

3,67 |

|

Résultat net part du Groupe par action dilué (en euros) |

1,79 |

1,26 |

3,59 |

| Résultat

net ajusté * |

87 616 |

73 823 |

234 155 |

| Dont

Part du Groupe |

82 333 |

70 089 |

228 584 |

| Dont

Part des participations ne conférant pas le contrôle |

5 283 |

3 734 |

5 572 |

| Résultat net

ajusté, part du groupe par action |

1,91 |

1,60 |

5,25 |

| Résultat net

ajusté dilué, part du groupe par action |

1,89 |

1,57 |

5,14 |

* ajusté des éléments non monétaires

liés à l’IFRS 2 (rémunération en actions), de l’amortissement des

incorporels liés aux acquisitions (relations clients), des impôts

différés passifs relatifs aux goodwills dont l’amortissement est

déductible dans certains pays et de l’impact net d’impôts des

autres produits et charges non courants et impacts non monétaires

sur variations de puts en autres charges et produits

financiers.

État de la situation

financière, Comptes semestriels au 30 juin 2024

|

En milliers d’euros |

30/06/2024 |

30/06/2023 |

31/12/2023 |

|

ACTIF |

|

|

|

| Goodwills |

1 409 938 |

1 356 185 |

1 351 957 |

| Droit

d’utilisation de l’actif |

106 115 |

108 995 |

109 372 |

| Autres

immobilisations incorporelles |

126 147 |

110 037 |

118 127 |

| Immobilisations

corporelles |

30 325 |

32 765 |

32 496 |

| Participation

dans les entreprises associées |

6 273 |

6 509 |

6 393 |

| Autres actifs

financiers non courants |

48 583 |

55 820 |

62 592 |

| Impôts différés

actifs |

22 810 |

6 721 |

25 431 |

|

Actifs non courants |

1 750 191 |

1 677 032 |

1 706 368 |

| Clients et

comptes rattachés |

392 361 |

381 283 |

561 958 |

| Actifs sur

contrats |

180 835 |

174 107 |

129 733 |

| Impôts

courants |

21 173 |

30 601 |

9 671 |

| Autres actifs

courants |

71 703 |

73 500 |

67 115 |

| Instruments

financiers dérivés |

- |

- |

- |

| Trésorerie et

équivalents de trésorerie |

282 509 |

300 781 |

277 911 |

|

Actifs courants |

948 581 |

960 270 |

1 046 388 |

|

TOTAL ACTIF |

2 698 773 |

2 637 303 |

2 752 756 |

|

|

|

|

|

|

en milliers d’euros |

30/06/2024 |

30/06/2023 |

31/12/2023 |

|

PASSIF |

|

|

|

| Capital |

10 801 |

11 063 |

10 801 |

| Primes

d’émission |

446 174 |

495 628 |

446 174 |

| Actions

propres |

(9 272) |

(28 468) |

(965) |

| Ecarts de

conversion |

(148 283) |

(148 212) |

(164 363) |

| Autres

réserves |

1 024 920 |

972 387 |

964 926 |

| Résultat net –

part du groupe |

77 954 |

56 351 |

159 725 |

|

Capitaux propres – part du Groupe |

1 402 294 |

1 358 749 |

1 416 297 |

| Intérêts

minoritaires |

18 607 |

(248) |

16 353 |

|

Capitaux propres |

1 420 901 |

1 358 501 |

1 432 650 |

| Emprunts et

autres passifs financiers non courants |

375 518 |

375 104 |

374 718 |

| Dettes non

courantes sur contrats de location |

85 738 |

86 726 |

87 492 |

| Provisions non

courantes |

5 229 |

4 506 |

4 012 |

| Provisions pour

retraites |

38 870 |

36 065 |

37 429 |

| Impôts différés

passifs |

66 847 |

70 891 |

63 283 |

| Autres passifs

non courants |

51 143 |

73 560 |

47 939 |

|

Passifs non courants |

623 344 |

646 851 |

614 873 |

| Fournisseurs et

comptes rattachés |

282 637 |

278 976 |

337 905 |

| Emprunts et

autres passifs financiers courants |

7 485 |

54 497 |

22 933 |

| Dettes courantes

sur contrats de location |

34 970 |

35 660 |

37 070 |

| Impôts

courants |

31 735 |

14 054 |

40 772 |

| Provisions

courantes |

4 653 |

6 224 |

4 789 |

| Passifs sur

contrats |

40 697 |

42 358 |

53 916 |

| Autres passifs

courants |

252 349 |

200 181 |

207 849 |

|

Passifs courants |

654 528 |

631 950 |

705 233 |

|

TOTAL PASSIF |

2 698 773 |

2 637 303 |

2 752 756 |

État des flux de trésorerie

consolidés, Comptes semestriels au 30 juin 2024

|

En milliers d’euros |

30/06/2024 |

30/06/2023 |

31/12/2023 |

|

OPERATIONS D’EXPLOITATION |

- |

- |

- |

|

RESULTAT NET |

82 482 |

60 080 |

165 526 |

|

Eléments sans incidence sur la capacité

d’autofinancement |

- |

- |

- |

| Amortissements

des immobilisations corporelles et incorporelles |

45 566 |

43 067 |

121 703 |

| Résultat net

des sociétés mises en équivalence, nets des dividendes reçus |

179 |

274 |

390 |

| Moins-value

(plus-value) sur cessions d’actifs |

(3 330) |

11 |

147 |

| Variation

nette des provisions |

7 676 |

(1 593) |

21 241 |

| Rémunération

en actions |

7 184 |

7 336 |

14 977 |

| Autres

produits et charges calculés |

178 |

(2 039) |

(2 816) |

| Frais

d’acquisition de sociétés consolidées |

903 |

510 |

1 804 |

| Charge de

financement |

7 462 |

8 449 |

16 965 |

|

Charge d’impôt |

28 980 |

20 868 |

72 929 |

|

CAPACITE D’AUTOFINANCEMENT AVANT CHARGES DE FINANCEMENT ET

IMPOT |

177 281 |

136 963 |

412 865 |

| Variation du

besoin en fonds de roulement |

7 078 |

(28 347) |

(65 246) |

| Impôts

payés |

(49 042) |

(34 123) |

(63 441) |

|

FLUX DE TRESORERIE PROVENANT DE

L’EXPLOITATION |

135 317 |

74 493 |

284 178 |

|

OPERATIONS D’INVESTISSEMENT |

- |

- |

- |

| Acquisitions

d’immobilisations corporelles et incorporelles |

(31 972) |

(26 533) |

(58 536) |

| Produits des

cessions d’actifs corporels et incorporels |

50 |

29 |

75 |

| (Augmentation)

/ diminution d’immobilisations financières |

11 129 |

(2 270) |

(3 107) |

|

Acquisitions de sociétés et d’activités consolidées nettes de

trésorerie acquise |

(28 154) |

(5 467) |

(46 794) |

|

FLUX DE TRESORERIE AFFECTES AUX OPERATIONS

D’INVESTISSEMENT |

(48 947) |

(34 241) |

(108 363) |

|

OPERATIONS DE FINANCEMENT |

- |

|

|

| Augmentation /

(Réduction) de capital |

- |

- |

(263) |

| (Achats) /

Ventes nets d’actions propres |

(38 682) |

(63 637) |

(85 498) |

| Augmentation

des emprunts à long terme |

49 000 |

22 |

70 035 |

| Diminution des

emprunts à long terme |

(69 015) |

(29 635) |

(127 503) |

| Diminution des

prêts à long terme à des sociétés associées |

- |

- |

1 306 |

| Augmentation /

(diminution) des découverts bancaires |

208 |

50 |

(168) |

| Remboursement

net des dettes locatives |

(19 727) |

(18 471) |

(37 807) |

| Intérêts

financiers nets payés |

(1 176) |

(1 684) |

(12 289) |

| Intérêts net

payés sur obligations locatives |

(1 814) |

(1 901) |

(3 719) |

| Rachats de

participations ne conférant pas le contrôle |

- |

(622) |

(1 060) |

| Dividendes

versés aux actionnaires de la société mère |

- |

- |

(58 963) |

| Dividendes

versés aux participations ne conférant pas le contrôle des sociétés

intégrées |

- |

- |

(4 092) |

| Dividendes

recus des sociétés non consolidées |

- |

- |

- |

|

FLUX DE TRESORERIE PROVENANT DES OPERATIONS DE

FINANCEMENT |

(81 206) |

(115 879) |

(260 021) |

|

VARIATION NETTE DE LA TRESORERIE |

5 164 |

(75 627) |

(84 206) |

| Incidence des

variations des cours des devises sur la trésorerie |

(566) |

(9 262) |

(11 522) |

| Dépréciation

de la trésorerie Russe |

- |

- |

(12 030) |

|

TRESORERIE A L'OUVERTURE |

277 911 |

385 670 |

385 670 |

|

TRESORERIE A LA CLOTURE |

282 509 |

300 781 |

277 911 |

- Ipsos_Résultats Semestriels 2024 V2407_FR - FINAL

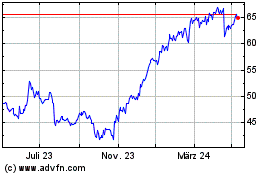

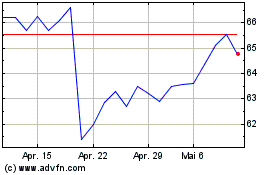

Ipsos (EU:IPS)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

Ipsos (EU:IPS)

Historical Stock Chart

Von Dez 2023 bis Dez 2024