- Hausse significative de la marge d’EBITDA, de +3,4 points de

base s’établissant à 7,5% et du ROC de +78% à 4,8 M€

- Progression importante du résultat net de +118%

- Discussions avancées avec plusieurs cibles potentielles dans

le cadre de la stratégie de croissance externe du Groupe

- Poursuite de la trajectoire de développement du Groupe,

conformément aux indicateurs de rentabilité communiqués lors de

l’IPO

Regulatory News:

Webinaire de présentation des résultats

semestriels 2023 le 27 septembre 2023 à 18h00 INSCRIVEZ-VOUS

ICI

Le Groupe ICAPE (code ISIN : FR001400A3Q3 – mnémonique : ALICA),

distributeur technologique mondial de cartes de circuits imprimés

(« PCB »), annonce ses résultats pour le premier semestre de

l’exercice en cours, clos au 30 juin 2023 et arrêtés par le Conseil

d’Administration du 26 septembre 2023.

Yann Duigou, Directeur Général du Groupe ICAPE, déclare :

« Le Groupe ICAPE a su délivrer une performance notable sur ce

premier semestre, caractérisée par des résultats en nette

amélioration malgré le contexte adverse qui a pesé sur l’ensemble

du secteur. Malgré l’environnement industriel actuel, nous

maintenons nos indicateurs de rentabilité tout en poursuivant notre

trajectoire de croissance. Les réalisations opérées ces six

premiers mois sont le fruit de l’activation progressive des

synergies découlant de notre stratégie d’acquisition. Avec une

trésorerie renforcée, le Groupe ICAPE entend poursuivre cette

politique de croissance externe, à même de nous assurer à court et

moyen termes un chiffre d’affaires additionnel substantiel. Des

discussions avancées avec de nombreux acteurs de l’industrie du PCB

sont en cours, dont certaines devraient se matérialiser avant la

fin de l’année 2023. »

Compte de résultat simplifié

En M€ (normes IFRS)

S1 2022

S1 2023

Var.

Chiffre d’affaires

107,5

94,5

-12,1%

% croissance

-12,1%

Achats consommés

-79,8

-65,1

-18,4%

Frais de transport

-5,8

-4,3

-25,9%

Honoraires agent

-0,6

-0,7

+16,7%

Marge brute commerciale

21,3

24,4

+14,6%

% CA

19,8%

25,8%

Salaires

-12,2

-13,1

+7,4%

Dépenses administratives et autres

frais

-4,7

-4,2

-10,6%

EBITDA

4,4

7,1

+61,4%

% CA

4,1%

7,5%

Dotation Amortissement

-1,7

-2,3

+35,3%

ROC

2,7

4,8

+77,8%

% CA

2,5%

5,1%

Autres produits et charges

opérationnels

-1,0

-0,9

-10,0%

Résultat Opérationnel

1,7

3,9

+133,5%

% CA

1,6%

4,1%

Résultat financier

-0,8

-1,3

+62,5%

Impôts sociétés

-0,3

-1,1

+266,7%

Résultat des activités abandonnées

0,3

0,4

+33,3%

Résultat net

0,9

1,9

+118,4%

% CA

0,8%

2,0%

Activité commerciale et résultats financiers

Au premier semestre 2023, le chiffre d’affaires du Groupe

affiche un recul de 12,1% comparé au premier semestre 2022 et

s’établit à 94,5 M€, retraité des cessions des activités DIVSYS aux

États-Unis et de la filiale russe. Un contexte économique adverse,

ayant impacté l’ensemble de l’industrie, justifie ce niveau

d’activité en retrait. Son évolution reste nettement supérieure à

celle du marché des PCB qui affiche un recul de 20,9% selon la

dernière étude publiée par Prismark1.

L’évolution du mix produit, ainsi que l’efficacité

opérationnelle renforcée à la suite des acquisitions réalisées,

assurent une baisse du coût des ventes et permettent au Groupe

d’enregistrer une progression de sa marge brute commerciale de + 6

points de base sur la période, retraitée des actifs en cours de

cession, soit 24,4 M€ au 1er semestre 2023, représentant 25,8% du

chiffre d’affaires réalisé.

Les dépenses relatives aux salaires atteignent 13,1 M€, soit une

augmentation de +7,4% comparé au premier semestre 2022,

s’expliquant par les différentes acquisitions réalisées au cours de

ces deux derniers exercices. Les dépenses administratives affichent

en parallèle un recul net de 10,6% et atteignent 4,2 M€, illustrant

la meilleure efficacité opérationnelle du Groupe.

En tenant compte de tous ces éléments, le taux de marge d’EBITDA

affiche une amélioration de + 3,4 points de base sur la période,

s’établissant à 7,5%. Le résultat opérationnel courant et le

résultat net connaissent une trajectoire positive similaire,

atteignant respectivement 4,8 M€ (+78%) et 1,9 M€ (+118%) à fin

juin 2023.

Au 30 juin 2023, la position de trésorerie du Groupe était de

25,3 M€, consolidée par l’accord unanime obtenu de la part de son

syndicat bancaire ayant permis de débloquer un financement de 13 M€

dont 5 M€ ont été tirés au 30 juin 2023. Avec un niveau de dettes

financières s’élevant à 48,9 M€, le Groupe ICAPE faisait état, au

30 juin, d’un endettement financier net de 23,6 M€.

Faits marquants du 1er semestre 2023 et intervenus

post-clôture

Le 19 juin 2023, le Groupe ICAPE a annoncé le renforcement de sa

gouvernance avec la nomination de M. Yann Duigou au poste de

Directeur Général, l’extension du périmètre confié à Mme Shora

Rokni, nommée Directrice Générale Adjointe en charge de la

stratégie d’acquisitions et d’intégration, la nomination de M.

Arnaud Le Coguic en qualité de Directeur Général Adjoint en charge

des finances et celle de Mme Bingling Li Sellam en tant que

Directrice Générale Adjointe en charge des opérations commerciales

et marketing.

Conformément à la stratégie présentée lors de son introduction

en Bourse, le Groupe a par ailleurs poursuivi sa politique

d’acquisitions sélectives au cours du 1er semestre 2023. Les

sociétés Fimor Electronics, fabricant français de solutions

d'interface homme-machine et distributeur de pièces techniques

sur-mesure, et Heissenberger Leiterplattentechnik, distributeur

allemand de circuits imprimés, ont ainsi rejoint le Groupe ICAPE et

ont été intégrées comptablement au 1er janvier 2023. La société

Princitec, fournisseur allemand à haute valeur ajoutée de circuits

imprimés, a quant à elle été acquise en septembre 2023 et intégrée

aux comptes du Groupe à partir du 1er septembre 2023.

Le Groupe entend poursuivre sa stratégie de croissance externe

et des discussions à un stade avancé sont engagées avec plusieurs

cibles répondant aux critères suivants :

- une taille modérée ;

- un large portefeuille de clients locaux ;

- une marge brute supérieure à 25% tout en étant rentable ;

- un fort potentiel de synergies commerciales avec le

Groupe.

Poursuite de la trajectoire de développement du Groupe,

conformément aux indicateurs de rentabilité communiqués lors de

l’IPO

Comme annoncé à l’occasion de l’annonce du chiffre d’affaires du

1er semestre 2023 le 26 juillet 2023, le Groupe ICAPE estime ne pas

être en mesure de réaliser de la croissance organique en 2023 du

fait du contexte défavorable actuel et a donc revu son objectif de

croissance organique pour cette année. Le Groupe ICAPE reste

toutefois pleinement confiant concernant son objectif de croissance

externe pour l’exercice en cours, à savoir l’acquisition de 30 M€

de chiffre d’affaires supplémentaires. Par ailleurs, un mix produit

plus favorable et une meilleure efficacité opérationnelle grâce aux

acquisitions conclues ces deux dernières années devraient permettre

au Groupe d’enregistrer une marge brute commerciale d’environ 25,0%

en 2023. Concernant l’indicateur de marge brute commerciale,

celui-ci ne fera plus l’objet d’une communication spécifique à

l’avenir, cette décision ayant été prise afin de ne pas perturber

les relations commerciales avec les partenaires existants et futurs

du groupe. Par conséquent, cet indicateur ne sera désormais plus

communiqué à partir de 2024 dans le cadre des publications de

chiffre d’affaires et n’est plus inclus dans les objectifs du

groupe.

La Société maintient l’ensemble de ses autres indicateurs pour

2026, à savoir :

- un chiffre d’affaires d’environ 500 M€ à horizon 2026

(inchangé) ;

- un taux de croissance organique annuel moyen de 10% entre 2023

et 2026 (vs. plus de 10% de croissance organique en 2024 et entre 8

et 10% de croissance organique par an en 2025 et 2026) ;

- environ 120 M€ de chiffre d’affaires supplémentaires grâce à la

croissance externe d’ici 20262 (vs. environ 30 M€ de chiffre

d’affaires supplémentaires par an grâce à la croissance externe en

2023 et en 2024 et environ 20 M€ de chiffre d’affaires

supplémentaires par an en 2025 et 2026) ;

- une marge de ROC d’environ 9,5% à horizon 2026 (vs. une marge

de ROC d’environ 8% en 2024 et d’environ 9,5% en 2026).

Prochain communiqué financier

- Chiffre d’affaires du 3ème trimestre 2023, le mercredi

25 octobre 2023 avant bourse.

À propos du Groupe ICAPE

Fondé en 1999, le Groupe ICAPE agit en tant qu’expert

technologique clé dans la chaîne d’approvisionnement des circuits

imprimés. Disposant d’une plateforme mondiale composée de 36

filiales et d’une implantation de premier plan en Chine, là où la

grande majorité des circuits imprimés sont produits, le Groupe met

au service de ses clients une gamme unique de produits et de

services (« one-stop-shop »). Le Groupe ICAPE a réalisé au 31

décembre 2022 un chiffre d’affaires consolidé de près de 220

millions d’euros.

Pour en savoir plus : icape-group.com

Annexes – Etats

financiers (IFRS)

BILAN CONSOLIDE

En M€ (normes IFRS)

juin-23

juin-22

Goodwill

23.3

11.8

Actifs incorporels

16.4

9.7

Actifs corporels

3.8

2.1

Droits d'utilisation

6.4

6.7

Actifs financiers

1.4

1.5

Total Actif Immobilisé

51.3

31.8

Stocks

11.4

14.6

Créances clients

45.0

47.8

Autres créances

1.5

1.8

Disponibilité

25.3

16.1

Total Actif courant

83.2

80.3

Total Actif destinés à être

cédés

5.0

7.1

Total Actif

139.5

119.2

Capital

3.2

2.3

Réserves

23.1

3.0

Réserves de change

-0.2

0.6

Bénéfice / (perte)

2.4

1.0

Participations

0.2

0.8

Total Capitaux Propres

28.7

7.7

Emprunts bancaires

48.9

35.0

Dettes de location

6.9

6.5

Dettes fournisseurs et autres

créditerus

44.1

53.0

Autres dettes

9.4

14.0

Total Dettes

109.3

108.5

Total Passif destinés à être

cédés

1.5

3.0

Total Passif

139.5

119.2

TABLEAU DE FLUX DE TRÉSORERIE

CONSOLIDES

En M€ (normes IFRS)

juin-23

juin-22

Résultat net

1.9

0.9

Élimination des amortissements et

provisions

2.7

2.0

Capacité d’autofinancement après coût

de l’endettement financier net et impôt

4.6

2.9

Elimination de la charge d'impôt

-0.1

0.1

Elimination du coût de l'endettement

financier net

0.7

0.3

Capacité d’autofinancement avant coût

de l’endettement financier net et impôt

5.2

3.3

Variation du Besoin en Fond de

Roulement

-9.7

-9.5

Flux de trésorerie liés aux activités

opérationnelles

-4.5

-6.2

Acquisition de filiales

-4.7

-3.8

Acquisition / Cession d'immobilisations

corporelles et incorporelles

-2.3

-1.9

Flux de trésorerie liés aux activités

d'investissement

-7.0

-5.7

Augmentation de capital

0.0

0.0

Dividende versé

-1.6

0.0

Émission d'emprunts

16.8

3.7

Remboursement d'emprunts

-5.4

-1.7

Intérêts financiers payés et autrs

effets

-0.9

-0.3

Flux de trésorerie liés aux activités

de financement

8.9

1.7

Incidence de la variation des taux de

change

-0.2

0.9

Incidence des activitées abandonnées

0.2

-0.5

Variation de trésorerie

-2.6

-9.8

Trésorerie à l’ouverture

27.9

25.9

Trésorerie à la clôture

25.3

16.1

1 PrismarkPartners LLC, The Printed Circuit Report, August

2023

2 A partir du 1er juillet 2023 et fin 2026

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20230926571705/fr/

Groupe ICAPE Directeur Financier Arnaud Le Coguic

Tél : 01 58 18 39 10 investor@icape.fr

Relations Investisseurs NewCap Nicolas Fossiez

Louis-Victor Delouvrier Tél : 01 44 71 94 98 icape@newcap.eu

Relations Médias NewCap Arthur Rouillé Antoine

Pacquier Tél : 01 44 71 94 94 icape@newcap.eu

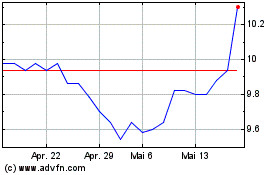

Icape (EU:ALICA)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Icape (EU:ALICA)

Historical Stock Chart

Von Apr 2023 bis Apr 2024