Résultats du premier semestre 2023 : Croissance des ventes portée

par le Sport et les hausses de prix déployées en 2022 Ebitda stable

et bonne génération de free cash-flow

Résultats du premier semestre 2023 :

Croissance des ventes portée par le Sport et les hausses

de prix déployées en 2022

Ebitda stable et bonne génération de free

cash-flow

Résultats du second trimestre et du premier semestre

2023

- Chiffre d’affaires du T2 en hausse de +3,5% par rapport

au T2 2022, dont +7,5% de croissance organique grâce à une forte

activité dans le Sport (+31.3%) et aux effets des hausses de prix

de vente mises en place en 2022

- Chiffre d’affaires du S1 en hausse de +2,8% par rapport

au S1 2022, dont +3,9% de croissance organique, compte tenu de

volumes en hausse dans le Sport et d’un effet prix de vente positif

qui compensent des volumes en baisse en EMEA et Nord

Amérique

- EBITDA ajusté de 126 millions d’euros au S1 2023,

soit 7,8 % des ventes, stable par rapport au S1 2022 (126 millions

d’euros, 8,1% des ventes)

- EBIT de 49 millions d‘euros au S1 2023 en progrès par

rapport au S1 2022 (44 millions d’euros)

- Résultat net de 2,8 millions d’euros contre 12,6

millions au premier semestre 2022

- Bonne génération de Free cash-flow (+27 millions

d’euros) grâce à une gestion rigoureuse du besoin en fonds de

roulement et en particulier du stock dans une période

structurellement consommatrice de cash

- Dette financière nette de 649 millions d’euros en

légère baisse par rapport à décembre 2022 et levier d’endettement

stable à 2,8x l’EBITDA ajusté

Paris le 26

juillet 2023 : le Conseil de Surveillance de Tarkett

(Euronext Paris : FR0004188670 TKTT), qui s’est réuni ce jour,

a examiné les résultats consolidés du premier semestre de

l’exercice 2023 du Groupe.

Le Groupe utilise des

indicateurs alternatifs de performance (non définis par les normes

IFRS) décrits en détail dans l’annexe 1 en page 6 de ce

document :

|

En millions d’euros |

S1 2023 |

S1 2022 |

Variation en % |

|

Chiffre d’affaires |

1 608,3 |

1 564,0 |

+2,8% |

|

Dont variation organique |

+3,4% |

+13,8% |

|

EBITDA ajusté |

126,1 |

126,2 |

+0,0% |

|

% du chiffre d’affaires |

7,8% |

8,1% |

|

Résultat d’exploitation ajusté (EBIT) |

59,2 |

55,3 |

+7,1% |

|

% du chiffre d’affaires |

3,7% |

3,5% |

|

Résultat d’exploitation (EBIT) |

48,5 |

44,2 |

+9,7% |

|

% du chiffre d’affaires |

3,0% |

2,8% |

|

Résultat net attribuable aux actionnaires de la

société |

2,8 |

12,6 |

- |

|

Bénéfice net par action, dilué (€) |

0,04 |

0,19 |

|

Free cash-flow |

27,3 |

-260,3 |

- |

|

Endettement net |

648,9 |

778,0 |

- |

|

Levier (Endettement net / EBITDA ajusté 12 mois) |

2,8x |

3,2x |

|

|

Le chiffre d’affaires net du

premier semestre 2023 s’est élevé à 1 608 millions d’euros, en

hausse de 2,8% par rapport au premier semestre 2022. La croissance

organique s’établit à 3,9%. L’effet des hausses de prix de vente

mises en œuvre en 2022 dans l’ensemble des segments est en moyenne

de +5,5% en 2023 par rapport au premier semestre 2022. Sur la

période, les volumes sont en baisse de -2,1%. La forte

activité du Sport compense en grande partie le retrait du volume

dans le revêtement de sol, particulièrement marqué en EMEA dans un

contexte de faiblesse du segment résidentiel. L’effet change

contribue défavorablement, notamment du fait de la dépréciation du

rouble, de la couronne Norvégienne et de la livre sterling dans la

zone EMEA et du dollar.

L’EBITDA ajusté du premier

semestre s’est élevé à 126,1 millions d’euros, soit 7,8% du chiffre

d’affaires, par rapport à 126,2 millions d’euros au premier

semestre 2022, soit 8,1% du chiffre d’affaires.

La baisse des volumes vendus a contribué

défavorablement à l’EBITDA. L’effet combiné du volume et du mix

produit est de -45 millions d’euros, compte tenu de la décroissance

dans le revêtement de sol, y compris des produits plus profitables

du segment Commercial.

Les prix des matières premières, de l’énergie et

du transport ont commencé à s’infléchir au second trimestre pour un

effet net positif sur le semestre de +8 millions d’euros par

rapport à 2022, mais l’inflation salariale reste significative (-16

millions d’euros).

Les hausses de prix de vente déployées tout au

long de l’exercice 2022 conduisent à un effet positif de +85

millions d’euros au S1 2023 par rapport au S1 2022 et commencent

maintenant à compenser les surcoûts liés à l’inflation des matières

premières enregistrés depuis le second semestre 2021.

Les SG&A sont en légère hausse (10 millions

d’euros) pour soutenir la croissance du Sport et le lancement de

nouvelles collections dans le revêtement de sol.

L’effet des devises est défavorable de -15

millions d’euros par rapport au premier semestre 2022 compte tenu

de la dépréciation du Rouble et de l’affaiblissement du dollar.

La marge d’EBITDA ajusté du premier semestre

affiche un léger retrait (7,8% des ventes contre 8,1% au premier

semestre 2022).

L’EBIT s’est élevé à 48,5

millions d’euros au premier semestre 2023 en hausse par rapport à

2022 (44,2 millions d’euros). Les ajustements à

l’EBIT (détaillés en annexe 1) se sont élevés à 10,7

millions d’euros au premier semestre 2023 par rapport à 11,1

millions d’euros au premier semestre 2022. Ils incluent notamment

des coûts de restructuration liés au plan d’économies des frais

commerciaux, généraux et administratifs et à la rationalisation de

l’organisation industrielle en Asie.

Les charges financières se sont

établies à 33,9 millions d’euros au premier semestre 2023, contre

14,4 millions d’euros au premier semestre 2022. Cette augmentation

est principalement due à la hausse de la dette brute moyenne sur le

semestre par rapport au premier semestre 2022. La hausse des taux

d’intérêt est en grande partie neutralisée par des outils de

couverture mis en place en 2021. La charge d’impôt

s’est élevée à 11,4 millions d’euros en 2023, en baisse par rapport

à l’année précédente (16,4 millions d’euros) compte tenu de la

baisse du résultat avant impôt.

Le Résultat net du premier

semestre 2023 est de 2,8 millions d’euros, soit un bénéfice par

action dilué de 0,04 euro.

- Chiffre d’affaires et EBITDA par segment du premier

semestre

Chiffre d’affaires net par segment

|

En millions d’euros |

S1 2023 |

S1 2022 |

Variation |

Croissance organique |

Croissance organique(y/c

les variations de prix en CEI)(1) |

|

EMEA |

443,1 |

487,0 |

-9,0% |

-7,2% |

-7,2% |

|

Amérique du Nord |

458,1 |

450,8 |

+1,6% |

+0,7% |

+0,7% |

|

CEI, APAC & Amérique latine |

277,8 |

291,0 |

-4,5% |

+0,7% |

-1,9% |

|

Sport |

429,3 |

335,1 |

+28,1% |

+26,9% |

+26,9% |

|

TOTAL |

1 608,3 |

1 564,0 |

+2,8% |

+3,9% |

+3,4% |

(1) Les ajustements de prix de vente dans les

pays de la CEI sont historiquement déployés pour compenser les

variations des devises et donc exclus de l’indicateur

« croissance organique » (cf. Annexe 1). En 2021 et 2022,

des hausses de prix significatives ont été mises en œuvre pour

compenser les effets de l’inflation des prix d’achat, et, par

conséquent, le Groupe mesure également la variation des ventes à

périmètre et taux de change constant incluant les ajustements de

prix dans les pays de la CEI.

EBITDA ajusté par segment

|

En millions d’euros |

S1 2023 |

S1 2022 |

Marge 2023 |

Marge 2022 |

|

EMEA |

37,0 |

54,2 |

8,4% |

11,1% |

|

Amérique du Nord |

41,4 |

31,1 |

9,0% |

6,9% |

|

CEI, APAC & Amérique latine |

36,6 |

40,5 |

13,2% |

13,9% |

|

Sport |

42,6 |

28,4 |

9,9% |

8,5% |

|

Central |

-31,6 |

-28,1 |

- |

- |

|

TOTAL |

126,1 |

126,2 |

7,8% |

8,1% |

Commentaires par segment

Le segment EMEA a réalisé un

chiffre d’affaires de 443 millions d’euros, en baisse de -9,0% par

rapport au premier semestre 2022. Les volumes sont en net retrait

dans le segment résidentiel où la demande est fortement ralentie

compte tenu de la hausse des taux d’intérêts et de l’inflation qui

ont ralenti le marché de la rénovation et de la construction neuve.

Le segment commercial résiste mieux : nos produits vinyle pour les

secteurs de la santé et de l’éducation et les moquettes à

destination du secteur des bureaux ou de l’hôtellerie ont connu des

volumes d’activité proches de 2022.

L’EBITDA ajusté du segment s’établit à 37

millions d’euros, soit 8,4% des ventes, contre 54 millions

d’euros/11,1% des ventes au premier semestre 2022. Cette baisse

reflète principalement le retrait des volumes, des hausses

salariales plus importantes que les années précédentes, et un effet

négatif du change sur les monnaies européennes par rapport à

l’Euro. L’effet des prix d’achats des matières premières est encore

négatif sur l’ensemble du semestre par rapport à l’année précédente

mais il est intégralement compensé par les hausses de prix de

vente.

Le segment Amérique du Nord a

réalisé un chiffre d’affaires de 458 millions d’euros, en hausse de

+1,6% par rapport au premier semestre 2022, reflétant une

croissance à taux de change et périmètre constants de +0,7% portée

par l’augmentation des prix de vente. Les segments commerciaux

(bureaux, santé et éducation) ont bien résisté et leur volume

d’activité est semblable à l’exercice précédent sur le semestre.

Ils ont notamment bénéficié d’une amélioration séquentielle

au cours du deuxième trimestre tant dans les accessoires que les

dalles moquette et vinyle. Le volume d’activité résidentiel reste

très bas dans un contexte marqué par l’inflation et la hausse des

taux d’intérêts qui a pesé sur la rénovation et la construction de

logements.

L’EBITDA ajusté du segment est en nette

progression à 41 millions d’euros, soit 9% des ventes, contre 31

millions d’euros/6,9% des ventes au premier semestre 2022,

reflétant un effet mix produit favorable, et une balance

d’inflation positive portée par les hausses de prix embarquées de

l’exercice précédent et le début de l’inflexion des coûts des

matières par rapport à l’année dernière.

Le chiffre d’affaires du segment CEI,

APAC et Amérique latine s’est élevé à 278 millions

d’euros, en baisse de -4,5% compte tenu la dévaluation du rouble

par rapport à l’euro. Les ventes à taux de change et périmètre

constants sont en légère croissance de +0,7%. Elles bénéficient

notamment de l’amélioration par rapport au premier semestre 2022

des volumes en Russie (+14%) et en Ukraine (+89%) alors que le

Groupe a procédé à une baisse sélective des prix pour maintenir le

niveau d’activité dans un contexte qui reste complexe. En Asie, la

demande a été assez faible sur le premier semestre et le niveau de

stock chez les distributeurs reste élevé. Les hausses de prix de

vente de 2022 permettent de compenser partiellement le manque de

volume. Le contexte économique a également pesé sur les volumes en

Amérique latine mais dans une moindre mesure.

L’EBITDA ajusté du segment CEI, APAC, Amérique

latine est en baisse à 37 millions d’euros d’EBITDA ajusté, soit

13,2% des ventes, contre 41 millions d’euros/13,9% des ventes au

premier semestre 2022 principalement du fait de la dévaluation du

Rouble. Au premier semestre, la Russie représente environ 8% des

ventes du Groupe et l’Ukraine moins de 0,6%.

Le chiffre d’affaires du

segment Sport a atteint un nouveau

record et s’est élevé à 429 millions d’euros, soit une

très forte augmentation de +28,1% par rapport au premier semestre

2022. Le niveau d’activité reste particulièrement soutenu dans un

marché toujours dynamique, notamment pour les terrains de sport en

gazon artificiel et les pistes d’athlétisme en Amérique du Nord. La

croissance à taux de change et périmètre constants est de

+26,9%.

Cette activité très soutenue permet au segment

Sport de réaliser un EBITDA ajusté en très nette progression :

43 millions d’euros/9,9% des ventes par rapport à 28,4 millions

d’euros /8,5% des ventes au premier semestre 2022. Cette

croissance de l’EBITDA résulte de la combinaison de l’effet volume

et d’une amélioration des marges des principaux projets.

- Bilan et cash-flow 2023

A fin juin 2023, le besoin en fonds de

roulement est en baisse de 10 millions d’euros par rapport

à fin décembre 2022 et ce malgré une saisonnalité forte en

particulier dans le Sport. Le Groupe a mis en œuvre des actions

d’envergure pour réduire les stocks qui représentent maintenant 70

jours d’activité contre 110 jours à fin juin 2022. Par ailleurs,

les négociations annuelles avec les principaux fournisseurs ont

permis d’améliorer les délais de règlement. Combiné à l’effet de

baisse des prix d’achats, ces actions ont permis une réduction très

significative du besoin en fonds de roulement : -206 millions

d’euros par rapport à juin 2022. Les programmes de cession de

créances ont représenté un financement net de 182,6 millions

d’euros à fin juin 2023, en hausse par rapport à fin décembre 2022

(174,2 millions d’euros) et stable par rapport à fin juin 2022

(184,0 millions d’euros).

Les dépenses d’investissement

sont maîtrisées et s’élèvent à 40,4 millions d’euros compte tenu

d’investissement de capacité dans le Sport pour la fabrication de

la fibre et de projets d’automatisation. Le montant des

investissements au premier semestre 2022 était de 46,4 millions

d’euros.

Malgré la saisonnalité de ses activités et grâce

au contrôle des stocks, le Groupe génère un free

cash-flow positif au premier semestre de 27,3 millions

d’euros alors que le premier semestre est habituellement

consommateur de cash.

L’endettement financier net

s’établit à 649 millions d’euros à fin juin 2023, à comparer à

655 millions d’euros à fin décembre 2022 et 778 millions à fin juin

2022. Par rapport à décembre 2022, la dette est en légère

diminution et le levier d’endettement reste identique à

2.8x l’EBITDA ajusté des 12 derniers mois.

Le Groupe dispose d’un niveau

significatif de liquidité de 552 millions d’euros à fin

juin 2023, comprenant le RCF non tiré pour 251 millions d’euros,

d’autres lignes de crédit confirmées et non confirmées pour 78

millions d’euros et une trésorerie de 223 millions d’euros.

- Perspectives

Le contexte macroéconomique va continuer de

peser sur le niveau de la demande de nos produits de revêtement de

sols au deuxième semestre et particulièrement en Europe. L’Amérique

du Nord pourrait bénéficier d’une dynamique économique plus

favorable, certains indicateurs d’activité dans le secteur du

bâtiment, étant maintenant mieux orientés notamment dans le

résidentiel.

Les activités de la division Sports bénéficient

toujours d’un marché porteur et d’un carnet de commande solide qui

devrait permettre de poursuivre une croissance dynamique jusqu’à la

fin de la saison 2023.

Les prix d’achat de la plupart des matières

premières du Groupe ont diminué au cours du premier semestre et le

Groupe n’anticipe pas pour l’instant de nouvelles hausses.

L’inflation salariale est plus élevée que les années précédentes,

et les prix de l’énergie en Europe pourraient être à nouveau à la

hausse en fin d’année. A ce stade, le Groupe maintient donc le

niveau des prix de vente atteint fin 2022.

Afin de compenser le faible niveau d’activité en

Europe, le Groupe a lancé des actions de réductions de coûts et a

adapté ses plans de production dans les usines à ces niveaux

d’activité en retrait.

Tarkett continuera de porter une attention

particulière sur le second semestre au contrôle du besoin en fonds

de roulement et du niveau des stocks dans ce contexte d’activité

atone afin de maximiser sa génération de cash et réduire son

endettement à fin décembre.

Ce communiqué de presse peut contenir des

informations de nature prévisionnelle. Ces informations constituent

soit des tendances, soit des objectifs, et ne sauraient être

regardées comme des prévisions de résultat ou de tout autre

indicateur de performance. Ces informations sont soumises par

nature à des risques et incertitudes, tels que décrits dans le

Document d’Enregistrement Universel de la Société disponible sur

son site Internet (https://www.tarkett-group.com/en/category/urd/).

Elles ne reflètent donc pas les performances futures de la Société,

qui peuvent en différer sensiblement. La Société ne prend aucun

engagement quant à la mise à jour de ces informations.

Les procédures d’examen limité sur les comptes

consolidés ont été effectuées. Le rapport d’examen limité des

commissaires aux comptes est en cours d’émission et les comptes

consolidés du premier semestre de l’exercice 2023 sont accessibles

sur le site Web de Tarkett

https://www.tarkett-group.com/en/document/?_categories=financial-documents

Calendrier financier

- 19 octobre 2023 : Chiffre d’affaires du T3 2023 -

communiqué de presse après bourse

Contact Investisseurs et Actionnaires

Individuels

investors@tarkett.com

Contacts MediaBrunswick -

tarkett@brunswickgroup.com - Tel.: +33 (0) 1 53 96 83 83Hugues

Boëton – Tel. : +33 (0)6 79 99 27 15 – Benoit Grange – Tel. :

+33 (0)6 14 45 09 26

A propos de Tarkett Riche de 140 années

d’histoire, Tarkett est un leader mondial des solutions innovantes

et durables de revêtements de sol et de surfaces sportives, et a

réalisé un chiffre d’affaires de 3,4 milliards d’euros en 2022. Le

Groupe compte 12 000 collaborateurs et dispose de 25 centres de

R&D, 8 centres de recyclage et 34 sites de production. Tarkett

conçoit et fabrique des solutions pour les hôpitaux, les écoles,

l’habitat, les hôtels, les bureaux, les commerces et les terrains

de sport, au service de clients dans plus de 100 pays. Pour

construire "The Way to Better Floors", le Groupe s'engage dans

l'économie circulaire et le développement durable, conformément à

son approche Tarkett Human-Conscious Design®. Tarkett est coté sur

le marché réglementé d’Euronext (compartiment B, code ISIN

FR0004188670, code mnémonique : TKTT). www.tarkett-group.com

*

Annexes

1/ Définition des indicateurs alternatifs de performance

(non définis par les normes IFRS)

- La croissance organique mesure l’évolution du

chiffre d’affaires net par rapport à la même période de l’année

précédente, hors effet de change et hors variations de périmètre.

L’effet change est obtenu en appliquant les taux de change de

l’année précédente aux ventes de l’année en cours et en calculant

la différence avec les ventes de l’année en cours. Il comprend

également l’effet des ajustements de prix dans les pays de la CEI

destinés à compenser l’évolution des devises locales par rapport à

l’euro. En 2023, un impact négatif de -7,5 millions d’euros

d’ajustement des prix de vente est exclu de la croissance organique

et inclus dans l’effet change.

- L’effet périmètre est constitué :

- des ventes de l’année en cours réalisées par les entités non

présentes dans le périmètre de consolidation sur la même période de

l’année précédente, et ce jusqu’à leur date anniversaire

d’intégration, de la réduction des ventes liée aux activités

cédées, non présentes dans le périmètre de consolidation de l’année

en cours mais intégrées dans les ventes de la même période de

l’année précédente, et ce jusqu’à la date anniversaire de la

cession.

|

En millions d’euros |

Chiffre d’affaires 2023 |

Chiffre d’affaires 2022 |

Variation |

Dont volume |

Dont prix de vente |

Dont prix de vente en CEI |

Dont effet taux de change |

Dont effet périmètre |

|

Total Groupe T1 |

698,5 |

684,7 |

+2,0% |

-7,8% |

+6,9% |

+0 ,4% |

+2,3% |

+0,2% |

|

Dont croissance organique |

-0,9% |

|

|

|

|

Dont hausses des prix de vente |

|

+7,3% |

|

|

|

Total Groupe T2 |

909,8 |

879,3 |

+3,5% |

+2,4% |

+5,2% |

-1.2% |

-2,9% |

+0,0% |

|

Dont croissance organique |

+7.5% |

|

|

|

|

Dont hausses des prix de vente |

|

+4.0% |

|

|

|

Total Groupe S1 |

1 608,3 |

1 564,0 |

+2,8% |

-2,1%

|

+5,9% |

-0.4% |

-0,7% |

+0,1% |

|

Dont croissance organique |

+3.9% |

|

|

|

|

Dont hausses des prix de vente |

|

+5.5% |

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

- L’EBITDA ajusté est le résultat d’exploitation

avant dépréciations et dotations aux amortissements et retraité des

produits et charges suivants : coûts de restructuration visant à

accroître la rentabilité future du Groupe, plus-values et

moins-values réalisées sur des cessions significatives d’actifs,

provisions et reprises de provision pour perte de valeur, coûts

relatifs aux regroupements d’entreprises et aux restructurations

juridiques, dépenses liées aux rémunérations en actions ou

assimilés et les autres éléments ponctuels, considérés comme

non récurrents par nature.

|

En millions d’euros |

EBITDA ajusté S1

2023 |

EBITDA ajusté S1

2022 |

Marge S1 2023 |

Marge S1 2022 |

|

| |

|

Total Groupe – T1 |

31,8 |

37,3 |

4,6% |

5,5% |

|

|

Total Groupe – T2 |

94,2 |

88,9 |

10,4% |

10,1% |

|

|

Total Groupe - S1 |

126,1 |

126,2 |

7,8% |

8,1% |

|

| En

millions d’euros |

dont ajustements |

|

S1 2023 |

Restructuration |

Résultat sur cession d’actifs/perte de valeur |

Regroupement d’entreprises |

Rémunération en actions |

Autres |

S1 2023 ajusté |

|

Résultat d’exploitations (EBIT) |

48,5 |

3,8 |

0,3 |

0,0 |

3,6 |

2,9 |

59,2 |

|

Dépréciation et amortissements |

65,4 |

- |

- |

- |

- |

- |

65,4 |

|

Autres |

1,5 |

- |

- |

- |

- |

- |

1,5 |

|

EBITDA |

115,4 |

3,8 |

0,3 |

0,0 |

3,6 |

2,9 |

126,1 |

| En

millions d’euros |

dont ajustements |

|

S1 2022 |

Restructuration |

Résultat sur cession d’actifs/perte de valeur |

Regroupement d’entreprises |

Rémunération en actions |

Autres |

S1 2022 ajusté |

|

Résultat d’exploitations (EBIT) |

44,2 |

- |

6,9 |

0,2 |

3,2 |

0,8 |

55,3 |

|

Dépréciation et amortissements |

72,9 |

- |

0,2 |

- |

- |

- |

73,1 |

|

Autres |

-2,2 |

- |

- |

- |

- |

- |

-2,2 |

|

EBITDA |

114,9 |

- |

7,1 |

0,2 |

3,2 |

0,8 |

126,2 |

- Le Free cash-flow est le flux de trésorerie

opérationnels avant variation du fonds de roulement, auquel

s’ajoutent les encaissements (ou se retranchent les décaissements)

suivants : la variation du besoin en fonds de roulement, le

remboursement des loyers des contrats de location, les intérêts

nets reçus (payés), les impôts nets perçus (payés), divers éléments

opérationnels encaissés (décaissés), l’acquisition

d’immobilisations corporelles et incorporelles et le produit (la

perte) sur cession d’immobilisations.

|

Free cash-flow (en millions d’euros) |

S1 2023 |

S1 2022 |

|

Flux de trésorerie opérationnel avant variation du fonds de

roulement et le remboursement des loyers des contrats de

location |

111,1 |

109,1 |

|

Remboursement des loyers de contrats de location |

-18,0 |

-16,1 |

|

Flux de trésorerie opérationnel avant variation du fonds de

roulement ; remboursement des loyers de contrats de location

inclus |

93,1 |

93,0 |

|

Variation du fonds de roulement |

23,3 |

-275,9 |

|

Dont variation des programmes de cessions de créances |

4,3 |

16,7 |

|

Intérêts nets payés |

-25,1 |

-13,1 |

|

Impôts nets payés |

-18,7 |

-13,7 |

|

Divers éléments opérationnels payés |

-5,0 |

-4,7 |

|

Acquisitions d’immobilisations corporelles et incorporelles |

-40,7 |

-46,4 |

|

Produits de la cession d’immobilisations corporelles |

0,5 |

0,6 |

|

Free cash-flow |

27,3 |

-260,3 |

- L’endettement financier net est défini par

l’addition des emprunts et dettes portant intérêts, moins la

trésorerie et les équivalents de trésorerie. Les emprunts

correspondent à toute obligation de remboursement des fonds reçus

ou levés qui sont passibles de remboursement et d’intérêts. Ils

comprennent également les dettes sur les contrats de location.

- Le ratio de levier financier est le ratio

d’endettement financier net, incluant les contrats de location

comptabilisés selon la norme IFRS 16, sur l’EBITDA ajusté des 12

derniers mois.

|

En millions d'euros |

|

30 juin 2023 |

31 décembre 2022 |

|

Dettes financières - long terme |

|

696,3 |

711,0 |

|

Dettes financières et découverts bancaires - court terme |

|

44,9 |

45,2 |

|

Dettes financières hors IFRS 16 (A) |

|

741,2 |

756,2 |

|

Dettes de location - long terme |

|

103,2 |

91,7 |

|

Dettes de location - court terme |

|

27,4 |

27,7 |

|

Dettes de location - IFRS 16 (B) |

|

130,6 |

119,4 |

|

Dette brute - long terme |

|

799,5 |

802,7 |

|

Dette brute - court terme |

|

72,3 |

72,9 |

|

Endettement brut (C) = (A) + (B) |

|

871,8 |

875,6 |

|

|

|

|

|

|

Trésorerie et équivalents de trésorerie

(D) |

|

222,8 |

220,8 |

|

|

|

|

|

|

Endettement net (E) = (C) - (D) |

|

648,9 |

654,8 |

|

|

|

|

|

|

EBITDA ajusté 12 mois (F) |

|

234,8 |

234,9 |

|

|

|

|

|

|

Ratio (E) / (F) |

|

2,8x |

2,8x |

2/ Bridges en millions d’euros, S1 et T2

2023

Chiffre d’affaires net par

segment

EBITDA ajusté par nature

|

T2 2022 |

879,3 |

|

+/- EMEA |

-31,3 |

|

+/- Amérique du Nord |

1,5 |

|

+/- CEI, APAC & Amérique latine |

25,0 |

|

+/- Sport |

70,9 |

|

T2 2023 Like-for-Like |

945,5 |

|

+/- Devises |

-10,8 |

|

+/- « Lag effect » en CEI (1) |

-24,9 |

|

+/- Périmètre |

0,0 |

|

T2 2023 |

909,8 |

- Hausses de prix de vente comprises

|

T2 2022 |

88,9 |

|

+/- Volume / Mix |

-21,2 |

|

+/- Prix de vente |

45,3 |

|

+/- Matières premières et Transport |

17,9 |

|

+/- Hausses des salaires |

-8,6 |

|

+/- Productivité |

3,4 |

|

+/- SG&A |

-3,1 |

|

+/- Non récurrents & autres |

-1,3 |

|

+/- « Lag effect » en CEI (1) |

-21,6 |

|

+/- Devises |

-4,6 |

|

+/- Périmètre |

-0,8 |

|

T2 2023 |

94,2 |

- Hausses de prix de vente comprises

|

S1 2022 |

126,2 |

|

+/- Volume / Mix |

-45,1 |

|

+/- Prix de vente |

92,9 |

|

+/- Matières premières et Transport |

7,6 |

|

+/- Hausses des salaires |

-16,0 |

|

+/- Productivité |

4,0 |

|

+/- SG&A |

-10,2 |

|

+/- Non récurrents & autres |

-9,3 |

|

+/- « Lag effect » en CEI(1) |

-15,6 |

|

+/- Devises |

-6,8 |

|

+/- Périmètre |

-1,7 |

|

S1 2023 |

126,1 |

|

S1 2022 |

1 564,0 |

|

+/- EMEA |

-35,0 |

|

+/- Amérique du Nord |

3,1 |

|

+/- CEI, APAC & Amérique latine |

2,0 |

|

+/- Sport |

90,2 |

|

S1 2023 Like-for-Like |

1 624,3 |

|

+/- Périmètre |

1,7 |

|

+/- Devises |

-3,3 |

|

+/- « Lag effect » en CEI(1) |

-14,4 |

|

S1 2023 |

1 608,3 |

1. Hausses de prix de vente comprises

- Tarkett_H1 2023_Results_FR

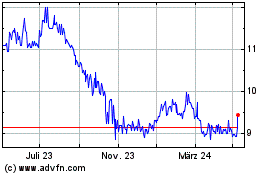

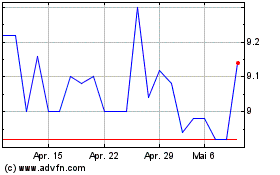

Tarkett (EU:TKTT)

Historical Stock Chart

Von Apr 2024 bis Mai 2024

Tarkett (EU:TKTT)

Historical Stock Chart

Von Mai 2023 bis Mai 2024