Atos SE annonce les montants définitifs des souscriptions aux

Augmentations de Capital Réservées aux créanciers prévues par le

Plan de Sauvegarde Accélérée

CE COMMUNIQUE NE PEUT ETRE DIFFUSE,

DIRECTEMENT OU INDIRECTEMENT, AUX ETATS-UNIS, AU CANADA, EN

AUSTRALIE OU AU JAPON.

LE PRESENT COMMUNIQUE CONSTITUE UNE COMMUNICATION A CARACTERE

PROMOTIONNEL ET NON PAS UN PROSPECTUS AU SENS DU REGLEMENT (UE)

2017/1129 DU PARLEMENT EUROPEEN ET DU CONSEIL EN DATE DU 14 JUIN

2017

Communiqué de presse

Atos SE annonce les montants définitifs

des souscriptions aux Augmentations de Capital Réservées aux

créanciers prévues par le Plan de Sauvegarde Accélérée

- Atos SE annonce

aujourd’hui les montants définitifs des souscriptions aux trois

Augmentations de Capital Réservées aux créanciers prévues par le

Plan de Sauvegarde Accélérée, permettant notamment la conversion en

capital d’environ 2,9 milliards d’euros (montant en principal) de

dettes financières existantes

- Au total, 115

860 932 658 Actions Nouvelles seront émises dans le cadre des trois

Augmentations de Capital Réservées, réparties comme suit :

- 27 166

773 007 Actions Nouvelles souscrites par les Créanciers

Non-Participants (ou, le cas échéant, leurs affiliés respectifs) au

prix de souscription de 0,0663 euro par Action Nouvelle, par

compensation de créances dans le cadre d’une augmentation de

capital avec suppression du droit préférentiel de souscription

réservée au profit exclusif des Créanciers Non-Participants (ou, le

cas échéant, leurs affiliés respectifs), pour un montant brut total

de 1 801 157 050,3641 euros, prime d’émission incluse ;

- 84 857

868 064 Actions Nouvelles souscrites par les Créanciers

Participants (ou, le cas échéant, leurs affiliés respectifs) au

prix de souscription 0,0132 euro par Action Nouvelle, par

compensation de créances dans le cadre d’une augmentation de

capital avec suppression du droit préférentiel de souscription

réservée au profit exclusif des Créanciers Participants (ainsi que

leurs affiliés respectifs), pour un montant brut total de 1 120 123

858,4448 euros, prime d’émission incluse ; et

- 3 836 291 587

Actions Nouvelles souscrites par les Créanciers Participants (ou,

le cas échéant, leurs affiliés respectifs) au prix de souscription

de 0,0037 euro par Action Nouvelle, en espèces et par compensation

de créances dans le cadre d’une augmentation de capital avec

suppression du droit préférentiel de souscription réservée au

profit exclusif des Créanciers Participants (ainsi que leurs

affiliés respectifs), pour un montant brut total de 14 194 278,8719

euros, prime d’émission incluse

- Les

règlements-livraisons des Actions Nouvelles de la Société émises

dans le cadre de ces Augmentations de Capital Réservées doivent

intervenir de manière concomitante, soit le 18 décembre 2024 selon

le calendrier indicatif

- Après

réalisation des Augmentations de Capital Réservées, le capital

social de la Société s’élèvera à 17 903 597,9643 euros et sera

composé de 179 035 979 643 actions d’une valeur nominale de 0,0001

euro chacune

- La réalisation

de ces Augmentations de Capital Réservées sera suivie de l’émission

et l’attribution gratuite de BSA au profit de certains Créanciers

Participants en contrepartie d’engagements de souscription et de

garantie au titre des nouveaux financements privilégiés pris avant

le jugement d’ouverture de la procédure de sauvegarde accélérée

d’Atos

La mise en

œuvre du plan de restructuration financière entraînera une émission

massive de nouvelles actions et une dilution substantielle des

actionnaires actuels d’Atos, ce qui pourrait avoir un impact très

défavorable sur le cours de l’action.

Paris, France – 16 décembre 2024

– Dans le prolongement de l’annonce le 12 décembre 2024

par Atos SE (Euronext Paris : ATO) (la « Société »

ou « Atos ») du lancement des trois

augmentations de capital avec suppression du droit préférentiel de

souscription des actionnaires réservées aux créanciers prévues par

le Plan de Sauvegarde Accélérée (tel que ce terme est défini

ci-après), Atos annonce aujourd’hui les montants définitifs des

souscriptions à ces trois augmentations de capital réservées aux

créanciers, conduisant à l’émission d’un nombre total de 115 860

932 658 actions nouvelles (les « Actions Nouvelles

»), réparties comme suit :

(i) 27 166 773 007 Actions

Nouvelles souscrites par les créanciers ne participant pas aux

nouveaux financements privilégiés de la Société (les

« Créanciers Non-Participants ») ou, le

cas échéant, leurs affiliés respectifs, par compensation à due

concurrence avec le montant d’une partie des créances détenues par

les Créanciers Non-Participants sur la Société, dans le cadre d’une

augmentation de capital avec suppression du droit préférentiel de

souscription des actionnaires réservée au profit exclusif des

Créanciers Non-Participants (ou, le cas échéant, de leurs affiliés

respectifs), représentant un montant total de souscription de 1 801

157 050,3641 euros (prime d’émission incluse), pour un prix de

souscription de 0,0663 euro par Action Nouvelle (soit 0,0001 euro

de valeur nominale et 0,0662 euro de prime d’émission)

(l’ « Augmentation de Capital de Conversion

Réservée des Créanciers Non-Participants »),

(ii) 84 857 868 064 Actions

Nouvelles souscrites par les créanciers participant aux nouveaux

financements privilégiés de la Société (les « Créanciers

Participants ») ou, le cas échéant, leurs affiliés

respectifs, par compensation à due concurrence avec le montant

d’une partie des créances détenues par les Créanciers Participants

sur la Société, dans le cadre d’une augmentation de capital avec

suppression du droit préférentiel de souscription des actionnaires

réservée au profit exclusif des Créanciers Participants (ou, le cas

échéant, de leurs affiliés respectifs), représentant un montant

total de souscription de 1 120 123 858,4448 euros (prime d’émission

incluse), pour un prix de souscription de 0,0132 euro par Action

Nouvelle (soit 0,0001 euro de valeur nominale et 0,0131 euro de

prime d’émission) (l’ « Augmentation de Capital

de Conversion Réservée des Créanciers

Participants »), et

(iii) 3 836 291 587 Actions

Nouvelles souscrites par les Créanciers Participants ou, le cas

échéant, leurs affiliés respectifs, représentant un montant total

de souscription de 14 194 278,8719 euros (prime d’émission

incluse), pour un prix de souscription de 0,0037 euro par Action

Nouvelle (soit 0,0001 euro de valeur nominale et 0,0036 euro de

prime d’émission), dans le cadre d’une augmentation de capital avec

suppression du droit préférentiel de souscription des actionnaires

réservée au profit exclusif des Créanciers Participants (ou, le cas

échéant, de leurs affiliés respectifs)

(l’ « Augmentation de Capital Réservée

Additionnelle des Créanciers Participants », ensemble

avec l’Augmentation de Capital de Conversion Réservée des

Créanciers Non-Participants et l’Augmentation de Capital de

Conversion Réservée des Créanciers Participants, les

« Augmentations de Capital Réservées »),

comprenant :

- 571 081 078

Actions Nouvelles souscrites en numéraire par versement d’espèces,

représentant un montant total de souscription de 2 112 999,9886

euros, prime d’émission incluse ; et

- 3 265 210 509

Actions Nouvelles souscrites par compensation avec une portion des

créances détenues par les Créanciers Participants sur la Société,

représentant un montant total de souscription de 12 081 278,8833

euros, prime d’émission incluse.

Il est rappelé que les Augmentations de Capital

Réservées ont notamment pour objectif de permettre la conversion en

capital d’environ 2,9 milliards d’euros (montant en principal) de

dettes financières existantes d’Atos. Elles font suite à

l’augmentation de capital de 233 millions d’euros avec maintien du

droit préférentiel des actionnaires réalisée le 10 décembre 2024

(l’ « Augmentation de Capital avec Maintien du

DPS ») et s’inscrivent dans le cadre du plan de

sauvegarde accélérée d’Atos qui a été arrêté par le Tribunal de

commerce spécialisé de Nanterre le 24 octobre 2024 (le

« Plan de Sauvegarde Accélérée »).

La réalisation des Augmentations de Capital

Réservées sera suivie de l’émission de 22 398 648 580 bons de

souscription d’actions (les « BSA »),

donnant le droit de souscrire à une action ordinaire nouvelle par

BSA, attribués gratuitement à certains Créanciers Participants

conformément au Plan de Sauvegarde Accélérée, en contrepartie

d’engagements de souscription et de garantie au titre des nouveaux

financements privilégiés pris avant le jugement d’ouverture de la

procédure de sauvegarde accélérée d’Atos. Les BSA pourront être

exercés à tout moment jusqu’à l’expiration d’une période de 36 mois

suivant la date de leur règlement-livraison.

Incidence des Augmentations de Capital

Réservées et de l’exercice éventuel de la totalité des BSA sur la

répartition du capital d’Atos

Après réalisation des Augmentations de Capital

Réservées, le capital social de la Société s’élèvera à 17 903

597,9643 euros et sera composé de 179 035 979 643 actions d’une

valeur nominale de 0,0001 euro chacune.

Sur la base des informations publiques

disponibles à ce jour, la répartition du capital de la Société à

l’issue des Augmentations de Capital Réservées est détaillée dans

le tableau ci-après :

|

Actionnaires |

% du capital social |

% des droits de vote |

|

Créanciers Participants1 |

74,4% |

74,4% |

|

Créanciers Non-Participants |

15,2% |

15,2% |

|

Salariés2 |

0,0% |

0,0% |

|

Membres du Conseil d’administration3 |

1,4% |

1,4% |

|

Auto-détention |

0,0% |

0,0% |

|

Flottant |

9,0% |

9,0% |

|

TOTAL |

100% |

100% |

A titre illustratif, après réalisation des

Augmentations de Capital Réservées et dans l’hypothèse d’un

exercice en totalité des BSA (étant précisé que les BSA pourront

être exercés jusqu’à l’expiration d’une période de 36 mois suivant

la date de leur règlement-livraison), le capital social de la

Société s’élèverait à 20 143 462,8223 euros et serait composé de

201 434 628 223 actions d’une valeur nominale de 0,0001 euro

chacune.

Sur la base des informations publiques

disponibles à ce jour, la répartition du capital de la Société à

l’issue des Augmentations de Capital Réservées et dans l’hypothèse

d’un exercice en totalité des BSA est détaillée dans le tableau

ci-après :

|

Actionnaires |

% du capital social |

% des droits de vote |

|

Créanciers Participants4 |

77,3% |

77,3% |

|

Créanciers Non-Participants |

13,5% |

13,5% |

|

Salariés2 |

0,0% |

0,0% |

|

Membres du Conseil d’administration3 |

1,2% |

1,2% |

|

Auto-détention |

0,0% |

0,0% |

|

Flottant |

8,0% |

8,0% |

|

TOTAL |

100% |

100% |

Les éventuels franchissements de seuils (à la

hausse ou à la baisse) par les actionnaires de la Société,

consécutifs au règlement-livraison des Augmentations de Capital

Réservées et à l’exercice des BSA, devront, le cas échéant, faire

l’objet des déclarations (légales ou statutaires) applicables et

seront communiquées au marché conformément à la réglementation

applicable.

Règlement – livraison des Actions

Nouvelles

Le règlement-livraison des Actions Nouvelles

résultant des Augmentations de Capital Réservées est prévu le 18

décembre 2024. Les Actions Nouvelles émises au titre des

Augmentations de Capital Réservées seront admises aux négociations

sur le marché réglementé d’Euronext Paris (« Euronext

Paris ») à compter de leur émission, soit le 18

décembre 2024.

Les Actions Nouvelles seront de même catégorie

que les actions ordinaires existantes de la Société et seront

soumises à toutes les stipulations des statuts de la Société. Elles

porteront jouissance courante et donneront droit, à compter de leur

émission, à toutes les distributions décidées par la Société à

compter de cette date. Elles seront immédiatement assimilées aux

actions existantes de la Société déjà négociées sur Euronext Paris

et seront négociables, à compter de cette date, sur la même ligne

de cotation sous le même code ISIN FR0000051732.

Selon le calendrier indicatif, il est prévu que

les BSA soient attribués gratuitement le 18 décembre 2024 aux

Créanciers Participants concernés, à la suite de la constatation de

la réalisation des Augmentations de Capital Réservées. Les BSA ne

feront pas l’objet d’une demande d’admission aux négociations sur

un marché règlementé.

La mise en œuvre du plan de

restructuration financière entraînera une émission massive de

nouvelles actions et une dilution substantielle des actionnaires

actuels d’Atos, ce qui pourrait avoir un impact très défavorable

sur le cours de l’action

Comme indiqué par Atos dans ses communications

précédentes et compte tenu de la récente volatilité de l’action

Atos, il est rappelé qu'un nombre massif d’actions nouvelles sera

émis dans le cadre des Augmentations de Capital Réservées et que

les actionnaires existants souffriront d’une dilution substantielle

de leur participation dans le capital de la Société en raison de la

conversion d’environ 3 milliards d’euros de dette ancienne en

capital et de l’exercice des BSA, conduisant à un taux de détention

de la Société par ses créanciers d'environ 90,8%.

A titre indicatif, un actionnaire détenant 1% du

capital social de la Société5 verrait sa participation

diminuer (sur une base diluée), post réalisation des Augmentations

de Capital Réservées, à 0,35% du capital social de la Société et

0,31% post exercice de la totalité des BSA6.

Comme certains créanciers de la Société, qui

n’ont pas soutenu ou voté en faveur du Plan de Sauvegarde

Accélérée, deviendront détenteurs d’actions nouvelles, un nombre

significatif d’actions pourrait être échangé rapidement au moment

de la réalisation des augmentations de capital de la

restructuration financière, ou de tels échanges pourraient être

anticipés par le marché, ce qui pourrait avoir un impact

défavorable sur le cours de l’action.

Rappel sur le Plan de Sauvegarde

Accélérée

Pour rappel, les opérations de restructuration

financières d’Atos prévues dans le cadre du Plan de Sauvegarde

Accélérée, avec l’Augmentation de Capital avec Maintien du DPS de

233 millions d’euros dont le règlement livraison est intervenu le

10 décembre 2024, comprennent notamment :

- la conversion en

capital de 2,9 milliards d’euros (montant en principal) de dettes

financières existantes (par l’intermédiaire des Augmentations de

Capital Réservées dont le règlement livraison est prévu le 18

décembre 2024, et en ce compris les créances converties en capital

au titre de la garantie de souscription de second rang dans le

cadre de l’Augmentation de Capital avec Maintien du DPS),

- la

réinstallation sous forme de nouvelles dettes à maturité de 6 ans

ou plus de 1,95 milliards d’euros de dettes financières

existantes,

- la réception de

1,5 à 1,675 milliard d’euros de nouveaux financements privilégiés

(new money debt – dont les 0,25 milliard d’euros de

garanties bancaires et RCF indiqués ci-dessous) et de nouveaux

fonds propres (new money equity) résultant de

l’Augmentation de Capital avec Maintien du DPS laquelle s’est

traduite par un apport en numéraire d’environ 143 millions d’euros

(comprenant les 75 millions d’euros apportés dans le cadre de la

garantie de souscription de premier rang de l’Augmentation de

Capital avec Maintien du DPS) et par la conversion de créances en

capital à hauteur d’environ 90 millions d’euros, et des

souscriptions additionnelles volontaires en numéraire par les

Créanciers Participants dans le cadre de l’Augmentation de Capital

Réservée Additionnelle des Créanciers Participants d’un montant

total, prime d’émission incluse, de 2 112 999,9886 euros, tel que

prévu dans le Plan de Sauvegarde Accélérée,

- un montant de

0,25 milliard d’euros de nouveaux financements privilégiés (new

money debt sous forme de RCF et de ligne de garantie)

dédiés à la satisfaction des besoins en matière de garanties

bancaires,

- l’émission de 22

398 648 580 BSA,

Selon le calendrier indicatif, ces opérations

devraient intervenir le 18 décembre 2024, à la suite de la

réalisation des Augmentations de Capital Réservées. Ces opérations

sont détaillées dans le Plan de Sauvegarde Accélérée disponible sur

le site internet de la Société (onglet « Restructuration

Financière ») ainsi que dans le Prospectus (tel que ce terme

est défini ci-après).

La Société publiera un nouveau communiqué de

presse suivant la réalisation effective des Augmentations de

Capital Réservées et des autres opérations de la restructuration

financière susvisées.

Disponibilité du Prospectus

Les Augmentations de Capital Réservées ont fait

l’objet d’un prospectus approuvé par l’AMF sous le numéro 24-515 le

11 décembre 2024 (le « Prospectus »),

composé :

(i) du

document d'enregistrement universel 2023 d'Atos déposé auprès de

l'AMF le 24 mai 2024 sous le numéro D.24-0429,

(ii) du

premier amendement au document d'enregistrement universel 2023

déposé auprès de l'AMF le 7 novembre 2024 sous le numéro

D.24-0429-A01 (le

« Premier Amendement »),

(iii) du

deuxième amendement au document d'enregistrement universel 2023

déposé auprès de l'AMF le 11 décembre 2024 sous le numéro

D.24-0429-A02 (le

« Deuxième Amendement »), et

(iv) d’une

note d'opération (incluant le résumé du Prospectus, ci-après

annexé) en date du 11 décembre 2024 (la « Note

d’Opération »).

Des exemplaires du Prospectus sont disponibles

sans frais au siège social d’Atos (River Ouest – 80 Quai Voltaire –

95870 Bezons) et sur les sites internet d’Atos (www.atos.net) et de

l'AMF (www.amf-france.org).

Les investisseurs potentiels sont invités à lire

le Prospectus avant de prendre une décision d’investissement afin

de pleinement comprendre les risques et avantages potentiels

associés à la décision d’investir dans les valeurs mobilières.

L’approbation du Prospectus par l’AMF ne doit pas être considérée

comme un avis favorable sur les valeurs mobilières offertes ou

admises à la négociation sur un marché réglementé.

Facteurs de Risque

Les investisseurs sont invités à prendre en

considération les facteurs de risque relatifs à Atos décrits au

paragraphe 7.2 « Les facteurs de risques » du

document d’enregistrement universel 2023 d’Atos, tels que mis à

jour par le chapitre 2 « Facteurs de risques »

du Premier Amendement et le chapitre 2 « Facteurs de

risques » du Deuxième Amendement, les facteurs de risques

relatifs aux Augmentations de Capital Réservées ou aux Actions

Nouvelles mentionnés à la section 2 « Facteurs de

risques » de la Note d’Opération, avant de prendre toute

décision d’investissement.

*

Atos SE confirme que les informations

susceptibles d’être qualifiées d’informations privilégiées au sens

du règlement n° 596/2014 du 16 avril 2014 sur les abus de marché et

qui ont pu être données à titre confidentiel à ses créanciers

financiers ont été publiées au marché, soit dans le passé, soit

dans le cadre du présent communiqué, dans le but de rétablir

l’égalité d’accès à l’information relative au Groupe Atos entre les

investisseurs.

*

***

Avertissement :

Le présent communiqué ne peut être distribué,

diffusé ou publié, directement ou indirectement, aux Etats-Unis, au

Canada, au Japon ou en Australie.

Le présent communiqué

et les informations qu’il contient ne constituent pas une offre de

vente ni une sollicitation d’offre d’achat, et il n’y aura pas de

vente d’actions ordinaires dans un État ou une juridiction où une

telle offre, sollicitation ou vente serait illégale en l’absence

d’enregistrement ou d’approbation en vertu des lois sur les valeurs

mobilières de cet État ou de cette juridiction.

La diffusion de ce

communiqué peut, dans certains pays, faire l’objet d’une

réglementation spécifique. Les personnes en possession de ce

communiqué sont tenues de s'informer de ces éventuelles

restrictions locales et s’y conformer.

Le présent communiqué

constitue une communication à caractère promotionnel et non pas un

prospectus au sens du Règlement (UE) 2017/1129 du Parlement

Européen et du Conseil du 14 juin 2017, tel qu’amendé (le

« Règlement Prospectus »). Les investisseurs potentiels

sont invités à lire le Prospectus avant de prendre une décision

d’investissement afin de pleinement comprendre les risques et

avantages potentiels associés à la décision d’investir dans les

valeurs mobilières. L’approbation du Prospectus par l’AMF ne doit

pas être considérée comme un avis favorable sur les valeurs

mobilières offertes ou admises à la négociation sur un marché

réglementé.

S’agissant des États

membres de l’Espace économique européen (autres que la France) et

du Royaume-Uni (les « Etats Concernés »), aucune action

n’a été entreprise et ne sera entreprise à l’effet de permettre une

offre au public de titres rendant nécessaire la publication d’un

prospectus dans l’un ou l’autre des Etats Concernés. Par

conséquent, les valeurs mobilières ne peuvent être offertes et ne

seront offertes dans les Etats Concernés (i) qu’au profit

d’investisseurs qualifiés au sens du Règlement Prospectus, pour

tout investisseur d’un Etat Membre, ou au sens du Règlement (UE)

2017/1129 tel que faisant partie du droit national en vertu du

European Union (Withdrawal) Act 2018 (le «UK Prospectus Regulation

»), pour tout investisseur au Royaume-Uni, (ii) à moins de 150

personnes physiques ou morales (autres que des investisseurs

qualifiés tels que définis dans le Règlement Prospectus ou dans le

UK Prospectus Regulation, selon le cas), ou (iii) conformément aux

dérogations prévues par l’article 1 (4) du Règlement Prospectus ou

dans les autres cas ne nécessitant pas la publication par Atos d’un

prospectus au titre de l’article 3 du Règlement Prospectus, du UK

Prospectus Regulation et/ou des réglementations applicables dans

ces Etats Concernés.

La diffusion du présent communiqué n’est pas

effectuée par et n’a pas été approuvée par une personne autorisée

(« authorised person ») au sens de l’article 21(1) du Financial

Services and Markets Act 2000. En conséquence, le présent

communiqué est adressé et destiné uniquement aux personnes situées

au Royaume -Uni, (i) qui sont des professionnels en matière

d’investissement (« investment professionals ») répondant aux

dispositions de l’Article 19(5) du Financial Services and Markets

Act 2000 (Financial Promotion) Order 2005 (tel qu’amendé) (l’«

Ordonnance »), (ii) qui sont des personnes répondant aux

dispositions de l’article 49(2)(a) à (d) (sociétés à capitaux

propres élevés, associations non-immatriculées, etc.) de

l’Ordonnance ou (iii) à toute autre personne à qui le présent

communiqué pourrait être adressé conformément à la loi (les

personnes mentionnées aux paragraphes (i), (ii) et (iii) étant

ensemble désignées comme les « Personnes Habilitées »). Tout

investissement ou toute activité d’investissement en relation avec

le présent communiqué est réservé aux Personnes Habilitées et ne

peut être réalisé que par ces personnes. Toute personne autre

qu’une Personne Habilitée doit s’abstenir d’utiliser ou de se

fonder sur le présent communiqué et les informations qu’il

contient.

Le présent communiqué ne peut être publié,

distribué ou diffusé aux Etats-Unis (y compris leurs territoires et

possessions). Ce communiqué ne constitue pas une offre de vente de

valeurs mobilières ou la sollicitation d’une offre d’achat de

valeurs mobilières aux Etats-Unis ou dans une quelconque autre

juridiction dans laquelle une telle offre ou sollicitation n'est

pas autorisée ou à toute personne pour laquelle il est illégal de

faire une telle offre ou sollicitation. Les valeurs mobilières

mentionnées dans le présent communiqué n'ont pas été et ne seront

pas enregistrées en vertu de la loi américaine sur les valeurs

mobilières de 1933, telle que modifiée (le « Securities

Act ») et ne peuvent être offertes ou vendues aux Etats-Unis

en l’absence d’enregistrement, de dispense d’enregistrement, ou

dans le cadre d'une transaction non soumise aux exigences

d'enregistrement, au titre du Securities Act. Atos n’a pas

l’intention d’enregistrer l’offre en totalité ou en partie aux

États-Unis ni de faire une offre au public aux États-Unis.

Déclarations

prospectives :

Ce communiqué contient des « déclarations

prospectives », notamment des indications sur les perspectives et

les axes de développement du groupe Atos. Toutes les déclarations

autres que les déclarations de données historiques incluses dans le

présent communiqué, y compris, sans limitation, celles concernant

la situation financière, la stratégie commerciale, les plans et les

objectifs de la direction d’Atos pour les opérations futures, sont

des déclarations prospectives. Ces déclarations prospectives

peuvent être identifiées par identifiées par l’utilisation du

futur, du conditionnel ou de termes à caractère prospectif tels que

« considérer », « envisager », « penser », « avoir pour

objectif », « s’attendre à », « entendre », « devoir »,

« ambitionner », « estimer », « croire », « souhaiter »,

« pouvoir » ou, le cas échéant, la forme négative de ces mêmes

termes, ou toute autre variante ou expression similaire. Ces

informations ne sont pas des données historiques et ne doivent pas

être interprétées comme des garanties que les faits et données

énoncés se produiront. Ces informations prospectives sont fondées

sur des données, des hypothèses et des estimations considérées

comme raisonnables par Atos. Elles sont susceptibles d’évoluer ou

d’être modifiées en raison des incertitudes liées notamment à

l’environnement économique, financier, concurrentiel et

réglementaire. En outre, la matérialisation de certains risques

décrits au paragraphe 7.2 « Les facteurs de risques » du document

d’enregistrement universel 2023 d’Atos, tels que mis à jour par le

chapitre 2 « Facteurs de risques » du premier amendement au

document d’enregistrement universel 2023 d’Atos et le chapitre 2 «

Facteurs de risques » du deuxième amendement au document

d’enregistrement universel 2023 d’Atos, et à la section 2 «

Facteurs de risques » de la note d’opération, est susceptible

d’avoir un impact négatif significatif sur les activités, la

situation et les résultats financiers du groupe Atos et sa capacité

à réaliser ses objectifs. Toutes les déclarations prospectives

incluses dans le présent communiqué ne sont valables qu'à la date

de ce communiqué. Sauf obligation légale ou réglementaire qui

s’appliquerait, Atos ne prend aucun engagement de publier des mises

à jour des informations contenues dans le présent communiqué afin

de refléter tout changement affectant ses objectifs ou les

événements, conditions ou circonstances sur lesquels sont fondées

les informations prospectives contenues dans ce communiqué, étant

rappelé qu’aucune de ces informations prospectives ne constitue une

garantie de résultats réels. Les performances passées d’Atos ne

peuvent être considérées comme un guide pour les performances

futures.

À propos d’Atos

Atos est un leader international de la

transformation digitale avec environ 82 000 collaborateurs et un

chiffre d’affaires annuel d’environ 10 milliards d’euros. Numéro un

européen du cloud, de la cybersécurité et des supercalculateurs, le

Groupe fournit des solutions intégrées pour tous les secteurs, dans

69 pays. Pionnier des services et produits de décarbonation, Atos

s’engage à fournir des solutions numériques sécurisées et

décarbonées à ses clients. Atos est une SE (Société Européenne)

cotée sur Euronext Paris.

La raison d’être d’Atos est de contribuer à

façonner l’espace informationnel. Avec ses compétences et ses

services, le Groupe soutient le développement de la connaissance,

de l’éducation et de la recherche dans une approche pluriculturelle

et contribue au développement de l’excellence scientifique et

technologique. Partout dans le monde, Atos permet à ses clients et

à ses collaborateurs, et plus généralement au plus grand nombre, de

vivre, travailler et progresser durablement et en toute confiance

dans l’espace informationnel.

Contacts

Relations Investisseurs :

David Pierre-Kahn | investors@atos.net | +33 6

28 51 45 96

Sofiane El Amri | investors@atos.net | +33 6 29

34 85 67

Actionnaires individuels : 0805 65 00 75

Contact presse : globalprteam@atos.net

1 A titre indicatif et

en attente de la publication des déclarations de franchissement de

seuils légaux, il est anticipé qu’à la date de règlement-livraison

des Augmentations de Capital Réservées, (i) les fonds gérés par

D.E. Shaw détiennent 8,56 % du capital social et des droits de vote

de la Société, (ii) les fonds gérés par Tresidor détiennent 6,24 %

du capital social et des droits de vote de la Société et (iii) les

fonds gérés par ING Bank N.V. (à travers sa filiale française)

détiennent 5,34 % du capital social et des droits de vote de la

Société.

2 L’information concernant la participation des salariés

au capital est donnée sur la base de cette participation au 30

novembre 2024.

3 L’information concernant la participation des membres

du Conseil d’Administration au capital est donnée sur la base des

informations portées à la connaissance de la Société au 10 décembre

2024. Pour rappel, M. Philippe Salle, Président du Conseil

d'Administration, a participé à l'Augmentation de Capital avec

Maintien du DPS d’Atos SE en souscrivant 2.432.432.432 actions

nouvelles pour un montant global de 9 millions d’euros,

conformément à son engagement de souscription.

4 A titre indicatif et en attente de la publication des

déclarations de franchissement de seuils légaux, il est anticipé

qu’à la date de règlement-livraison des Augmentations de Capital

Réservées et dans l’hypothèse d’un exercice en totalité des BSA,

(i) les fonds gérés par D.E. Shaw détiennent 9,08 % du capital

social et des droits de vote de la Société, (ii) les fonds gérés

par Tresidor détiennent 6,35 % du capital social et des droits de

vote de la Société, (iii) les fonds gérés par Deutsche Bank AG

détiennent 5,00 % du capital social et des droits de vote de la

Société et (iv) et les fonds gérés par ING Bank N.V. (à travers sa

filiale française) détiennent 5,09 % du capital social et des

droits de vote de la Société.

5 Soit 631 750 469 actions, sur la base du nombre

d’actions composant le capital social de la Société au 11 décembre

2024.

6 Calculs effectués sur la base du nombre d’actions

composant le capital social de la Société au 11 décembre 2024.

- CP - Atos SE annonce montants définitifs des AK Réservées - 16

décembre 2024

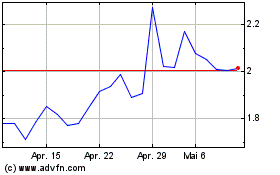

Atos (EU:ATO)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

Atos (EU:ATO)

Historical Stock Chart

Von Dez 2023 bis Dez 2024