Un premier trimestre dynamique avec des

performances opérationnelles solides

- Loyers bruts à 153,3 M€, en hausse de +2,2% à périmètre

constant

- Taux d’occupation en hausse sur toutes les classes d’actifs

(+80 pb sur 3 mois à 92%)

- Reprise des marchés locatifs avec près de 30 000 m² de bureaux

commercialisés

- Réversion positive de +18% réalisée sur le bureau au premier

trimestre

- Contribution nette positive du pipeline sur les loyers

- Structure du passif assurant une bonne visibilité

financière

- Confirmation de l’objectif de hausse du RRN par action 2022 à

5,5 €

Regulatory News:

Gecina (Paris:GFC) :

Hausse du taux d’occupation sur toutes

les classes d’actifs

- Un taux d’occupation qui progresse sur l’ensemble des classes

d’actifs, traduisant la reprise des transactions locatives

notamment sur le bureau dans les zones centrales d’Ile-de-France,

l’amélioration des process de commercialisation sur le logement, et

la normalisation de l’environnement sur les résidences

étudiants.

Réversion locative capturée au premier

trimestre significative, notamment au cœur de Paris

- Une réversion locative capturée toujours positive, qui atteint

sur le premier trimestre +18% sur le bureau, tirée par les

transactions réalisées au cœur de Paris notamment.

Reprise de l’indexation des

loyers

- Une indexation des loyers qui se matérialise dans la croissance

à périmètre constant au fur et à mesure des dates anniversaire de

signature des baux. Une contribution sur le trimestre de l’ordre de

+0,7% qui va progressivement croître dans les trimestres à

venir

- Pour rappel, l’indice de référence, publié trimestriellement

pour l’indexation des loyers de Bureaux (indice ILAT), atteint

+4,3% à fin 2021 (indice publié fin mars 2022), alors qu’il était

négatif (-1,2%) un an plus tôt.

- Cet indice ILAT publié fin mars 2022 au titre du T4 2021

s’appliquera aux baux dont la date anniversaire de signature

arrivera au cours du 2ème trimestre 2022.

Contribution nette positive du pipeline

sur les loyers

- Sur le premier trimestre, la contribution nette du pipeline

(contribution des actifs livrés nette des mises en restructuration)

est positive, ce qui devrait s’accentuer dans les trimestres à

venir et se confirmer sur 2022, d’autant plus que les discussions

en cours avec des locataires potentiels accroissent la confiance

dans le potentiel locatif à venir du pipeline.

Structure du passif adaptée et robuste,

assurant une bonne visibilité financière

- Dans le contexte actuel, Gecina présente une structure

financière adaptée, résiliente et solide, sans aucune contrainte de

refinancement sur les 24 prochains mois et avec un taux de

couverture élevé à court terme (autour de 90%) mais aussi de long

terme (75% en moyenne jusqu’à fin 2028 avec une maturité moyenne

des instruments de couverture de 7,8 années à fin mars).

- Confirmation de l’objectif de hausse

du RRN par action 2022 à 5,5 €

Loyers bruts à 153,3 M€, en hausse de +2,2% à périmètre

constant

Une croissance des revenus locatifs à périmètre constant

reflétant l’amélioration des taux

d’occupation sur l’ensemble des classes d’actifs, et les

prémices du retour progressif de

l’indexation

Revenus locatifs bruts

31-mars-21

31-mars-22

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

Bureaux

127,3

121,4

-4,7%

+1,8%

Résidentiel traditionnel

26,3

26,5

+0,8%

+1,8%

Résidences étudiants

4,4

5,4

+21,7%

+16,2%

Total loyers bruts

158,1

153,3

-3,0%

+2,2%

A périmètre constant, la dynamique organique (+2,2%)

traduit les premiers effets de la réduction de la vacance sur le

bureau et sur le logement, et la normalisation de l’activité sur

les résidences étudiants. Les effets de la hausse de l’indexation

se matérialiseront progressivement au cours de prochains

trimestres, venant ainsi compléter les facteurs contribuant à la

reprise de la croissance organique des loyers.

- Effets de la hausse du taux d’occupation sur les

portefeuilles de bureaux et de logements (avec des croissances

à périmètre constant de +1,8% sur les deux portefeuilles),

bénéficiant de la forte reprise des transactions locatives depuis

le deuxième trimestre 2021, qui s’est confirmée depuis le début de

l’année 2022. La performance organique traduit ainsi la

commercialisation récente d’immeubles de bureaux partiellement ou

intégralement vacants (notamment Adamas et Carré Michelet à La

Défense), et une stratégie plus proactive sur le logement. La

réduction de la vacance contribue ainsi à la croissance locative à

périmètre constant à hauteur de +1,7% sur le bureau et de +0,6% sur

le résidentiel.

- Normalisation de l’activité sur les résidences

étudiants avec un taux de croissance à périmètre constant de

+16,2% sur cette activité, conséquence de la forte hausse du taux

d’occupation.

- Les effets de l’accélération de l’indexation sont attendus

progressivement dans les trimestres qui viennent, et restent

pour l’instant modérés dans la mesure où ils se transmettent avec

un effet retard. L’indexation contribue ainsi seulement pour

l’instant à hauteur de +0,7% à la croissance organique des loyers

du Groupe, marquant déjà une plus forte contribution que sur

l’exercice 2021 qui était de +0,3%, mais cet effet devrait

mécaniquement s’accentuer au cours de 2022 et 2023, reflétant ainsi

progressivement les indices publiés en nette hausse (notamment

l’ILAT pour le bureau, dont le dernier publié au titre du T4 2021

ressort à +4,3% sur un an).

A périmètre courant, les loyers s’inscrivent en baisse de

-3,0% (-4,8 M€) principalement sous les effets des cessions

réalisées sur le bureau courant 2021. Au premier trimestre la

contribution nette du pipeline est positive, puisque les revenus

locatifs provenant de la livraison d’actifs sont dorénavant

supérieurs à la perte temporaire de loyers sur des immeubles

transférés (ou à transférer) au pipeline de développement.

- Cessions réalisées en 2021 : Gecina a sécurisé la

cession ou cédé au cours de 2021 544 M€ d’immeubles non

stratégiques, avec principalement les immeubles « Portes d’Arcueil

» à Arcueil, « Orion » à Montreuil et « Louise Michel » à Levallois

au 3ème trimestre 2021. Pour rappel, les cessions en 2021 ont été

finalisées avec une prime de l’ordre de +9% sur les expertises à

fin 2020, et la privation de loyers au premier trimestre est de

-5,4 M€.

- Contribution nette positive du pipeline de développement

: la contribution d’immeubles livrés au cours de 2021

(principalement l’immeuble Anthos à Boulogne et la résidence

étudiants Ynov à Ivry) s’élève à 1,4 M€ et excède ainsi la

privation temporaire de loyers sur des immeubles à fort potentiel

de création de valeur libérés en vue d’une restructuration à venir

(-0,7 M€).

Un taux d’occupation qui progresse sur l’ensemble des classes

d’actifs

Le taux d’occupation financier moyen (TOF) du Groupe

s’établit encore à un haut niveau à 92,0%, en hausse de +80 pb sur

3 mois, comme sur 6 mois et stable sur un an.

Cette progression du taux d’occupation sur3 et 6 mois se

confirme sur l’ensemble des classes d’actifs du Groupe.

Sur le bureau, le taux d’occupation moyen atteint 91,1%,

en progression sur 3 mois de +40 pb, et globalement stable sur 6

mois (en hausse de +10 pb).

Le taux d’occupation spot ressort cependant en hausse de +40 pb

sur 6 mois affichant une progression régulière, chaque trimestre,

depuis mi-2021, traduisant les effets de la reprise observée des

marchés locatifs pour les zones centrales et les immeubles de

qualité notamment.

Cette progression bénéficie de la prise d’effets de baux sur des

surfaces vacantes et notamment Adamas et Carré Michelet à La

Défense et d’autres immeubles parisiens.

Ce taux ne tient cependant pas compte de certaines

commercialisations de surfaces dont les baux signés récemment n’ont

pas encore pris effet, comme, là encore, sur l’immeuble Carré

Michelet, dont la prise en compte représenterait un gain sur le

taux d’occupation de près de 200 pb.

L’analyse par zones géographiques des taux d’occupation

montre là encore des situations très différentes avec dans Paris

intra-muros un taux proche de 94% à fin mars, en progression depuis

fin juin 2021, alors qu’ils ressortent stables ou en légères

baisses sur la même période pour les autres zones, à 87% dans le

Croissant Ouest – La Défense, et à 85% dans les autres zones de la

région parisienne.

Sur le logement traditionnel, l’amélioration de +30 pb

sur 6 mois et de +80 pb sur un an, traduit une progression

régulière qui reflète l’amélioration et la digitalisation du

process de commercialisation.

Sur le périmètre des résidences étudiants, l’occupation

financière est en forte progression sur 6 mois (+20 pt) et de +11

pt sur un an, à 92,6% reflétant la reprise observée depuis la

rentrée universitaire 2021, traduisant une normalisation de cette

activité.

TOF moyen

31-mars-21

30-juin-21

30-sept-21

31-déc-21

31-mars-22

Bureaux

91,7%

91,4%

91,0%

90,7%

91,1%

Résidentiel traditionnel

96,1%

96,7%

96,6%

96,8%

96,9%

Résidences étudiants

81,5%

74,4%

72,8%

79,0%

92,6%

Total Groupe

92,0%

91,6%

91,2%

91,2%

92,0%

Bureaux : Reprise des marchés locatifs avec près de 30 000

m²

Revenus locatifs bruts - Bureaux

31-mars-21

31-mars-22

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

Bureaux

127,3

121,4

-4,7%

+1,8%

Paris intra-muros

73,5

71,4

-2,9%

+1,3%

Croissant Ouest - La Défense

40,2

41,2

+2,3%

+4,2%

Autres Ile-de-France

9,1

4,4

-51,9%

-10,0%

Régions / Etranger

4,5

4,5

-0,2%

+1,4%

Une activité locative révélant une amélioration de l’occupation

mais aussi une réversion positive significative notamment dans les

zones les plus centrales

Au premier trimestre, Gecina a loué, reloué ou renégocié près

de 30 000 m², représentant plus de 19 M€ de loyers faciaux.

Cette reprise forte s’inscrit dans la tendance observée depuis le

deuxième trimestre 2021 sur les marchés de bureaux et notamment les

plus centraux, où le taux de vacance de marché s’est fortement

retracté (à 2,5% dans le QCA et 3,3% sur l’ensemble de la ville de

Paris).

Les transactions locatives signées par Gecina au cours du

premier trimestre valident des tendances de marché

particulièrement polarisées en faveur des zones les plus

centrales de la région parisienne et des immeubles de meilleure

qualité. Notons que sur le marché les volumes de transactions1

s’inscrivent en hausse de +40% sur un an (principalement tirés par

la dynamique de Paris intra-muros : +60%). Les loyers de marché

traduisent une polarisation en faveur des zones les plus centrales

où le patrimoine de Gecina est fortement concentré (~75% du

patrimoine tertiaire dans Paris intra-muros et Neuilly-sur-Seine),

avec une hausse de +6,4% des loyers de marché dans le QCA élargi

de Paris et de plus de +3% dans le reste de la ville, alors

qu’ils sont globalement stables, voire en baisse modérée, en

périphérie (Croissant Ouest - La Défense, 1ère et 2ème

couronnes).

- Près d’1/3 de ces nouvelles transactions concernent des

nouvelles signatures :

- Sur des immeubles récemment livrés ou à livrer prochainement

(le 157 Charles de Gaulle à Neuilly-sur-Seine, Boétie dans le QCA

parisien) ou des immeubles ayant fait l’objet d’une rénovation

(Horizons - Maison haute). Ces nouvelles transactions contribuent

au renforcement de la visibilité de la croissance des revenus

locatifs du Groupe au fil des livraisons à venir des actifs et de

la réception des travaux attendus dans les semestres qui

viennent.

- Sur les immeubles neufs ou restructurés, la qualité

supérieure des actifs de Gecina, de ses équipes et sa stratégie

servicielle YouFirst lui permet de surperformer dans les

sous-marchés. Les loyers obtenus s’inscrivant au-delà des

anticipations initiales du Groupe, sont conformes voire même

supérieurs aux loyers prime jusqu’ici observés sur ces zones.

Une performance qui confirme l’appétit croissant des entreprises

pour l’immobilier de Bureaux dans les zones centrales de la région

parisienne où l’offre disponible est rare.

- Les 2/3 restants concernent des relocations ou

renouvellements de baux, principalement au cœur de Paris

intra-muros. Au global la réversion capturée est en moyenne de

+18% sur ce premier trimestre, tirée par une forte réversion

captée sur les zones centrales. Elle est de +34% dans Paris

intra-muros2, et légèrement négative en dehors de Paris.

Evolution des revenus locatifs bruts

- Sur le patrimoine de bureaux dans

Paris intra-muros : une croissance portée par la hausse

du taux d’occupation, une réversion positive et les prémices d’une

indexation à venir

- La croissance des loyers à périmètre constant

s’élève à +1,3%.

- l’indexation a pour l’instant un effet modéré

(+0,7%).

- La réduction de la vacance immobilière contribue

favorablement sur le premier trimestre à la croissance organique

(+0,8%) reflétant la solide dynamique observée en matière de

transactions locatives.

- La baisse de -2,9% à périmètre courant vient

essentiellement de revenus non récurrents perçus au premier

trimestre 2021. Cet effet négatif exceptionnel se diluera sur

l’ensemble de l’exercice. Dans une moindre mesure, cette baisse

vient également du départ de certains locataires sur des actifs

devant être prochainement transférés au pipeline.

- Sur le patrimoine de bureaux du

Croissant Ouest et de La Défense : hausse importante du

taux d’occupation à périmètre constant

- La croissance à périmètre constant ressort à +4,2% sur

un an, en raison de la forte réduction de la vacance

immobilière sur cette zone avec notamment les

commercialisations de surfaces vacantes notamment sur les immeubles

Adamas et Carré Michelet (La Défense), et Be Issy (Issy les

Moulineaux). La contribution de la réversion est légèrement

négative, compensée par un effet de l’indexation positif mais

pour l’instant encore modéré.

- A périmètre courant cette dynamique est modérée par la cession

en 2021 de l’immeuble Louise Michel (Levallois). La croissance

locative à périmètre courant s’élève sur un an à +2,3%.

Portefeuilles résidentiels : performance organique tirée par

la réversion positive et la réduction de la vacance

Revenus locatifs bruts

31-mars-21

31-mars-22

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

Résidentiel

30,8

31,9

+3,8%

+3,9%

Résidentiel traditionnel

26,3

26,5

+0,8%

+1,8%

Résidences étudiants

4,4

5,4

+21,7%

+16,2%

Les loyers du portefeuille résidentiel traditionnel sont

en hausse de +1,8% à périmètre constant. Cette performance traduit

les effets de la stratégie mise en place visant à capturer le

potentiel de réversion. Depuis le début de l’année, l’écart de

loyers sécurisés entre les nouveaux locataires par rapport aux

anciens s’élève à +6,4%, contribuant ainsi à hauteur de +0,5% à

la performance locative de ce portefeuille à périmètre constant.

Par ailleurs l’effet de l’indexation s’inscrit à +0,9%, une

contribution amenée à croître dans les semestres qui viennent. En

outre, la réduction de la vacance contribue à hauteur de +0,6% à la

croissance locative à périmètre constant.

Les revenus locatifs des résidences

étudiants sont en forte progression à périmètre constant

(+16,2%) comme à périmètre courant (+21,7%), principalement en

raison d’une forte hausse du taux d’occupation des

résidences depuis la rentrée universitaire 2021, qui atteint

maintenant en moyenne 92,6% sur l’ensemble du portefeuille

étudiant, traduisant une normalisation de la vacance à un niveau

conforme à ce qui était historiquement observé avant la crise

sanitaire.

Notons également que cette progression du taux d’occupation

s’est accompagnée de la matérialisation d’un potentiel de

réversion significatif, puisque la réversion contribue à

hauteur de +2,8% à la croissance à périmètre constant, soit un

écart entrants/sortants de +4%.

Gecina s’appuie sur un bilan solide, une maturité longue de

sa dette et un taux de couverture élevé

Gecina n’a aucune contrainte de refinancement sur les 2

prochaines années, la totalité des échéances des 2 prochaines

années ayant ont d’ores et déjà été refinancées par des émissions

obligataires long terme réalisées mi 2021 et début 2022. Notons en

outre que les liquidités disponibles ou non tirées (3,9 milliards

d’euros3) permettent de faire face à l’ensemble des échéances de

remboursement de dette sur les 4 prochaines années.

La politique de couverture des taux de Gecina se singularise par

ailleurs par une maturité longue (7,8 années) permettant de

protéger durablement le coût moyen de la dette de Gecina.

90% de la dette actuelle est couverte en 2022, 75% en moyenne

sur les 7 prochaines années.

La sensibilité des frais financiers aux variations des taux

d’intérêts est donc limitée. A fin décembre 2021, Gecina avait, à

titre d’illustration, calculé qu’en année pleine, une hausse des

taux d’intérêt court terme (Euribor 3 mois) de +50 pb engendrerait

une hausse des frais financiers de 7,5 M€. A la même date une

hausse de +100 pb entrainerait une hausse de (+12 M€), un montant

modéré en raison de l’activation des Caps en complément des

Swaps.

Un début d’année qui confirme la confiance de Gecina pour

2022

Les solides performances opérationnelles enregistrées par Gecina

depuis le début de l’année et la bonne tenue des marchés tertiaires

de référence du Groupe confirment à ce stade la confiance du Groupe

quant à l’atteinte de son objectif de croissance du Résultat

Récurent Net part du Groupe par action.

Le RRN par action est ainsi attendu en 2022 de l’ordre de

de 5,50 €4, en hausse de +3,3% sur la base 2021 publiée.

À propos de Gecina

Spécialiste de la centralité et des usages, Gecina exploite des

lieux de vie innovants et durables. La société d’investissement

immobilier détient, gère et développe le premier patrimoine de

bureaux d’Europe, situé à plus de 97% en Ile-de-France, un

patrimoine d’actifs résidentiels et des résidences pour étudiants,

qui représentent plus de 9 000 logements. Ce patrimoine est

valorisé à 20,1 milliards d’euros à fin 2021.

Gecina a inscrit l’innovation et l’humain au cœur de sa

stratégie pour créer de la valeur et réaliser sa raison d’être : «

Faire partager des expériences humaines au cœur de nos lieux de vie

durables ». Pour nos 100 000 clients, cette ambition est portée par

la marque relationnelle et servicielle YouFirst. Elle est aussi

inscrite au cœur d’UtilesEnsemble, son programme d’engagements

solidaires pour l’environnement, pour la cité et pour l’humain.

Gecina est une Société d’Investissement Immobilier Cotée (SIIC)

sur Euronext Paris et a intégré les indices SBF 120, CAC Next 20,

CAC Large 60 et Euronext 100. Gecina figure également parmi les

sociétés les plus performantes de son secteur dans les classements

extra-financiers de référence (GRESB, Sustainalytics, MSCI,

ISS-ESG, CDP).

gecina.fr

1 Source : Immostat 2 en excluant une opération sur une unité de

commerce dans le QCA dont la réversion captée est

exceptionnellement importante 3 Net des billets de trésorerie 4 Cet

objectif s’entend hors acquisitions ou cessions potentielles qui ne

seraient à date pas sécurisées, et pourrait être ainsi revu à la

hausse comme à la baisse en fonction de modifications de périmètre

qui pourraient intervenir en cours d’exercice.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220421005959/fr/

CONTACTS GECINA Communication financière Samuel

Henry-Diesbach Tél. : + 33 (0)1 40 40 52 22

samuelhenry-diesbach@gecina.fr Virginie Sterling Tél : + 33 (0)1 40

40 62 48 virginiesterling@gecina.fr

Relations presse Julien Landfried Tél. : + 33 (0)1 40 40 65 74

julienlandfried@gecina.fr Armelle Miclo Tél. : + 33 (0)1 40 40 51

98 armellemiclo@gecina.fr

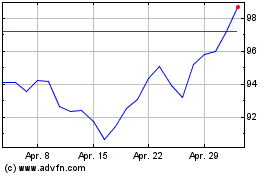

Gecina Nom (EU:GFC)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Gecina Nom (EU:GFC)

Historical Stock Chart

Von Apr 2023 bis Apr 2024