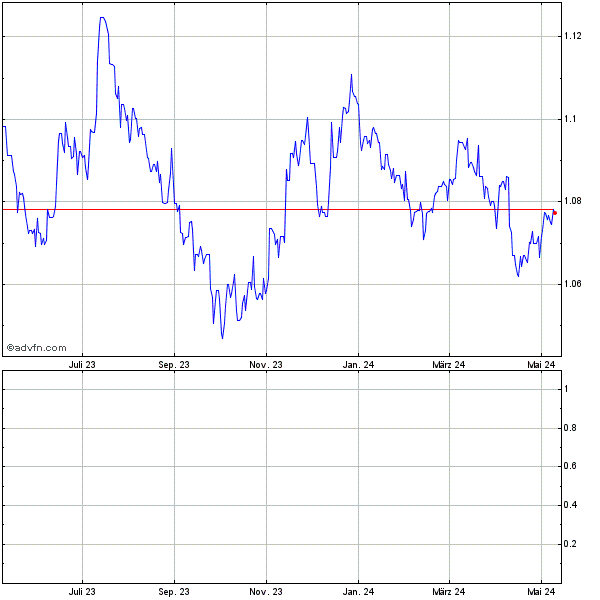

Euro Beeinflusst Durch Spanien (EURUSD)

-

Modifiziert am 25.5.2010 15:35

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Euro und Dax wurden am Mittwochnachmittag belastet durch schlechte Aussichten Spaniens. Euro nur noch 1,4717 Dollar, nachdem sie zuvor auf bis zu 1,4782 Dollar gestiegen war.

Der Dax fiel um 1 % auf 5 637 Punkte

Die Ratingagentur hatte ihren Ausblick auf "negativ" von "stabil" gesenkt. Spanien steckt länger und tiefer in der Krise als andere Länder. Der starre Arbeitsmarkt und die hohe Verschuldung des privaten Sektors dürften die Wirtschaftsleistung auf längere Zeit dämpfen, teilte die Ratingagentur mit.

Damit drohe innerhalb der nächsten zwei Jahre eine Herabstufung, wenn die Regierung nicht mit entschiedenen Schritten den Abbau des Haushaltslochs und der externen Ungleichgewichte gegensteuere. Allerdings sei noch genügend Zeit für die Regierung in Madrid, um zu reagieren, erklärte die Agentur weiter. Ihr Rating beließ S&P bei "AA+" für langfristige und "A-1+" für kurzfristige Anleihen. Dabei profitiere Spanien von der Mitgliedschaft in der Euro-Zone. Das habe das Land vor einigen Folgen der Krise abgeschirmt. S&P hatte zuletzt im Januar das Rating für Spanien gesenkt.

Der Renditeaufschlag der zehnjährigen spanischen Staatsanleihe gegenüber der Bundesanleihe mit gleicher Laufzeit weitete sich leicht auf 63,4 Basispunkte aus.

|

|

Kommentarliste

18 Kommentare

|

1 von 18

-

11.12.2009 03:04

0

0

ih_165833

Total posts: 3 -

Mitglied seit: 01.9.2009

interessant. danke.

|

2 von 18

-

17.12.2009 16:15

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Der Euro setzt im Verlauf des Donnerstagvormittag seine im asiatischen Geschäft aufgenommene Talfahrt zu Dollar und Yen fort. Zum Pfund Sterling legt die Gemeinschaftswährung hingegen zu. "Anlass der Schwäche ist die Herabstufung griechischer Staatsanleihen durch S&P", sagt Devisen-Experte Ulrich Leuchtmann von der Commerzbank. Als Ursache sieht er jedoch die Konjunktureinschätzung der US-Notenbank.

Denn nachdem bereits Fitch die Kreditwürdigkeit Griechenlands gesenkt habe, komme der Schritt von S&P nicht überraschend. Daher hätten auch die Credit Default Swaps auf die Schuldtitel nicht reagiert. "Die Federal Reserve hat aber mit ihren Anmerkungen zum Arbeitsmarkt klar gemacht, dass sie weiter zu ihren alten Regeln steht und mit ihrer quantitativen Lockerungspolitik lediglich auf außergewöhnliche Umstände reagiert hat", so Leuchtmann.

Devisenmarktakteure, die darauf gesetzt hätten, dass die Währungshüter um Chairman Ben Bernanke hohe Inflationsraten und einen längerfristig schwachen Greenback akzeptieren würden, hätten sich damit eines Besseren belehren lassen müssen. "Dafür spricht auch, dass der Dollar nach den Aussagen gegen alle anderen bedeutenden Währungen gestiegen ist."

Ein Devisenhändler begründet die heftigen Wechselkursschwankungen hingegen in erster Linie mit den anhaltend dünnen Umsätzen. "Gegen die Erklärung der Schwäche des Euro durch die Erwartung schneller als bislang angenommen wieder steigender Zinsen in den USA spricht, dass sich an den Anleihemärkten so gut wie nichts getan hat."

Unterdessen gibt das Pfund Sterling belastet von enttäuschenden Daten zum Privaten Verbrauch in Großbritannien zur Gemeinschaftswährung und zum Greenback nach. Im November sind die Einzelhandelsumsätze auf den Inseln überraschend um 0,3% binnen Monatsfrist gesunken. Volkswirte hatten dagegen mit einem Anstieg um 0,6% gerechnet. Angesichts des faktisch nicht mehr vorhandenen britischen Verarbeitenden Gewerbes ist die Wirtschaft des Vereinigten Königreichs stark auf die Konsumlust der Bürger angewiesen.

Neue Impulse dürften dem Währungsgeschäft die für den Nachmittag angekündigten US-Konjunkturdaten geben. Auf dem Programm stehen der von der Federal Reserve Bank of Philadelphia berechnete Aktivitätsindex für das Verarbeitende Gewerbe der Region im Dezember sowie der Index der Frühindikatoren für November. Darüber hinaus sind die wöchentlichen Arbeitsmarktdaten angekündigt.

Aus charttechnischer Sicht fällt besonders auf, dass der Euro zum Dollar nunmehr nachhaltig aus dem seit März bestehenden Aufwärtstrend herausgefallen ist. Damit rücke das nächste Kursziel in Form des 38,2%-Fibonacci-Levels der langen Aufwärtsbewegung von März bis November 2009 bei 1,4116 USD in den Blick, heißt es von den Analysten des Bankhauses Metzler. Chancen auf eine nachhaltige Gegenbewegung entstünden erst bei einem Überwinden der letzten Ausbruchszone um 1,4448/82 USD.

|

3 von 18

-

17.12.2009 16:16

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

FX:EURGBP

|

4 von 18

-

Modifiziert am 29.1.2010 11:09

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Mehr als zehn Cent hat der Euro in nur sechs Wochen zum Dollar verloren. Lässt sich deshalb von einem Absturz sprechen? Gemessen an den Hiobsbotschaften über ausufernde Staatsschulden und Horror-Spekulationen über drohende Staatspleiten in Griechenland, Irland, Portugal, Italien und Spanien samt eines Zerfalls des Euro-Währungssystems erscheint es fast wie ein Wunder, dass sich der Euro noch so gut hält – der Dollar also nicht noch stärker von der Misere in Europa profitiert.

Handelsblatt.de

FRANKFURT (dpa-AFX) - Der Euro ist am Freitag weiter unter der Marke von 1,40 US-Dollar geblieben. Im frühen Handel kostete die Gemeinschaftswährung 1,3942 Dollar. Ein Dollar war 0,7170 Euro wert. Die Europäische Zentralbank (EZB) hatte den Referenzkurs am Vortag auf 1,3999 (Mittwoch: 1,4072) Dollar festgesetzt. Im Mittelpunkt der Aufmerksamkeit unter den Anlegern steht der Helaba zufolge die Veröffentlichung des US-Bruttoinlandsprodukts. Am Markt wird ein kräftiger Anstieg im Schlussquartal erwartet. "Alles in allem dürften die anstehenden Wirtschaftszahlen die konjunkturelle Zuversicht stärken", schrieben die Experten in einem Morgenkommentar. Zuletzt seien die Erwartungen gestiegen, dass die US-Notenbank Anfang des dritten Quartals die erste Zinserhöhung beschließt. "Da die heutigen US-Daten diese Erwartungshaltung stützen sollten, bleibt der Dollar gefragt."

de.advfn.com

|

5 von 18

-

29.1.2010 11:09

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Und Euro vs. GBP

|

6 von 18

-

Modifiziert am 05.2.2010 10:55

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

EURO beeinflusst durch Griechenland

Die Gemeinschaftswährung macht mri Sorgen...

hier ein paar Auszüge aus dem aktuellen Berichtungsstand:

FRANKFURT (dpa-AFX) - An den Devisenmärkten haben sich die Kursverluste des Euro auch am Freitag weiter fortgesetzt. Am frühen Morgen rutschte die Gemeinschaftswährung vor der Veröffentlichung wichtiger Konjunkturdaten in den USA zeitweise unter die Marke von 1,37 US-Dollar. Im weiteren Handel konnte sich die Gemeinschaftswährung wieder etwas erholen und stand zuletzt bei 1,3710 Dollar. Ein Dollar kostete damit 0,7293 Euro. Die Europäische Zentralbank (EZB) hatte den Referenzkurs am Donnerstag noch auf 1,3847 (Mittwoch: 1,3984) Dollar festgesetzt. Experten der Landesbank Hessen-Thüringen (Helaba) werten die am Nachmittag zur Veröffentlichung anstehenden Arbeitsmarktdaten aus den USA als "den Höhepunkt der Datenwoche". Allzu große Hoffnungen auf eine positive Überraschung vom amerikanischen Arbeitsmarkt "sollten aber nicht gehegt werden". In der Eurozone steht laut Helaba nur die deutsche Industrieproduktion im Dezember auf der Agenda. Nach einem überraschenden Rückgang bei den Industrieaufträgen gebe es "ein Enttäuschungspotenzial". Die Konjunkturdaten dürften dem Euro daher keinen Auftrieb geben.

http://de.advfn.com/nachrichten/Devisen-Euro-rutscht-vor-US-Arbeitsmarktdaten-zei_41408412.html

„Die Sorge vor einem Flächenbrand in der Eurozone besteht fort“, sagte Devisenexperte Andreas Ertl vom Bankhaus M.M. Warburg & Co. Nach dem Debakel in Griechenland hätten viele Marktteilnehmer nun Angst, dass das Gleiche auch mit Spanien und Portugal geschehen könnte. In der Eurozone rissen die Negativ-Schlagzeilen über die kritische Haushaltslage einiger Mitgliedsstaaten nicht ab. Nachdem die EU-Kommission die Haushaltspolitik Griechenlands zur Sanierung der Staatsfinanzen am Vortag unter strenge Aufsicht gestellt hatte, rückt nun die angespannte Lage in Spanien und Portugal in den Fokus.

http://www.handelsblatt.com/finanzen/devisen/devisen-euro-kracht-unter-1-38-dollar;2524157

Gestern:

KARLSRUHE (dpa-AFX) - "Badische Neueste Nachrichten" zu Griechenland/EU: "All jene fühlen sich jetzt bestätigt, die bereits bei der Aufnahme Griechenlands in die Währungsunion Schreckensszenarien an die Wand malten. Viel zu lange hat Griechenland über seine Verhältnisse gelebt - und viel zu lange haben die Partnerländer dabei zugesehen. Anstatt rechtzeitig die Bremse anzuziehen und die Regierung in Athen ultimativ auf den rechten Finanzweg zurückzuführen, machte man gute Miene zum bösen Spiel."/DP/she

http://de.advfn.com/nachrichten/Pressestimme-Badische-Neueste-Nachrichten-zu-Grie_41389314.html

|

7 von 18

-

09.2.2010 15:32

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Die Gemeinschaftswährung in Gefahr?

Vielleicht bringt die ganze Euro Sache mit Griechenland auch Vorteile für den deutschen (oder auch europäischen) Export, dann können wir vielleicht China wieder einholen! Na und für den Urlaub heisst das besser in der Eurozone bleiben ... also ab nach Malle ;)

Das Handelsblatt erläutert:

Herr Redeker, die Sorge um Griechenland, Portugal und Spanien lastet auf dem Euro, seit Dezember hat er fast 15 Cent zum US-Dollar verloren. Wird sich die Talfahrt fortsetzen?

Der Euro wird unter Druck bleiben. Kurzfristig mag die Spekulation etwas heiß gelaufen sein, eine Gegenbewegung ist jederzeit drin. Aber fundamental spricht alles für weitere Kursverluste des Euros. Unser Kursziel für das Jahresende liegt bei 1,27 Dollar je Euro.

Was drückt den Euro?

Es gibt mehrere Gründe. Im Wesentlichen haben sie alle mit der Lage in Europas Peripherie zu tun. Die fiskalischen Probleme von Griechenland, Portugal und Spanien zwingen die EU und in der Folge die betroffenen Staaten zu einer Zuckerbrot-und-Peitsche-Politik. Die Regierungen müssen einerseits ein starkes Auge auf ihre Budgetdefizite achten. Gleichzeitig gilt es, die internationale Konkurrenzfähigkeit zu erhöhen. Das geht nur über niedrigere Lohnstückkosten. Die Folge ist ein deflationärer Schock, der wiederum den Euro unterminiert?

Wie funktioniert dieser Mechanismus?

Er läuft über die nominalen Zinssätze. Die EZB kann es sich wegen der Probleme in der Peripherie und des beschriebenen deflationären Schocks nicht leisten, die Zinsen anzuheben. In der Konsequenz wird sie in einer Zeit handlungsunfähig sein, in der in anderen Regionen die Zinsen bereits wieder steigen. Das kann dem Euro nur schaden.

http://www.handelsblatt.com/finanzen/devisen/euro-schwaeche-der-

|

8 von 18

-

12.2.2010 18:15

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Euro immer noch unter Druck durch Griechenland

Der Euro ist am Donnerstag nach unkonkreten Plänen für mögliche Griechenland-Hilfen deutlich unter Druck gekommen. Am Nachmittag kostete die Gemeinschaftswährung noch 1,3649 US-Dollar. Die Europäische Zentralbank (EZB) hatte den Referenzkurs am Mittag auf 1,3718 (Mittwoch: 1,3740) US-Dollar festgesetzt. Der Dollar kostete damit 0,7290 (0,7278) Euro.

Die Länder der Eurozone sind bereit, Athen notfalls zu helfen, um einen Staatsbankrott zu vermeiden. Die griechische Regierung habe aber nicht um Finanzhilfen gebeten, sagte der ständige EU-Ratspräsident Herman Van Rompuy am Rande des EU-Gipfels in Brüssel. Als „nebulös“ bezeichneten Händler die Aussagen. Konkrete Details wie Hilfsmaßnahmen aussehen könnten, gab es nicht. Diese sollen bei einem regulären Finanzministertreffen am Montag und Dienstag (15. und 16. Februar) festgelegt werden.

„Die Aussagen sind sehr vage, es wurden keine konkreten Hilfen zugesagt“, sagte Devisenexperte Ralf Umlauf von der Helaba. Genau das habe den Markt enttäuscht. „Die Verunsicherung ist wieder da, das einzig Positiv ist, dass überhaupt über Hilfen im EU-Kreis gesprochen wurde.“ Nun gebe es das Risiko, dass aus der Griechenland-Problematik eine Hängepartie werde. „Allerdings dürften auch negative Meldungen zunächst ausbleiben, der Fokus richtet sich nun auf die morgen anstehenden zahlreichen US-Konjunkturdaten“, so Umlauf.

Zu anderen wichtigen Währungen legte die EZB die Referenzkurse für einen Euro auf 0,87750 (0,87980) britische Pfund , 123,03 (123,01) japanische Yen und 1,4663 (1,4658) Schweizer Franken fest. Der Preis für die Feinunze Gold wurde in London am Nachmittag mit 1.076,25 (1.069,50) Dollar gefixt. Der Kilobarren Gold kostete 25.358,25 (25.191,30) Euro.

Quelle: Handelsblatt.de

|

9 von 18

-

Modifiziert am 17.2.2010 16:12

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Alles wird im Moment durch Griechenland dominiert, alle Berichte alle europäischen Indizes...

Es lernt wirklich keiner dazu!

Hier mal ein Bericht zur aktuellen Situation:

"Europas Banken zittern mit Griechenland. Wie groß die Abhängigkeit von der Hilfsbereitschaft für den überschuldeten Staat ist, verdeutlichen die starken Kursschwankungen der Bankenaktien. Bevor sich die Hinweise auf Hilfen verdichteten, hatten die europäischen Bankenaktien in der Vorwoche gut 10 Prozent an Wert verloren. In dieser Woche ging es zunächst um 5 Prozent aufwärts, ehe die Enttäuschung über bislang relativ vage Hilfszusagen am Donnerstag zu einer Abwärtsbewegung des Branchenindex um 2,5 Prozent führte.

Eine Hilfe für den hochverschuldeten griechischen Staat könnte auch ein Signal für die anderen Wackelkandidaten des Euro-Raums sein, die Kapitalmärkte beruhigen und damit Druck von den Bilanzen der Banken nehmen. Ihnen drohen bei einer Verschärfung der Schuldenkrise riesige Abschreibungen.

Allein Griechen, Portugiesen und Spanier haben gegenüber den Banken in anderen Euro-Ländern nach Daten der Bank für Internationalen Zahlungsausgleich Verbindlichkeiten von rund 1080 Milliarden Dollar. Umgerechnet sind das etwa 800 Milliarden Euro. Zählt man auch noch die Auslandsbankschulden von privaten und öffentlichen Schuldnern aus Italien und Irland hinzu, die als anfällig für Spekulationen gelten, erhöht sich die Summe der Forderungen schwieriger Herkunft in den Bankbilanzen des Euro-Systems um weitere 1000 Milliarden Euro.

Die Hypo Real Estate ist wieder dabei

Sollten sich die Zinsen für solche Forderungen wegen der großen Risiken um nur einen Prozentpunkt erhöhen, könnte dies schon zu einem riesigen Abschreibungsbedarf führen. Wären alle Forderungen gegenüber Schuldnern aus den genannten Ländern gleichermaßen betroffen, ergäbe sich rechnerisch ein Abschreibungsbedarf in der Größenordnung von rund 90 Milliarden Euro. "Das wäre eine ernste Bedrohung für das Euro-Bankensystem", sagt Jochen Felsenheimer, Kreditanalyst der Fondsgesellschaft Assenagon.

Auch aus Sicht von Politikern und Notenbanken ist das ein bedrohliches Szenario. Denn anders als nach dem Zusammenbruch der amerikanischen Lehman-Bank haben sie kaum Spielraum, die Banken direkt zu stützen. Jean-Claude Trichet, Präsident der Europäischen Zentralbank, hat mehrfach darauf hingewiesen, dass die Staaten vermutlich kein zweites Mal die demokratische Legitimation für eine Rettung der Banken erhalten würden. Ein Jahr mit hohen Bonuszahlungen für die Bankmanager dürfte diese Restriktion noch verstärkt haben.

Bei einer gleichmäßigen Streuung der Risiken über das Bankensystem wären die genannten Summen leichter zu verkraften. Doch die anfälligen Vermögenswerte dürften in den Bilanzen einzelner Banken gehäuft auftreten. Deutsche Banken halten Forderungen gegenüber Griechen im Wert von rund 30 Milliarden Euro. Etwa die Hälfte davon liegt bei den Hypothekenbanken. Und hier scheint die schon in Besitz des Staates befindliche und mit Geld des Steuerzahlers gerettete Hypo Real Estate herauszuragen. Nach Daten der Landesbank Baden-Württemberg entfallen 6,8 Prozent des Deckungsstocks der öffentlichen Pfandbriefe der HRE auf griechische Staatsanleihen.

Niederländische Banken besonders gefährdet

Zudem sind auch einzelne Länder des Euro-Raums überdurchschnittlich stark betroffen. Einen besonders großen Teil der griechischen, portugiesischen und spanischen Forderungen haben deutsche und französische Banken in ihren Bilanzen. Die Summen sind etwas größer als der Anteil der beiden Länder an der Wirtschaft des Euro-Raums. Deutlich überproportional ist das Risiko der niederländischen Banken mit rund 140 Milliarden Dollar. Bei den Forderungen gegenüber Italienern und Iren ragen eindeutig französische und deutsche Banken heraus, die zusammen auf fast 1000 Milliarden Dollar oder 720 Milliarden Euro kommen.

Ob Italien zu den Wackelkandidaten zählt, könnte sich bei der an diesem Donnerstag anstehenden Emission von Schuldtiteln andeuten. Italien will Anleihen im Wert von rund 6 Milliarden Euro versteigern. In den vergangenen Wochen waren solche Auktionen immer wieder Anlass zu starken Kursbewegungen auf den Kapitalmärkten. Je größer die Schuldenlast wird, desto argwöhnischer blicken die Investoren auf die Finanzierungsmöglichkeiten der anfälligen Länder und ihren Bedarf. Spanien ist nach Daten des Internationalen Währungsfonds in den vergangenen Jahren der - nach den Vereinigten Staaten - zweitgrößte Kapitalimporteur der Welt gewesen. Der spanische Staat braucht deshalb für die Begleichung alter Schulden und die Finanzierung des Haushaltsdefizits mehr als 200 Milliarden Euro. Besonders groß ist der Finanzierungsbedarf auch für Italien, wo in diesem Jahr Anleihen im Wert von 284 Milliarden Euro zurückgezahlt werden müssen."

http://www.faz.net/s/RubF3F7C1F630AE4F8D8326AC2A80BDBBDE/Doc~EE2292FA641BB42D89B3C4F7B014B6C19~ATpl~Ecommon~Scontent.html

Und noch vom Handelsblatt:

"Das wäre der Großteil des Rückgangs vom Dezember-Hoch bei 1,50 Dollar auf derzeit knapp 1,37 Dollar. Doch ein Problem sehen die Bankanalysten trotz anders lautender Stimmen in den Medien darin nicht - ebenso wenig wie die Kollegen von Goldman Sachs. "Der Euro ist nun zum Dollar nur noch um 13 Prozent überbewertet, gegenüber 25 Prozent bei seinem letzten Hochpunkt", geben diese zu bedenken.

Rückblick auf 1992 und 1998

Wer in Deutschland denkt, man wäre besser dran, nicht mit den Südländern eine Währungsunion eingegangen zu sein, der liege falsch, schreibt die HSBC. Die Analysten erinnern daran, dass während der Krise des europäischen Wechselkursmechanismus 1992 und während der Asienkrise 1998 die D-Mark gegenüber dem Dollar aufgewertet habe, während die Länder an der europäischen Peripherie kräftig abwerteten. Für Deutschlands Exportindustrie sei die Abwertung des Euros - wie jetzt während der Griechenland-Krise - sehr viel günstiger. Statt gegenüber den Nachbarländern und dem Rest der Welt Wettbewerbsfähigkeit zu verlieren, gewinnt die deutsche Exportindustrie gegenüber dem Rest der Welt Wettbewerbsfähigkeit zurück, innerhalb Europas bleibt sie hingegen unverändert.

Deutschland könne daher beim besten Willen kein Interesse haben, die Situation eskalieren zu lassen, schließen die HSBC-Fachleute und sagen voraus, dass aus dem Vorfall eher ein Schub in Richtung einer größeren Integration der Finanzpolitik und einer vertieften politischen Union erwachsen werde. Die Analysten glauben nicht, dass Griechenland Konkurs anmelden wird, nehmen aber dennoch an, dass die Verunsicherung der Märkte den Euro noch eine Weile drücken wird. Wie die Kollegen von Goldman Sachs gehen sie aber davon aus, dass die Risikoprämien nicht so hoch bleiben werden wie derzeit. Sie weisen süffisant darauf hin, dass die Marktstimmung innerhalb weniger Monate völlig gedreht habe: von der These "Der US-Dollar ist nicht länger die unangefochtene Reservewährung der Welt" hin zur Prognose "Die europäische Währungsunion wird auseinanderbrechen." Es sei nur eine Frage der Zeit, bis das Pendel wieder zurückschwingt und die USA erneut in den Fokus geraten - etwa mit ihrem Staatsdefizit, das im Verhältnis zur Wirtschaftskraft so groß ist, wie das der Griechen.

Ein gute Gelegenheit dafür böten die heraufziehenden Zwischenwahlen in den USA im November. "In diesem Zusammenhang wird es nicht ausbleiben, dass die Bühne des Staatsschuldrisikos sich in die USA verlagert", so die Prognose. Schließlich sei es nicht ganz zu verstehen, warum die Verschuldung als ein Problem allein des Euro-Raums gesehen wird, wo doch die USA und Großbritannien die gleichen Probleme hätten. Man könne zwar argumentieren, dass diese beiden Länder ihre eigene Währung und daher mehr Reaktionsmöglichkeiten hätten. Aber es sei doch erstaunlich, wenn eine Währung steigt, weil man davon ausgeht, dass die zugehörige Regierung sich über Inflation sanieren wird.

USA brauchen schwachen Dollar

Deshalb, und weil die USA auf einen schwachen Dollar angewiesen seien, ändert die HSBC ihre längerfristige Kursschätzung nicht, und geht davon aus, dass der Euro wieder auf 1,45 Dollar steigen wird, nachdem er zwischenzeitlich vielleicht auf 1,30 Dollar nachgibt.

Die Währungsexperten von Goldman Sachs sehen allerdings schon ein spezifisch europäisches Problem. Der Druck, den die stärkeren Staaten des Euro-Raums derzeit ausüben, könnte zu einem überhasteten Defizitabbau führen, der die Konjunktur abwürgt, und zudem andere schwache Länder in den Sog ziehen, geben sie zu bedenken.

http://www.handelsblatt.com/finanzen/devisen/griechenland-krise-analysten-begruessen-wertverlust-des-euros;2530933

|

10 von 18

-

26.2.2010 17:20

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Die Lage des Euros ist immernoch kritisch...

Die Sorge um den Euro ist an den Devisenmärkten wieder gewachsen. Nachdem die Gemeischaftswährung im frühen Handel zeitweise deutlich über die Marke von 1,36 US-Dollar gestiegen ist, fiel sie zuletzt weit zurück.

Experten zufolge dürfte der Abwärtstrend andauern. John Hardy, Devisenstratege von der Saxo Bank fürchtet wegen der Probleme in Griechenland eine Ansteckungsgefahr und warnt vor der Angst vor dem Niedergang des Euro. Die langfristigen Auswirkungen der Situation in Griechenland sind mit Blick auf den Euro extrem Besorgnis erregend.

Dies gilt insbesondere für den Fall, die Wirtschaft im Euroraum erholt sich nicht so stark wie erwartet, um den enormen Druck auf die Bilanzen der Euroländer zu minder, sagt Hardy. Das Ansteckungspotential in einem solchen Szenario sei weitaus größer als das konkrete Problem Griechenlands, dessen finanzielle Nöte nur ein Tropfen auf dem heißen Stein für den Euroraum seien.

Claudia Windt, Volkswirtin bei der Helaba, schätzt, dass die Schuldenprobleme mehrerer südeuropäischer Staaten, insbesondere die der Griechen, werde die Märkte noch eine ganze Weile belasten werden. (...)

http://www.handelsblatt.com/finanzen/devisen/euro-die-angst-vor-der-ansteckungsgefahr-ist-gross;2534811

|

11 von 18

-

12.3.2010 17:59

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Endlich mal wieder etwas positivere Zahlen...

Zum späten Nachmittag gab der Euro jedoch wieder etwas nach und stand dann bei 1,3750 Dollar. Die Europäische Zentralbank (EZB) hatte den Referenzkurs am Mittag auf 1,3765 (Donnerstag: 1,3657) Dollar festgesetzt. Der Dollar kostete damit 0,7265 (0,7322) Euro.

Damit ist der Euro erstmals aus seiner wochenlangen Handelsspanne zwischen 1,35 und 1,37 Dollar ausgebrochen. Experten führten dies nicht zuletzt auf technische Faktoren zurück. "Vor allem am Londoner Finanzplatz gab es bis zum Mittag eine starke Euro-Nachfrage", sagte Devisenexperte Andreas Ertl vom Bankhaus M.M. Warburg. Konjunkturdaten wie die stark gestiegene Industrieproduktion im Euroraum oder enttäuschende Daten zur Stimmung amerikanischer Verbraucher hätten indes weniger Impulse geliefert.

Dass der Euro seine deutlichen Gewinne bis zum Nachmittag nicht ganz halten konnte, begründete Ertl mit einer technischen Gegenbewegung. Trotzdem habe sich die Lage des Euro mit dem Ausbruch aus der seit Wochen bestehenden Handelsspanne verbessert. "Der Euro muss sich aber noch ein bis zwei Tage über 1,37 Dollar halten, bevor die Kursgewinne als nachhaltig zu bezeichnen sind."

Zu anderen wichtigen Währungen legte die EZB die Referenzkurse für einen Euro auf 0,90830 (0,90860) britische Pfund, 124,57 (123,84) japanische Yen und 1,4597 (1,4622) Schweizer Franken fest. Der Preis für eine Feinunze Gold wurde in London am Nachmittag mit 1106,25 (1104,00) Dollar gefixt. Der Kilobarren Gold kostete 26 203,75 (26 090,30) Euro.

Quelle: http://www.handelsblatt.com/finanzen/devisen/devisen-euro-steigt-auf-monatshoch;2545135

|

12 von 18

-

17.3.2010 14:47

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Die Gemeinschaftwährung verteuerte sich auf bis zu 1,3809 Dollar nach 1,3766 Dollar zum New Yorker Vortagesschluss. Die begleitenden Aussagen der Fed deuteten darauf hin, "dass frühestens im dritten Quartal eine Zinswende zu erwarten ist", erklärte Helaba-Analyst Ralf Umlauf. Außerdem spreche die Charttechnik für die Gemeinschaftswährung. Da größere Anschlusskäufe bislang aber ausgeblieben seien, bleibe er aber vorsichtig.

Die Zinsentscheidung der Fed sorgte auch am Rentenmarkt für steigende Kurse. Der Bund-Future zog im frühen Handel 15 Ticks auf 123,01 Punkte an. Anleger richteten ihre Aufmerksamkeit vor allem auf die fünf Mrd. Euro schwere Emission zehnjähriger Bundesanleihen am Vormittag.

http://www.handelsblatt.com/finanzen/devisen/devisen-euro-springt-ueber-1-38-dollar;2547310

|

13 von 18

-

24.3.2010 17:40

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Die Uneinigkeit der Euroländer, ob und wie dem hoch verschuldeten Griechenland unter die Arme gegriffen werden soll, hat den Euro auch am Dienstag belastet. Händlern zufolge waren Investoren zunehmend verunsichert über immer neue Wortmeldungen mit verschiedenen Lösungsansätzen. "Es geht einmal hü und einmal hott, und alles, was bleibt ist Verwirrung", sagte ein Händler. Der Euro schwankte zwischen 1,3477 und 1,3569 Dollar und lag am Nachmittag bei rund 1,3530 Dollar.

http://www.handelsblatt.com/finanzen/devisen/griechenland-sorgen-euro-steckt-im-tal-der-traenen-fest;2550695

Der Euro ist am Mittwochmorgen auf den tiefsten Stand zum Dollar seit Mai 2009 gefallen. Nach Einschätzung der Commerzbank-Analysten haben Investoren derzeit den Eindruck, „dass sich Angela Merkel mit ihrer harten Haltung gegenüber Griechenland durchsetzen könnte und auch Frankreich einer Hilfe durch den IWF zustimmt“. Am Devisenmarkt werde eine IWF-Lösung als Schwäche der europäischen Politik interpretiert. Der Euro fällt bis auf 1,3366 Dollar nach 1,3495 Dollar im späten amerikanischen Geschäft.

„Es sieht so aus, als ob die Eurozone die griechische Krise nicht allein lösen kann und deswegen beim IWF Hilfe holt“, sagt Tsutomu Soma, Anleihe- und Devisenhändler bei Okasan Securities. „Das wirft einigen Zweifel auf die Stärke der Europäischen Union. Die Marktteilnehmer sind eher geneigt, Euro zu verkaufen.“

http://www.faz.net/s/Rub58BA8E456DE64F1890E34F4803239F4D/Doc~E2B1953140F6D42E689DC23E125A0E971~ATpl~Ecommon~Scontent.html

|

14 von 18

-

29.3.2010 11:33

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Das ist doch ein durchaus guter Start in die Woche!

Der Euro hat am Montag im fernöstlichen Devisenhandel zum Dollar weiter zugelegt, nachdem er bereits zum Ende der Woche durch die Hilfszusagen für Griechenland gestärkt worden war. Zwar gab es keine neuen Nachrichten, die den weiteren Kursanstieg begründeten. Nach Angaben von Händlern gab es am Markt aber viele Anleger mit Short-Positionen, die sie nun glattstellten und so die Nachfrage auslösten.

http://www.handelsblatt.com/finanzen/devisen/devisen-der-euro-stabilisiert-sich;2553531

|

15 von 18

-

25.5.2010 15:38

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Habe gerade den folgenden sehr interessanten Artikel gefunden:

„Deutschland sollte die D-Mark wieder einführen“

Wer trägt die Schuld am Euro-Verfall? Die Politik schiebt den schwarzen Peter Spekulanten zu. Doch ist die Antwort wirklich so einfach? Im Handelsblatt erklären drei Investoren, wie und mit welcher Motivation sie am Markt agieren. Im ersten Teil erklärt Hedge-Fonds-Manager Adam Fisher, warum die Attacken gegen Spekulanten aus seiner Sicht ein Scheingefecht sind.

von Adam Fisher

NEW YORK. Was den Euro angeht, sind wir extrem pessimistisch - schon seit letztem Sommer. Ich habe im Juni einen Brief an meine Investoren geschrieben und davor gewarnt, dass Staatsschulden das nächste große Problem an den Kreditmärkten werden könnten und dass Europa dann das schwächste Glied in der Kette sein wird.

In Europa gibt es zu wenig fiskale Koordination und politischen Zusammenhalt, um einigermaßen durch die Krise zu kommen. Den Euro einzuführen war so, als hätte man den Karren vor die Pferde gespannt: Die Voraussetzungen dafür waren einfach nicht gegeben. Solange Wachstum da war, konnte man das übertünchen, aber jetzt werden die Schwächen des Euros schonungslos offen gelegt.

Ich fange morgens um 4.30 Uhr an zu arbeiten. Von meinem Bloomberg-Terminal zu Hause werfe ich einen ersten Blick auf die Märkte, lese Zeitung und bin spätestens um halb sieben im Büro.

Ich muss alles im Blick haben: Die Aktienmärkte der europäischen Länder, die Staatsanleihen, vor allem von Deutschland, Irland, Portugal, Spanien und Griechenland und den Libor OAS: Libor ist die Interbankenrate, zu der sich die Banken gegenseitig Geld leihen und der Libor OAS vergleicht die Rate über Nacht zu der über 30 Tage. Aber die meiste Zeit verbringe ich damit, den Euro-Dollar-Kurs zu beobachten. Ich lese sieben Stunden am Tag: Zeitungen, Magazine, verschiedene Nachrichtendienste und bilde mir dann meine eigene Meinung.

Seitdem der Euro bei 1,40 Dollar liegt, shorten wir ihn. Das geht in vielen kleinen Schritten. Das ist ein ständiges Rein- und Rausgehen, der Abwärtstrend wird ja auch immer wieder durch viele kleine Aufwärtsbewegungen gebrochen.

Man setzt nicht bei einem Euro-Stand von 1,40 100 Mio. Dollar darauf, dass der Euro fällt und hält seine Position dann bis er bei 1,20 ist. Viele glauben, dass es so läuft, aber so handelt niemand.

Die Geschäfte, in die wir die größten Hoffnungen setzen, richten sich gegen den Euro und zu Gunsten des Dollars. Das heißt, wir gehen ins Risiko in der Erwartung, dass der Euro an Wert verliert. Allerdings nicht nur im Verhältnis zum Dollar. Wir shorten den Euro auch zum brasilianischen Real und zur türkischen Lira. Außerdem setzen wir auf fallende Kurse bei Anleihen von Staaten am Rande Europas. Dafür kaufen wir meist Kreditausfallversicherungen, sogenannte Credit Default Swaps. Das ist effizienter.

Gerade habe ich put spreads auf den Euro gekauft. Das heißt, wir haben das Recht, in den nächsten vier Monaten den Euro zu 1,15 und 1,18 Dollar zu verkaufen.

Im Moment sind wir vorsichtig. Wir gehen davon aus, dass der Euro wieder etwas steigen wird, nachdem er deutlich verloren hat. Das ist fast immer so.

Die Politik sollte uns dankbar sein

Ich glaube ja, dass die deutsche Politik unserer Branche dankbar sein sollte. Leerverkäufer verschlimmern die Probleme nicht. Sie sorgen dafür, dass Politiker endlich anfangen, sie zu lösen. Das war 2008 in den USA auch so. Alle Menschen ziehen es vor, Probleme so lange wie möglich aufzuschieben, bis der Schmerz unerträglich wird. Politiker sind die schlimmsten Aufschieber, weil es schwer ist, gewählt zu werden, wenn man schlechte Nachrichten verbreiten muss. Sie lösen die Probleme nur, wenn sie gar nicht mehr anders können. Ihnen mehr Zeit zu geben, würde jedenfalls nicht helfen.

Die Verschwörungstheorien, die von Politikern kolportiert werden, sind deswegen lächerlich. Sicher gibt es Investoren, die auf den Zug mit aufspringen. Aber die Lösung ist nicht, Leerverkäufe zu verbieten. Die Lösung wäre es, die eigentlichen Probleme anzupacken.

Die D-Mark ist die bessere Währung

Deutschland verhält sich wie ein Patient, der mit Herzstillstand in die Notaufnahme kommt und sich beim Arzt über einen eingewachsenen Fingernagel beschwert.

Ich finde, Deutschland sollte die D-Mark wieder einführen. Alle Gläubiger würden liebend gern D-Mark für ihre Bundesanleihen nehmen. Ich auch. Warum? Weil es eine bessere Währung ist. In D-Mark wären die Bunds vielleicht sogar mehr wert als in Euro. Der Euro würde dann natürlich drastisch sinken, vielleicht auf 70 oder sogar 50 Cent. Aber das würde es für die Staaten am Rande von Europa einfacher machen, die Schulden zurückzuzahlen. Natürlich müssten dafür entsprechende Programme und Kapitaltöpfe geschaffen werden, wahrscheinlich auch mit Hilfe der US-Notenbank. Im Moment ist es so, als würden alle Euro-Länder nach einem Schiffbruch im Meer treiben. Sie haben alle Schwimmwesten, aber sie sind alle aneinander gekettet und nur wenige können schwimmen. Deutschland ist ein guter Schwimmer. Befreit sich das Land und schwimmt alleine an ein etwas weiter entferntes Ufer oder entscheidet es sich für den kürzeren Weg, auf dem es aber die anderen ziehen muss? Wir werden sehen.

Adam Fisher gründete Ende Ende 2008 den Hedge-Fonds CWOC in Los Angeles. Der Fonds verwaltet 70 Mio. Dollar und machte 2009 ein Plus von 40 Prozent.

aufgezeichnet von Astrid Dörner.

http://www.handelsblatt.com/finanzen/fondsnachrichten/zukunft-de

|

16 von 18

-

25.5.2010 15:40

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Habe gerade den folgenden sehr interessanten Artikel gefunden:

„Deutschland sollte die D-Mark wieder einführen“

Wer trägt die Schuld am Euro-Verfall? Die Politik schiebt den schwarzen Peter Spekulanten zu. Doch ist die Antwort wirklich so einfach? Im Handelsblatt erklären drei Investoren, wie und mit welcher Motivation sie am Markt agieren. Im ersten Teil erklärt Hedge-Fonds-Manager Adam Fisher, warum die Attacken gegen Spekulanten aus seiner Sicht ein Scheingefecht sind.

von Adam Fisher

NEW YORK. Was den Euro angeht, sind wir extrem pessimistisch - schon seit letztem Sommer. Ich habe im Juni einen Brief an meine Investoren geschrieben und davor gewarnt, dass Staatsschulden das nächste große Problem an den Kreditmärkten werden könnten und dass Europa dann das schwächste Glied in der Kette sein wird.

In Europa gibt es zu wenig fiskale Koordination und politischen Zusammenhalt, um einigermaßen durch die Krise zu kommen. Den Euro einzuführen war so, als hätte man den Karren vor die Pferde gespannt: Die Voraussetzungen dafür waren einfach nicht gegeben. Solange Wachstum da war, konnte man das übertünchen, aber jetzt werden die Schwächen des Euros schonungslos offen gelegt.

Ich fange morgens um 4.30 Uhr an zu arbeiten. Von meinem Bloomberg-Terminal zu Hause werfe ich einen ersten Blick auf die Märkte, lese Zeitung und bin spätestens um halb sieben im Büro.

Ich muss alles im Blick haben: Die Aktienmärkte der europäischen Länder, die Staatsanleihen, vor allem von Deutschland, Irland, Portugal, Spanien und Griechenland und den Libor OAS: Libor ist die Interbankenrate, zu der sich die Banken gegenseitig Geld leihen und der Libor OAS vergleicht die Rate über Nacht zu der über 30 Tage. Aber die meiste Zeit verbringe ich damit, den Euro-Dollar-Kurs zu beobachten. Ich lese sieben Stunden am Tag: Zeitungen, Magazine, verschiedene Nachrichtendienste und bilde mir dann meine eigene Meinung.

Seitdem der Euro bei 1,40 Dollar liegt, shorten wir ihn. Das geht in vielen kleinen Schritten. Das ist ein ständiges Rein- und Rausgehen, der Abwärtstrend wird ja auch immer wieder durch viele kleine Aufwärtsbewegungen gebrochen.

Man setzt nicht bei einem Euro-Stand von 1,40 100 Mio. Dollar darauf, dass der Euro fällt und hält seine Position dann bis er bei 1,20 ist. Viele glauben, dass es so läuft, aber so handelt niemand.

Die Geschäfte, in die wir die größten Hoffnungen setzen, richten sich gegen den Euro und zu Gunsten des Dollars. Das heißt, wir gehen ins Risiko in der Erwartung, dass der Euro an Wert verliert. Allerdings nicht nur im Verhältnis zum Dollar. Wir shorten den Euro auch zum brasilianischen Real und zur türkischen Lira. Außerdem setzen wir auf fallende Kurse bei Anleihen von Staaten am Rande Europas. Dafür kaufen wir meist Kreditausfallversicherungen, sogenannte Credit Default Swaps. Das ist effizienter.

Gerade habe ich put spreads auf den Euro gekauft. Das heißt, wir haben das Recht, in den nächsten vier Monaten den Euro zu 1,15 und 1,18 Dollar zu verkaufen.

Im Moment sind wir vorsichtig. Wir gehen davon aus, dass der Euro wieder etwas steigen wird, nachdem er deutlich verloren hat. Das ist fast immer so.

Die Politik sollte uns dankbar sein

Ich glaube ja, dass die deutsche Politik unserer Branche dankbar sein sollte. Leerverkäufer verschlimmern die Probleme nicht. Sie sorgen dafür, dass Politiker endlich anfangen, sie zu lösen. Das war 2008 in den USA auch so. Alle Menschen ziehen es vor, Probleme so lange wie möglich aufzuschieben, bis der Schmerz unerträglich wird. Politiker sind die schlimmsten Aufschieber, weil es schwer ist, gewählt zu werden, wenn man schlechte Nachrichten verbreiten muss. Sie lösen die Probleme nur, wenn sie gar nicht mehr anders können. Ihnen mehr Zeit zu geben, würde jedenfalls nicht helfen.

Die Verschwörungstheorien, die von Politikern kolportiert werden, sind deswegen lächerlich. Sicher gibt es Investoren, die auf den Zug mit aufspringen. Aber die Lösung ist nicht, Leerverkäufe zu verbieten. Die Lösung wäre es, die eigentlichen Probleme anzupacken.

Die D-Mark ist die bessere Währung

Deutschland verhält sich wie ein Patient, der mit Herzstillstand in die Notaufnahme kommt und sich beim Arzt über einen eingewachsenen Fingernagel beschwert.

Ich finde, Deutschland sollte die D-Mark wieder einführen. Alle Gläubiger würden liebend gern D-Mark für ihre Bundesanleihen nehmen. Ich auch. Warum? Weil es eine bessere Währung ist. In D-Mark wären die Bunds vielleicht sogar mehr wert als in Euro. Der Euro würde dann natürlich drastisch sinken, vielleicht auf 70 oder sogar 50 Cent. Aber das würde es für die Staaten am Rande von Europa einfacher machen, die Schulden zurückzuzahlen. Natürlich müssten dafür entsprechende Programme und Kapitaltöpfe geschaffen werden, wahrscheinlich auch mit Hilfe der US-Notenbank. Im Moment ist es so, als würden alle Euro-Länder nach einem Schiffbruch im Meer treiben. Sie haben alle Schwimmwesten, aber sie sind alle aneinander gekettet und nur wenige können schwimmen. Deutschland ist ein guter Schwimmer. Befreit sich das Land und schwimmt alleine an ein etwas weiter entferntes Ufer oder entscheidet es sich für den kürzeren Weg, auf dem es aber die anderen ziehen muss? Wir werden sehen.

Adam Fisher gründete Ende Ende 2008 den Hedge-Fonds CWOC in Los Angeles. Der Fonds verwaltet 70 Mio. Dollar und machte 2009 ein Plus von 40 Prozent.

aufgezeichnet von Astrid Dörner.

http://www.handelsblatt.com/finanzen/fondsnachrichten/zukunft-de

|

17 von 18

-

12.7.2010 13:04

0

0

lineeee

Total posts: 116 -

Mitglied seit: 07.11.2009

Oh ja der Euro ist diese Jahr wohl das Top Thema. Er macht uns alle nervös und die Strategie vieler raus, raus, raus aus dem Devisenhandel oder zumindest raus aus dem Euro und was passt da besser als in eine andere recht sichere (oder zumindest sicherer erscheinende Währung) wie die Schweizer rankan anzulegen?!

Hier mal noch ein Artikel aus dem Handelsblatt dazu:

Diesmal sind es keine Steuerbehörden, die deutsche Anleger ins Alpenland treiben; diesmal fürchten sie Schlimmeres: Seit Ausbruch der Griechenland-Krise grassiert die Furcht vor Inflation und Kaufkraftverlust des Euro.

Seine Kunden hätten seit Ende Mai dutzendweise zinslose Schweizer-Franken-Konten eröffnet und 1,5 Millionen Euro in Franken getauscht, erzählt der Chef einer kleinen Sparkasse in Südbaden. Bei Deutschlands größter Online-Bank Comdirect ist das in Fremdwährungskonten angelegte Volumen seit Januar um 50 Prozent gestiegen.

"Die meisten wollen ihr Geld aber nicht nur in Franken anlegen, sondern auch geografisch in der Schweiz", sagt Rupert Bader von der Münchner Niederlassung der Schweizer Bank Vontobel. Sein Zürcher Mutterhaus erfreut sich regen Zuspruchs deutscher Anleger. Täglich sieben Milliarden Euro seien zeitweise in Franken geflossen, schätzt Hans Günter Redeker, Chef-Währungsstratege bei BNP Paribas. Nicht einmal noch niedrigere Zinsen als in ihren Heimatländern können Euro-Anleger fernhalten: Gerade einmal 0,375 Prozent zahlen Schweizer Banken im Schnitt auf kurzfristig verfügbare Spareinlagen. Deutsche Banken bieten mehr als das Doppelte.

Sicherer Brückenkopf

Doch die Euro-Flüchtlinge kommen nicht wegen der Zinsen. "Der Franken hat als Fluchtwährung in etwa die gleiche Funktion wie Gold", sagt Redeker. Anlagen in Franken seien nicht "End-, sondern Etappenziel, ein sicherer Brückenkopf, bis man wieder klarer sieht".

"Auf Dauer ist der Franken viel zu klein, um als globale Reservewährung zu fungieren", sagt Jürgen Büscher, Gründer des auf Währungen spezialisierten Hedge-fonds PAM. Wohl wahr: Laut Internationalem Währungsfonds (IWF) macht er nur etwas mehr als ein Promille der globalen Währungsreserven aus; fast die Hälfte sind US-Dollar, rund ein Viertel Euro.

So kleine Währungen überhitzen schnell, wenn in sie viel Kapital fließt. Allein in den beiden letzten Juniwochen stieg der Franken um sechs Prozent zum Euro. "Kurzfristig ist er überteuert. Eine heftige Gegenbewegung könnte den Euro in den nächsten Wochen um 10 bis 15 Prozent nach oben treiben", warnt Büscher.

Auch mit heftigen Bremsversuchen der Schweizerischen Nationalbank (SNB) ist jederzeit wieder zu rechnen. In den vergangenen Monaten hatte sie schon massiv Euro gekauft, vor zehn Tagen aber vorerst aufgehört. Der Wert der ausländischen Devisenreserven stieg seit Januar von 95 Milliarden auf 232 Milliarden Franken Ende Mai; gut zwei Drittel davon, schätzt Redeker, sind Euro.

Die Euro-Käufe der SNB konnten den Höhenflug des Franken zwar nicht verhindern, "haben ihn aber gebremst", sagt Büscher. Trotz der stützenden Käufe der Schweizer fiel der Kurs des Euro gegenüber dem Franken seit Dezember von 1,52 auf 1,32. "Ohne Stützungskäufe wäre der Franken vielleicht schon Richtung Parität zum Euro unterwegs", meint Büscher. Die Schweizer fürchten vor allem um ihre exportlastige Industrie, wenn der Franken zu stark wird. "Jeder Cent, den der Euro gegenüber dem Franken verliert, schmälert unseren Reingewinn um drei Millionen Franken", sagte Mark Hill vom Schweizer Zahnimplantate-Hersteller Straumann der "Handelszeitung".

Sogar radikale Gegenmaßnahmen der SNB hält Büscher für denkbar, um Spekulanten abzuschrecken. In den Siebzigern, als Hochinflation und Krisen schon einmal Anleger aus aller Welt in den Franken trieben, erhob die SNB Negativ-Zinsen. Kurzfristig würde er von neuen Franken-Engagements daher massiv abraten, so Büscher, "auf Sicht von ein, zwei Jahren sieht es aber besser aus".

Denn die Schweizer erzielen regelmäßig Haushaltsüberschüsse - 2009 immerhin 2,7 Milliarden Franken. Die Gesamtverschuldung von Bund, Kantonen und Gemeinden macht nur rund 41 Prozent des Bruttoinlandsprodukts (BIP) aus; in Deutschland sind es mehr als 70, in Japan 120 Prozent. Zudem ist die Schweizer Konjunktur stabil: Die Arbeitslosigkeit liegt bei vier Prozent; für 2010 erwartet die OECD 2,3 Prozent Wachstum.

"Auf lange Sicht hat eine relative Stärke einer Volkswirtschaft noch immer zur Aufwertung der Währung geführt", sagt Redeker. Die Schweizer Industrie könne mit dem harten Franken leben, meint Robin Brooks, Devisenstratege von Goldman Sachs: "Aber die strukturellen Zuflüsse in den Franken, die das politisch und wirtschaftlich stabile Land auch weiter anziehen wird, sollte man nicht unterschätzen."

Anleihen, Konten, Aktien

Bleibt die Frage nach dem "Wie?". Größter Vorteil von Staatsanleihen in Fremdwährung ist die hohe Liquidität: Der enorme tägliche Umsatz sorgt dafür, dass man Staatsanleihen bei Bedarf schnell wieder los wird und außerdem günstige Spannen zwischen An- und Verkaufskursen gestellt bekommt.

Währungskonten kommen in Mode; sie sind bequem und kosten kaum Gebühren. Für zinslose Konten gibt es nach einem Jahr ein Schmankerl: "Außerhalb der Spekulationsfrist sind eventuelle Währungsgewinne steuerfrei", sagt Tobias Teufel von der Kanzlei Freshfields, Bruckhaus, Deringer. Bekommt man Zinsen, fallen auf diese Steuern an. Nachteil: Die Auswahl der Währungen beschränkt sich meist auf ein knappes Dutzend Länder, bei einigen Online-Banken gar auf drei - Franken Dollar, und japanischer Yen.

Unterschätzt wird meist der Währungseinfluss auf Aktien. "Viele Anleger haben über ihre Aktien enorme Währungsrisiken im Depot und schlummern sanft", sagt Vontobel-Banker Bader. Umgekehrt bieten internationale Aktien wie Nestlé, Unilever oder Siemens einen guten Währungsschutz, weil in solchen Firmen Umsätze und Kosten in verschiedenen Währungen anfallen, spricht man von einem "natürlichen Hedge": Die Schwankungen der Währungen gleichen sich untereinander zum Teil aus.

Wer über Konten oder kurz laufende Anleihen direkt in Währungen investiert, sollte dringend auf mehrere streuen. Profis tun das längst. Ray Dalio etwa, Gründer des weltgrößten Hedgefonds Bridgewater, setzt vor allem auf asiatische Währungen. "Wir kaufen verstärkt Asien-Anleihen in lokaler Währung, der Markt ist reif für eine Währungsaufwertung", sagt auch Matthieu Louanges, Geschäftsführer von Allianz Global Investors. Grund: Die Schwellenländer sind kaum verschuldet, die Bevölkerung ist jung, die Kosten für Rentenkassen und Gesundheitssysteme sind niedrig. Anders als in Europa und den USA dürfte die Wirtschaft in den meisten asiatischen Ländern zudem weiter kräftig wachsen. Die Analysten der Deutschen Bank rechnen sogar mit sinkender Staatsverschuldung in den Schwellenländern; von im Schnitt 46 Prozent des BIPs 2010 könne die Quote bis 2020 auf 35 Prozent sinken.

Viele asiatische Währungen sind zudem unterbewertet, weil sie über Jahre von den heimischen Zentralbanken künstlich niedrig gehalten wurden. Die Asian Development Bank geht davon aus, dass der Aufwertungsdruck auf Asiens Währungen sich "mit den anhaltenden Kapitalzuflüssen aber intensivieren wird". Für eine Aufwertung der asiatischen Währungen spricht auch die neue Politik Chinas: Die Zentralbank kündigte an, ihre Wechselkurspolitik für den Renminbi flexibler zu handhaben. Einer Aufwertung kommt das nicht sofort gleich - erhält der Euro mehr Gewicht im neuen Währungskorb, könnte der Renminbi zum US-Dollar zunächst sogar abwerten. Langfristig kommt China aber kaum an einer Aufwertung vorbei; Teile der Wirtschaft überhitzen, die Inflationsgefahr steigt. Die Arbeiter fordern mehr Geld - ist der Export billig, zahlt das Volk für teure Importe und braucht mehr Geld.

Tim Haaf, Fondsmanager bei Allianz Global Investors, sieht bei einer Aufwertung des Renminbi Folgen für die gesamte Region: "Wenn China den Renminbi aufwerten lässt, werden die anderen asiatischen Länder darauf folgen." Denn starke, anhaltende Kapitalzuflüsse heizen in vielen asiatischen Staaten die Inflation an. Eine Währungsaufwertung könnte die Kapitalzuflüsse bremsen und helfen, des Preisauftriebs Herr zu werden.

Commerzbank-Ökonomin You-Na Park sieht "weiteres Potenzial für eine Aufwertung" im Singapur-Dollar, malaysischen Ringgit und dem Taiwan-Dollar. Vor allem setzt sie auf den Südkoreanischen Won: Die Währung litt in den letzten Wochen unter den Spannungen mit Nordkorea, Investoren zogen Kapital ab. So fiel der Won gegenüber dem Euro seit Mitte Mai um gut sechs Prozent.

Bis Ende des Jahres sieht Park den Won aber stärker, bei 1 300 Won pro Euro statt bei aktuell rund 1500. Die wirtschaftliche Entwicklung spricht dafür: Südkorea erzielte 2009 einen Leistungsbilanzüberschuss von 5,1 Prozent. Für 2010 rechnet die OECD mit moderaten 36,2 Prozent Schulden, gemessen am BIP, die Arbeitslosenquote fiel auf 3,2 Prozent.

Besser mit Fonds

Ein Problem ist aber, dass die meisten asiatischen Währungen politisch beeinflusst werden. Devisenverkehrskontrollen etwa könnten Investments bald erschweren. Schon jetzt begrenzen Südkorea, Taiwan und China Kapitalzuflüsse aus dem Ausland. Indonesien will nachziehen. Denkbar sind zum Beispiel Haltefristen, um rapide Mittelabflüsse zu kontrollieren. Liberaler ist Singapur. Es strotzt vor Kraft: 15 Prozent Leistungsbilanzüberschuss sowie 9 Prozent BIP-Wachstum erwarten die Ökonomen der Citigroup für 2010. Mit Temasek und GIC verwalten zwei Staatsfonds 502 Milliarden Dollar für Singapurs Staat. Der Kurs des Singapur-Dollar ist zwar an einen Korb von bilateralen Wechselkursen gekoppelt, dessen Zusammenstellung sich nach der Gewichtung der Handelspartner des Landes orientiert. Seit Januar gewann er gegenüber dem Euro dennoch 17 Prozent.

"Bei stark schwankenden und marktengen Währungen aus Asien sollte man lieber nicht direkt über Anleihen oder den Geldmarkt gehen", sagt Währungsexperte Büscher. Als Beimischung eignen sich Fonds, die vor allem in Anleihen lokaler Währungen investieren. Sie kosten zwar im Durchschnitt 1,5 Prozent Managementgebühr pro Jahr; dafür können Fondsmanager aber in Ländern investieren, die Privaten kaum Zugang bieten - und in die Trickkiste greifen.

Sichern sie etwa das Wechselkursrisiko am Terminmarkt ab, profitieren Anleger zwar nur von den Zinsen und nicht von einer möglichen Aufwertung, müssen aber auch keine Währungsverluste fürchten. So kann ein Fonds in Indien derzeit bei zwei Jahren Laufzeit mehr als sechs Prozent Zinsen mitnehmen, die indische Rupie aber gegen mögliche Verluste absichern. Fonds wie der Pictet-Asian Local Currency Debt oder der Templeton Asian Bond wetten auch auf fallende Kurse. Templeton-Manager Michael Hasenstab etwa shortete zuletzt den Yen, sein Kollege von Pictet den thailändischen Baht.

Alternativen zur Lokalwährungsanleihe sind Dollar- oder Euro-Anleihen des gleichen Lands - oder der Kauf von Währungen über den Terminmarkt. "Neben geringeren regulatorischen Vorschriften bietet das den Vorteil von höherer Liquidität", sagt Werner Eppacher, der als Leiter des Währungsteams der Deutsche-Bank-Tochter DWS 400 Millionen Euro managt. Wichtig für Anleger ist auch die Fondswährung. Kaufen Anleger einen in US-Dollar notierten Fonds, tragen sie zusätzlich ein Dollar-Risiko. Pictet oder Templeton verkaufen ihre Produkte daher in Euro und US-Dollar.

Risiken: Politik und Liquidität

Asien-Anleihen für 3 690 Milliarden US-Dollar kamen 2009 auf den Markt - 41 Prozent mehr als im Vorjahr. "Der nächste Finanzboom dürfte bei der Kreditvergabe an Schwellenländer entstehen", warnt deshalb Simon Johnson, Exchefvolkswirt des IWF. Risiken bergen auch politische Unruhen in Thailand oder Säbelrasseln zwischen Süd- und Nordkorea. In Krisenzeiten ziehen Anleger Kapital genauso schnell ab, wie sie es in ein Land hineingeschaufelt haben.

http://www.handelsblatt.com/finanzen/devisen/aus-euro-sorge-flucht-in-den-franken;2613790;0

|

18 von 18

-

12.7.2010 14:52

0

0

stocker2010

Total posts: 42 -

Mitglied seit: 18.1.2010

Die meinst wohl eher Schweizer Franken *lol*

Ich hab da eben auch noch was interessantes im Handelsblatt gelesen und da heissted bei dem Euro - US Dollar Paar ist die Aufwärts-Unterstützung bei 1,28 und wenn die 1,19 Marke fallen sollte gehts runter!

Da kann man ja mal ne Order anlegen.

Hier der Artikel:

Rasanter hätte der Anstieg kaum verlaufen können: Von 1,19 auf 1,27 Dollar hat der Euro ohne Verschnaufpause zugelegt. Doch was wie eine dynamische Hausse aussieht, scheint nur ein Strohfeuer zu sein. Denn noch zu Jahresbeginn kostete ein Euro 1,50 Dollar. Charttechnisch betrachtet ist die Talfahrt somit nach wie vor in vollem Gang.

Der Euro-Kurs war eingebrochen, weil Investoren auf die Pleite einiger Südländer und einen Zusammenbruch des Währungsraums spekuliert und deshalb Euro-Bestände verkauft hatten. Der Euro stieg anschließend wieder an, weil Amerikas Schuldenlast mindestens genauso schwer wiegt wie die der Europäer. Die Argumente beider Lager sind alt, doch Investoren präferieren mal das eine, dann wieder das andere. Deshalb schwanken die Kurse so sehr. Immerhin, der Chart bietet Orientierung. Schließlich lehrt die Historie, dass sich ganz besonders auf dem Devisenmarkt viele professionelle Investoren und Kurzfrist-Spekulanten tummeln. Sie nutzen die Charttechnik sehr viel stärker als Langfristanleger an den Aktienmärkten.

„Kurzfristig ist der Euro überkauft“, urteilt Lutz Mathes, der einstige Schüler und heutige Chef des renommierten Chartbüros Hans-Dieter Schulz in Darmstadt. Gemeint ist, dass angesichts des jüngsten Höhenrausches mit jedem weiteren Cent Zugewinn die Versuchung steigt, kurzfristig erzielte Gewinne zu realisieren.

Trotz der jüngsten Rally befindet sich der Euro immer noch in einer rasanten Abwärtsbewegung. Sie leitet sich aus den Kursspitzen der im November gestarteten Talfahrt ab (siehe Chart). Und sie bleibt solange intakt, wie der Euro nicht über 1,28 Dollar steigt.

Darüber hinaus signalisiert der Euro-Kurs „außerordentliche Schwäche“, nachdem er die massive Unterstützungszone bei knapp 1,25 Dollar gebrochen hat. Dadurch fiel der Euro auf den tiefsten Stand seit 2006. Zuvor hatte dieser Bereich allen Schwächeanfällen getrotzt. Bricht solch eine Haltezone schließlich aber doch, dann leiten Investoren daraus üblicherweise weiteres Abwärtspotenzial ab.

Die Parität übt große Anziehungskraft aus

Auf dem Weg nach unten erkennen Charttechniker jetzt nur noch das jüngste Tief von 1,19 Dollar als mögliche Unterstützung. „Bricht auch diese, dann gute Nacht! Dann droht der Euro auf Parität zu fallen“, sagt Mathes. Die „Ein-Dollar-Ein-Euro-Marke“, um die beide Währungen zuletzt 2002 pendelten, dürfte große „psychologische Anziehungskraft“ ausüben.

Doch Mathes mag dem rein charttechnischen Szenario nicht so recht glauben. Denn ein starker Dollar ist für ihn kaum vorstellbar. „In der größten Volkswirtschaft knirscht es ganz gewiss nicht weniger als in Europa. Der Dollar bietet sich für Investoren nicht wirklich als Alternative zum Euro an.“ Obendrein dürften die USA kaum daran interessiert sein, dass ihre Währung weiter massiv aufwertet. Für die amerikanischen Unternehmen verschlechtern sich dadurch die Wettbewerbsbedingungen in Europa.

Mathes hält deshalb – nach kurzer Konsolidierung – eine weitere Aufwärtsbewegung und den Bruch des Abwärtstrends bei 1,28 Dollar für wahrscheinlicher. „Gelingt dem Euro dieser Sprung, dann ist der Weg nach oben frei.“ Zumindest bis in den Bereich zwischen 1,36 und 1,38 Dollar. Diese Zone war zwischen Februar und April umkämpft und dürfte deshalb kaum von heute auf morgen so leicht überwunden werden.

http://www.handelsblatt.com/finanzen/chartanalyse/chartgespraech-dem-euro-droht-die-paritaet;2616824

|

|

18 Kommentare

|

|

Antworten auf den Thread: (18)

Zuletzt gepostet: 12/Jul/2010 12h52

|

|

Hot Features

Hot Features

Alle Artikel

Alle Artikel Forumsübersicht

Forumsübersicht Forum aktualisieren

Forum aktualisieren