FORTE PROGRESSION DE TOUS LES INDICATEURS Chiffre

d’affaires semestriel : 255 M€ (+33,5 % à

changes constants) CA produits Essentiels :

143 M€ (+45,2 % à changes constants) ROC

avant amortissement des actifs issus d’acquisitions :

57 M€ (22,3 % du CA) Résultat net part du

Groupe : 36 M€

Regulatory News:

Matthieu Frechin, Directeur général du laboratoire Vetoquinol

(Paris:VETO), a déclaré : « Les très bons résultats enregistrés

sur les 6 premiers mois de l’exercice 2021 sont la conséquence

directe de l’important programme de transformation que nous avons

réalisé au cours des deux derniers plans stratégiques. Notre

laboratoire a ainsi profondément changé de physionomie. Nous avons

fait évoluer notre portefeuille vers des produits à plus forte

valeur ajoutée, les produits Essentiels, et nous l’avons diversifié

pour diminuer notre dépendance aux anti-infectieux, sans pour

autant perdre notre expertise reconnue sur ce segment stratégique.

Cette dynamique de développement nous permet d’être confiants pour

les mois à venir et d’anticiper une croissance à deux chiffres de

notre activité et de notre résultat opérationnel courant pour

l’exercice 2021. ».

Le Conseil d’administration de Vetoquinol SA, réuni le 28

juillet 2021, a examiné l’activité et arrêté les comptes

semestriels de l’exercice 2021. Les procédures de revue limitée de

ces comptes ont été réalisées et le rapport d’examen limité a été

émis par les Commissaires aux Comptes.

Dans un marché mondial de la santé animale dynamique, en

croissance de l’ordre de 5 % (estimations Vetoquinol) sur

les 6 premiers mois de l’année 2021, le laboratoire Vetoquinol

enregistre un chiffre d’affaires de 255 M€, en progression

de +30,2 % à données publiées et de +33,5 % à changes

constants.

La forte progression de l’activité semestrielle est le fruit

de la bonne dynamique des produits Essentiels qui augmentent de

+45 M€ à changes constants sur les 6 premiers mois de l’exercice

2021 conséquence de l’intégration réussie de la gamme de produits

Drontal® et Profender® acquise le 1er août 2020 et d’une croissance

organique de +13,4 %. Le laboratoire enregistre également une

hausse des produits dits Complémentaires, en progression organique

de +21,5 % sur le 1er semestre 2021. Les produits Essentiels

représentent 55,9 % des ventes du Groupe sur les 6 premiers mois de

l’exercice 2021 contre 50,6 % pour la même période de 2020.

Les ventes des produits destinés aux animaux de compagnie (167

M€) représentent 65 % des ventes totales du laboratoire en

croissance organique de +22 %. Les ventes à destination des animaux

de rente s’établissent quant à elles à 88 M€ en croissance

organique de +12 %.

Au 30 juin 2021, tous les territoires stratégiques du

laboratoire progressent à changes constants : +38,3 % en Europe,

+33,6 % aux Amériques et +20,0 % en Asie/Pacifique.

Au titre des 6 premiers mois de l’exercice 2021, les impacts de

change ont été de -6 M€ (-3,3 %) sur le chiffre d’affaires du

Groupe, en lien avec les baisses du Real brésilien, de la Roupie

indienne et du Dollar américain.

La marge sur achats consommés à 72,0 % est stable

(-0,2 point) par rapport à la même période de l’exercice 2020. Elle

prend en compte une activité industrielle soutenue, l’impact de

l’acquisition des produits Drontal® et Profender® ainsi que des

effets de change négatifs.

Les autres achats et charges externes augmentent de 5,6 M€ du

fait principalement d’une hausse des frais de marketing et de

publicité, des frais de recrutement et de transports des ventes

pour faire face à la hausse d’activité compensés en partie par la

diminution des frais de déplacements, de missions et de réception

liés à la situation sanitaire de la Covid-19.

Les frais de personnel quant à eux progressent de +10,4 %, soit

6,8 M€, du fait de l’effet périmètre (intégration des activités

Drontal® et Profender®) et de la hausse des salaires ainsi que de

la provision pour intéressement et participation.

Les dotations aux amortissements liés à l’application de la

norme IFRS 16 engendrent une charge d’amortissement de -2,6 M€ vs

-2,4 M€ à fin juin 2020.

Le Résultat opérationnel courant avant amortissement des

actifs incorporels issus d’acquisitions, indicateur de

performance avancée du Groupe Vetoquinol, progresse fortement et

s’élève à 56,9 M€ en hausse de +28,9 M€ pour

l’exercice clos au 30 juin 2021, contre 28,0 M€ au 30 juin 2020.

Cette forte hausse bénéficie de la forte croissance du chiffre

d’affaires et de la marge sur achats consommés, de la part

croissante des produits Essentiels dans le mix produit ainsi que de

la baisse de certaines charges du fait du contexte sanitaire.

Les amortissements des actifs issus d’acquisition s’élèvent à

-6,5 M€ vs -3,7 M€ à fin juin 2020. La charge du 1er semestre 2021

inclut pour -4,5 M€ les amortissements des produits Drontal® et

Profender® vs une charge d’amortissement égale à zéro sur le 1er

semestre 2020, leur acquisition ayant été réalisée en août

2020.

Le Résultat opérationnel courant du Groupe s’établit à

50,4 M€, en croissance de +26,0 M€ contre 24,4 M€

pour le 1er semestre de l’exercice 2020.

Le taux d’impôt apparent s’établit à 28,3 % (vs 33,8 % à fin

juin 2020).

L’EBITDA progresse de +29,5 M€ et s’établit à 67,5

M€ au 30 juin 2021 sous l’effet du dynamisme des ventes et

de l’amélioration de la rentabilité opérationnelle.

Le Résultat net du laboratoire Vetoquinol s’élève à 36,2

M€ contre 15,0 M€ pour le 1er semestre de l’exercice

2020.

Les flux de trésorerie liés aux activités opérationnelles

s’établissent au 30 juin 2021 à 31,7 M€. Cette solide

génération de trésorerie a permis au laboratoire Vetoquinol de

rembourser par anticipation l’emprunt de 110 M€ contracté en

juillet 2020 pour le financement de l’acquisition des produits

Drontal® et Profender®. La position globale nette de trésorerie

ressort à 16,2 M€ à fin juin 2021, après prise en compte de la

dette IFRS 16 pour un montant de 12,6 M€.

Situation sanitaire de la Covid-19 au 29 juillet 2021

Le Groupe Vetoquinol continue de garantir la santé et la

sécurité de ses employés tout en respectant ses engagements de

production, de distribution et de service. À date, le laboratoire

enregistre un impact limité de la Covid-19 sur son activité

semestrielle mais demeure vigilant sur l’évolution de la crise

sanitaire.

La présentation aux analystes et investisseurs prévue le jeudi

29 juillet 2021 ainsi que son enregistrement seront disponibles sur

le site Internet de la société.

Prochaine publication : Chiffre d’affaires du 3e

trimestre 2021, le 14 octobre 2021 après clôture de la Bourse

À PROPOS DE VETOQUINOL

Vetoquinol est un acteur international de référence de la santé

animale, présent en Europe, aux Amériques et en Asie/Pacifique.

Indépendant et « pure player », Vetoquinol innove, développe et

commercialise des médicaments vétérinaires et des produits non

médicamenteux destinés aux animaux de rente (bovins, porcs) et aux

animaux de compagnie (chiens, chats).

Depuis sa création en 1933, Vetoquinol conjugue innovation et

diversification géographique. Le renforcement du

portefeuille-produits et les acquisitions réalisées sur des

territoires à fort potentiel assurent une croissance hybride au

Groupe.

Au 30 juin 2021, Vetoquinol emploie 2 525 personnes.

Vetoquinol est coté sur Euronext Paris depuis 2006 (code

mnémonique : VETO).

Vetoquinol est éligible aux PEA et PEA-PME.

ANNEXE

CHIFFRE D’AFFAIRES

En millions d’euros

2021

2020

Variation à données

publiées

Variation à cours de change

constants

Croissance organique

CA 1er trimestre

127,9

103,4

+23,8%

+28,3%

+11,7%

CA 2e trimestre

127,4

92,7

+37,3%

+39,2%

+23,8%

CA Semestriel

255,3

196,1

+30,2%

+33,5%

+17,4%

COMPTE DE RÉSULTAT SIMPLIFIÉ

En millions d’euros

30/06/2021

30/06/2020

Variation

Chiffre d’affaires total

dont produits Essentiels

255,3

142,8

196,1

99,2

+30,2%

+44,0%

Résultat opérationnel courant av. amort.

actifs acquis

en % du CA total

56,9

22,3

28,0

14,3

+102,9%

Résultat net part du Groupe

en % du CA total

36,2

14,2

15,1

7,6

+140,5%

EBITDA

en % du CA total

67,5

26,4

38,0

19,4

+77,6%

RÉCONCILIATION DE L’EBITDA

En millions d’euros

30/06/2021

30/06/2020

Résultat net avant mise en

équivalence

36,2

14,8

Charge d’impôt

14,4

7,6

Résultat financier

(0,3)

0,5

Provisions comptabilisées en autres

produits et charges opérationnelles

0,1

2,1

Dotations et reprises aux provisions

0,7

0,3

Dotations aux amortissements

13,9

10,2

Dotations aux amortissements - IFRS

2,6

2,4

EBITDA

67,5

38,0

INDICATEURS ALTERNATIFS DE PERFORMANCE

La direction du Groupe Vetoquinol estime que ces indicateurs non

définis par les normes IFRS fournissent des informations

supplémentaires qui sont pertinentes pour les actionnaires dans

leur analyse des tendances sous-jacentes, de la performance et de

la position financière du Groupe. Ces indicateurs sont utilisés

pour l’analyse des performances par le Management.

Produits Essentiels : Les produits dits Essentiels sont

des médicaments vétérinaires et des produits non médicamenteux

commercialisés par le Groupe Vetoquinol. Ce sont des produits

leaders ou avec le potentiel pour le devenir et qui répondent à des

besoins quotidiens des vétérinaires dans le segment des animaux de

rente ou dans le segment des animaux de compagnie. Ces produits ont

vocation à être commercialisés mondialement et leur effet de taille

améliore leur performance économique.

Taux de change constant : Le terme à « taux de change

constant » correspond au fait d’appliquer les taux de change de la

période précédente sur l’exercice actuel, toutes choses restant

égales par ailleurs.

Croissance organique : La croissance organique désigne la

croissance du chiffre d’affaires de Vetoquinol liée à une

augmentation de ses ventes en volume et/ou en prix de l’exercice N

comparée à l’exercice N-1, à taux et périmètre constant.

Résultat opérationnel courant avant amortissement des actifs

issus d’acquisitions : Cet indicateur permet d’isoler les

impacts non cash des amortissements comptabilisés sur les actifs

incorporels en lien avec des opérations de croissance externe.

Trésorerie nette : La trésorerie nette correspond à la

trésorerie et équivalents de trésorerie diminuée des concours

bancaires courants et des dettes bancaires, ce, en conformité avec

la norme IFRS 16.

www.vetoquinol.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20210729005747/fr/

VETOQUINOL

Relations investisseurs Fanny Toillon Tél. : +33

(0)3 84 62 59 88 relations.investisseurs@vetoquinol.com

KEIMA COMMUNICATION

Relations investisseurs & Relations presse

Emmanuel Dovergne Tél. : +33 (0) 1 56 43 44 63

emmanuel.dovergne@keima.fr

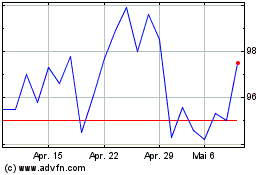

Vetoquinol (EU:VETO)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Vetoquinol (EU:VETO)

Historical Stock Chart

Von Apr 2023 bis Apr 2024