Rentabilité retrouvée ; objectif de synergies

en forte hausse ; priorité au désendettement

Regulatory News:

Elior Group (Euronext Paris – ISIN : FR 0011950732), un des

leaders mondiaux de la restauration et des multiservices, publie

ses résultats non audités de l’exercice 2022-2023 clos au 30

septembre 2023.

- Résultats de l’exercice 2022-2023 en ligne avec les

objectifs fixés

- Chiffre d’affaires annuel de 5 223 millions d'euros, en

croissance organique de +11,2 % sur un an (objectif : au moins +10

%) ; CA pro forma de 5 760 millions d'euros

- EBITA ajusté de 59 millions d'euros, contre une perte de -48

millions d'euros l’an dernier ; marge d’EBITA ajusté de 1,1 %

(objectif : environ 1 %), en progression de 220 points de base

- FCF normalisé de -20 millions d'euros, en forte progression par

rapport à -124 millions d'euros en 2021-22 ; FCF en base publiée de

-58 millions d'euros

- Ratio nette dette / EBITDA de 5,4x, en deçà du test de covenant

fixé à 6,0x ; assouplissement de confort du seuil de test au 31

mars 2024 de 4,5x à 5,25x obtenu le 21 novembre 2023

- Acquisition de Derichebourg Multiservices (DMS) avec une

nouvelle gouvernance du Groupe

- Renforcement de la position stratégique du Groupe dans les

multiservices (28 % du CA pro forma)

- Nouvelle gouvernance et actionnariat familial de référence :

stabilité sur le long terme

- Restructuration du Groupe visant à accélérer son redressement

et son désendettement

- Objectif initial de synergies de coûts déjà dépassé ;

l’objectif global passe de 30 millions d'euros à 56 millions

d'euros

- Objectifs de croissance et de marge pour l’exercice

2023-2024 :

- Croissance organique du chiffre d’affaires entre +4 % et +5 %

(y compris une continuation du processus de rationalisation du

portefeuille de contrats)

- Progression de la marge d’EBITA ajusté pour atteindre environ

2,5 %

- Priorité au désendettement avec pour objectifs un ratio de

levier (dette nette / EBITDA) :

- Autour de 4,0x au 30 septembre 2024, puis inférieur à 3,0x au

30 septembre 2026

Daniel Derichebourg, président-directeur général d’Elior

Group, commente :

« Malgré des pressions inflationnistes inédites, l’exercice

2022-23 marque le retour à la rentabilité opérationnelle, prémices

d’un redressement plus marqué. En quelques mois à la tête du

Groupe, j’ai instauré de grandes transformations structurantes

visant à le rendre plus agile et plus fort. Il s’agit notamment

d’importants changements managériaux en France et en Italie, une

nouvelle organisation pour toutes nos activités en France, et une

refonte des fonctions supports du siège. Je me suis aussi

directement impliqué dans l’extinction de foyers de perte sur

certains contrats stratégiques. Ayant déjà dépassé l’objectif

initial de synergies de coûts, nous révisons à la hausse l’objectif

initial global, passant de 30 millions d’euros à 56 millions

d’euros à horizon 2026. Ma principale priorité aujourd’hui est le

désendettement du Groupe. Les efforts intenses déployés pour y

parvenir au plus vite, à un moment où les pressions inflationnistes

se détendent, me donnent toute confiance en notre capacité à

retrouver le chemin d’une croissance suffisamment et durablement

rentable. Avec un regard optimiste sur l’avenir du Groupe, je

remercie toutes nos parties prenantes, internes et externes, pour

leur soutien et leur confiance. »

Activité commerciale

Au cours du quatrième trimestre, d’importants contrats ont été

signés ou renouvelés, parmi lesquels,

- en Restauration Collective :

- France : Airbus à Toulouse et le centre pénitentiaire des

Baumettes à Marseille

- Royaume-Uni : l’association caritative GORSE et l’institut de

recherche James Hutton

- Italie : RCS (Rizzoli-Corriere della Sera) et la résidence

senior Mariutto près de Venise ;

- Espagne : les écoles des villes de Guipúzcoa (Pays Basque) et

Murcie ;

- Etats-Unis : Whitman Family Properties et les écoles Kipp dans

le district de Columbia

- Inde : Deloitte

- dans les Multiservices :

- Facility Services : La Poste et Sorbonne Université

- Santé : le centre hospitalier d’Amiens et la Croix-Rouge

française

- Recrutement : Stellantis et Agirc-Arrco

- Aéronautique : Lilium GmbH

- Energie & Urbain : certains lots de rénovation de la tour

Cristal à Paris

Chiffre d’affaires

Le chiffre d’affaires des activités poursuivies du Groupe

s’élève à 5 223 millions d’euros pour l’ensemble de l’exercice

2022-2023, contre 4 451 millions d’euros pour l’exercice précédent.

Cette augmentation de +17,3 % émane d’une croissance organique de

+11,2 % (objectif : croissance d’au moins +10%), d’un effet de

change quasi-nul (+0,1 %), d’une variation de périmètre de +6,0 %,

liée à l’intégration de Derichebourg Multiservices (DMS) à compter

du 18 avril 2023, et de l’arrêt de Preferred Meals aux

Etats-Unis.

Sur une base comparable, le chiffre d’affaires augmente de +9,6

%, dont un effet volume de +5,1 % (y compris un effet de rattrapage

Omicron de +3,3 %) et un effet prix de +4,5 %.

En outre, le développement commercial demeure à un niveau

historiquement élevé et contribue à faire progresser le chiffre

d’affaires de +9,6 %, dans la continuité de +9,8 % lors de

l’exercice 2021-2022.

Enfin, la perte de contrats représente une réduction de chiffre

d’affaires de 6,4 %, hors sorties volontaires de contrats. Sur

cette même base, le taux de rétention ressort ainsi à 93,6 % au 30

septembre 2023. Les sorties volontaires représentent une perte

additionnelle de chiffre d'affaires de -1,6 %. Le taux de rétention

global est donc de 92,0 %, contre 93,2 % au 30 septembre 2022.

Chiffre d’affaires par secteur d’activité

:

En Restauration Collective, le chiffre d’affaires s’élève

à 4 151 millions d’euros pour l’exercice 2022-2023, contre 3 849

millions d’euros il y a un an, soit une hausse de +7,8 %. Celle-ci

se décompose de la manière suivante : croissance organique de +12,3

%, variation de périmètre de -4,7 %, reflétant essentiellement

l’arrêt de Preferred Meals aux Etats-Unis, et écart de change très

légèrement positif (+0,2 %).

Dans les Multiservices, le chiffre d’affaires atteint 1

056 millions d’euros, contre 587 millions d’euros un an plus tôt,

soit une augmentation de près de 80 %. Celle-ci reflète une

croissance organique de +3,6 % et une variation de périmètre de 447

millions d’euros, liée à l’intégration de DMS.

Corporate et Autres, qui comprend les activités

résiduelles de concession non cédées avec Areas, génère un chiffre

d’affaires de 16 millions d’euros sur l’exercice, contre 15

millions d’euros un an plus tôt.

Chiffre d’affaires pro forma :

Le chiffre d’affaires pro forma du Groupe s’élève à 5 760

millions d’euros pour l’ensemble de l’exercice 2022-2023, en hausse

de 10,7 % contre 5 205 millions d’euros pour l’exercice

2021-2022.

La Restauration Collective (4 151 millions d’euros) et les

Multiservices (1 593 millions d’euros) représentent respectivement

72 % et 28 % du chiffre d’affaires du Groupe pro forma.

EBITA ajusté et compte de résultat

L’EBITA ajusté consolidé des activités poursuivies du

Groupe pour l’exercice 2022-2023 correspond à un profit de 59

millions d’euros, comparé à une perte de -48 millions d’euros lors

de l’exercice précédent, soit un redressement de 107 millions

d’euros. Le taux de marge d’EBITA ajusté ressort ainsi à 1,1 %,

contre -1,1 % en 2021-2022, soit une progression de 220 points de

base. Le solde combiné de l’effet volume et des hausses de prix

compense presque l’impact de l’inflation. Par ailleurs, des gains

d’efficacité opérationnelle, dont 7 millions d’euros de synergies

réalisées, les sorties volontaires de contrats déficitaires,

l’arrêt de Preferred Meals et les acquisitions (essentiellement

DMS) contribuent tous au redressement de la rentabilité

opérationnelle. Enfin le développement commercial net (hors sorties

volontaires) est lui aussi rentable, malgré des surcoûts de

démarrage sur un nombre limité de nouveaux contrats de restauration

en France et en Italie. Ces difficultés sont désormais quasiment

résolues, à l’exception d’un contrat toujours en cours de

renégociation.

En Restauration Collective, le Groupe est redevenu

opérationnellement rentable, avec un EBITA ajusté de 47 millions

d’euros, contre une perte de -43 millions d’euros un an plus tôt.

Le taux de marge d’EBITA ajusté ressort à 1,1 %, en hausse de 220

points de base comparé à -1,1 % un an plus tôt.

Dans les Multiservices, l’EBITA ajusté est de 24 millions

d’euros, en forte hausse par rapport à l’exercice précédent (13

millions d’euros), prenant en compte la consolidation de DMS à

partir du 18 avril 2023. Le taux de marge d’EBITA ajusté ressort à

2,3 %, en hausse de 10 points de base comparé à 2,2 % un an plus

tôt. L’activité Multiservices est restée impactée par une inflation

salariale élevée.

Pour Corporate et autres, l’EBITA ajusté représente une

perte de -12 millions d’euros, contre une perte de -18 millions

d’euros lors de l’exercice précédent, reflétant essentiellement

d’importantes mesures d’économie de coûts implémentées par la

nouvelle direction du Groupe au second semestre. Celles-ci

traduisent notamment le choix du nouveau président-directeur

général du Groupe de réduire sa rémunération à la suite de sa prise

de fonction le 18 avril 2023.

Le résultat opérationnel courant des activités

poursuivies de l’exercice 2022-2023 correspond à un profit de

33 millions d’euros, contre une perte de -69 millions d’euros un an

plus tôt.

Les charges opérationnelles nettes non courantes

s’élèvent à -81 millions d’euros, en forte baisse en comparaison à

-309 millions en 2021-2022. Elles comprennent une dépréciation des

écarts d’acquisition de la Restauration Collective en France et en

Espagne de 47 millions d’euros, des charges de restructuration pour

22 millions d’euros et les frais d’acquisition de Derichebourg

Multiservices pour 10 millions d’euros.

Le résultat financier correspond à une perte de -78

millions d’euros, contre -26 millions d’euros lors de l’exercice

précédent, reflétant la hausse combinée de la dette moyenne et du

coût de financement lié à la hausse des taux d’intérêts. Le

résultat financier de l’exercice 2021-2022 avait par ailleurs

bénéficié d’un résultat de change positif.

L’impôt sur les résultats fait ressortir un produit de 29

millions d’euros contre une charge de -36 millions d’euros en

2021-2022. Ceci intègre un produit d’impôt différé à hauteur de 40

millions d’euros en France. Par ailleurs, le taux de la CVAE en

France a été réduit de moitié à compter du 1er janvier 2023.

Compte tenu des éléments ci-dessus, le résultat net part du

Groupe correspond à une perte de -93 millions d’euros, contre

une perte de -427 millions d’euros lors de l’exercice

2021-2022.

Cash-flow, endettement et liquidité

Le free cash-flow ressort à -58 millions d’euros, en

forte amélioration par rapport à -124 millions d’euros l’an

dernier. Il intègre désormais le décaissement des loyers IFRS 16

pour 77 millions d’euros.

L’EBITDA ajusté double quasiment, passant de 111 millions

d’euros en 2021-2022 à 212 millions d’euros en 2022-2023.

Les dépenses d’investissement de 77 millions d’euros

augmentent de 13 millions d’euros par rapport à 64 millions d’euros

l’an dernier. Elles représentent ainsi 1,5 % du chiffre d’affaires

total du Groupe, en légère hausse contre 1,4 % en 2021-2022.

La variation nette du besoin en fonds de roulement (BFR)

est négative à hauteur de 66 millions d’euros. Ceci reflète une

croissance organique particulièrement forte. Au second semestre, la

variation du BFR intègre un mouvement négatif de 38 millions

d’euros en lien avec les encours de titrisation et d’affacturage.

Ce mouvement est temporaire et sera intégralement inversé au cours

du premier semestre de l’exercice 2023-2024.

Sur une base normalisée, en réintégrant cette variation négative

temporaire de 38 millions d’euros, le free cash-flow serait

ressorti à -20 millions d’euros, proche de l’équilibre.

L’endettement financier net s’établit à 1 393 millions

d’euros au 30 septembre 2023, contre 1 217 millions d’euros au 30

septembre 2022. Il est lui aussi impacté par la variation négative

temporaire de BFR susmentionnée. Sur une base normalisée,

l’endettement financier net serait ressorti à 1 355 millions

d’euros au 30 septembre 2023. Il est aussi impacté par la

consolidation de la dette nette de DMS. Celle-ci est plus élevée

qu’initialement anticipé, avec plus d’encours d’affacturage et plus

de dette locative IFRS 16.

Le ratio de levier d’endettement (dette nette / EBITDA)

tel que calculé dans le cadre du test réalisé par les créanciers du

Groupe s’établit à 5,4x au 30 septembre 2023, en deçà du covenant

fixé à 6,0x. L’EBITDA retenu dans le calcul du ratio, soit 258

millions d’euros, est déterminé sur la base de l’EBITDA ajusté, 212

millions d’euros, augmenté des ajustements pro forma en lien avec

les cessions et les acquisitions pour 26 millions d’euros et des

synergies annualisées de 27 millions d'euros au 30 septembre 2023,

diminuées des 7 millions d'euros déjà comptabilisés sur l’exercice

2022-2023.

Le 7 juillet 2023, Elior Group a obtenu l’extension d’un

an de l’échéance de la quasi-totalité (89 %) de sa dette

bancaire syndiquée. Ainsi, le prêt senior de 100 millions d’euros

arrive désormais à échéance le 2 juillet 2026 pour 89 millions

d’euros et le 2 juillet 2025 pour 11 millions d’euros. Par

ailleurs, la ligne de crédit renouvelable de 350 millions d’euros

arrive désormais à échéance le 2 juillet 2026 pour 311 millions

d’euros et le 2 juillet 2025 pour 39 millions d’euros. L’exercice

de cette option d’extension n’a engendré aucun coût de financement

supplémentaire pour le Groupe.

Au 30 septembre 2023, la liquidité disponible s’élève à

313 millions d’euros, comparée à 399 millions d’euros au 30

septembre 2022. Elle inclut 45 millions d’euros de trésorerie, 200

millions d’euros disponibles sur la facilité de crédit renouvelable

de 350 millions d’euros. Les lignes de crédit disponibles restantes

s’élèvent à 68 millions d’euros.

Acquisition de Derichebourg Multiservices (DMS)

L’assemblée générale mixte a approuvé l’acquisition de

Derichebourg Multiservices le 18 avril 2023 à la quasi-unanimité

des votes exprimés. Ceci a permis la création d’un nouveau leader

international de la restauration collective et des multiservices

avec environ 133 000 collaborateurs dans 9 pays. L’apport en nature

par Derichebourg SA du capital de Derichebourg Multiservices

Holding à Elior Group, valorisé à 453 millions d'euros a été

rémunéré par la création de 80 156 782 actions nouvelles émises au

profit de Derichebourg SA. La participation de Derichebourg SA dans

le capital d’Elior Group est ainsi passée de 24,32 % à 48,31 %. Un

goodwill de 364 millions d'euros a été généré.

En plus de ses fortes positions dans la restauration collective,

l’acquisition de DMS a permis de renforcer l’offre de multiservices

du Groupe dans le « soft facility management » (nettoyage, accueil,

espaces verts) et a apporté de nouveaux services complémentaires à

forte valeur ajoutée dans la sécurité, le « hard facility

management » (efficacité énergétique, éclairage public) ainsi que

dans des services d'intérim et la sous-traitance aéronautique. Le

Groupe dispose ainsi d’une offre enrichie dans les multiservices et

d’un profil plus résilient et plus équilibré entre la restauration

collective et les multiservices.

Le Groupe a désormais accès à une base de clients plus large,

auprès des grandes entreprises, des PME et du secteur public, un

maillage plus dense du territoire national, une proximité clients

renforcée, et une présence accrue sur la péninsule ibérique.

DMS apporte un nouvel élan au Groupe et des opportunités

d’accélérer sa dynamique commerciale. Dans les multiservices,

l’enrichissement de l’offre sur une gamme de prestations plus

étendue permet de répondre avec plus de succès aux nouvelles

attentes des clients et, en particulier, aux grands appels d’offre

multiservices. De plus, la complémentarité entre Elior Services et

DMS permet de renforcer la stratégie de ventes complémentaires au

sein de l’activité multiservices et, à plus long terme, de

l’étendre au sein de la restauration collective.

Révision à la hausse de l’objectif initial de

synergies

Lors de l’annonce du projet d’acquisition de DMS le 20 décembre

2022, le Groupe avait communiqué un objectif initial de synergies

annuelles récurrentes d’EBITDA d’au moins 30 millions d'euros à

l’horizon 2026. Plus précisément, les synergies de coûts avaient

alors été estimées à 60 % du total (soit 18 millions d’euros) via

l'optimisation des structures et des opérations ainsi que la

ré-internalisation de certaines activités. Les synergies de

développement avaient été estimées à 40 % du total (soit 12

millions d’euros) grâce à l’accélération de la dynamique

commerciale.

Sous l’impulsion de Daniel Derichebourg, nouveau

président-directeur général d’Elior Group depuis le 18 avril 2023,

ainsi qu’avec la nomination récente de Boris Derichebourg au poste

de président-directeur général d’Elior France (ensemble des

activités de restauration collective en France), qui conserve la

présidence de Derichebourg Multiservices (incluant désormais les

activités d’Elior Services), les opportunités de réduction de coûts

ont été notablement revues à la hausse. Leur périmètre comprend

désormais toutes les activités du Groupe en France, les

multiservices dans la zone ibérique, et le siège du Groupe.

En France, d’importantes mesures d’optimisation et

réorganisation ont ainsi été implémentées, conduisant d’ores et

déjà à la comptabilisation de 7 millions d’euros de synergies de

coûts sur l’exercice 2022-2023. Au 30 septembre 2023, le montant

annualisé des synergies coûts atteint 27 millions d’euros,

supérieur à l’objectif initial de 18 millions d’euros fixé en

décembre 2022.

Etant donné les progrès déjà réalisés et les perspectives

accrues, le Groupe se fixe désormais pour objectif de générer 44

millions d’euros de synergies de coûts en année pleine à horizon

2026. Au total, y compris l’objectif inchangé de synergies

commerciales, le Groupe a donc pour nouvel objectif de

réaliser 56 millions d’euros de synergies annuelles

récurrentes à horizon 2026, soit près du double de l’objectif

initial.

Nouvelle gouvernance du Groupe

Le conseil d’administration, réuni à l’issue de l’assemblée

générale du 18 avril 2023, a nommé Daniel Derichebourg

président-directeur général d’Elior Group, en remplacement de

Bernard Gault.

La réalisation de la transaction s’est par ailleurs accompagnée

d’une nouvelle gouvernance, pour une durée de 5 ans, respectueuse

des meilleurs standards en termes d’équilibre et d’indépendance

:

- conseil d’administration de 12 membres, dont 5 représentants

Derichebourg SA (y compris Daniel Derichebourg en qualité de

président-directeur général pour un mandat de 4 ans), 5 membres

indépendants et 2 administrateurs représentant les salariés ;

- engagement de Daniel Derichebourg de démissionner de tous ses

mandats opérationnels chez Derichebourg SA, pour se consacrer

entièrement au développement du Groupe Elior ;

- prérogatives étendues pour l’administrateur référent : fusion

des prérogatives attribuées par le règlement intérieur au

vice-président d’Elior Group et celles de l’administrateur référent

qui est notamment en charge d’organiser au moins deux fois par an

une réunion avec les seuls administrateurs indépendants et au moins

deux fois par an une réunion avec les principaux cadres du Groupe

;

- les décisions les plus stratégiques doivent être approuvées à

la majorité renforcée de 8 administrateurs sur 12, dont au moins 3

administrateurs indépendants sur 5 ;

- les décisions relatives au budget annuel, au plan stratégique

et concernant les principaux cadres du Groupe Elior devront être

approuvées à la majorité qualifiée nécessitant une majorité simple

devant comprendre au moins un administrateur Derichebourg SA ;

- mise en place d’un comité ad hoc composé uniquement

d’administrateurs indépendants et chargé du suivi du respect des

engagements pris par Derichebourg au titre de la transaction

(garanties de passifs, conventions entre Elior et Derichebourg,

accord de gouvernance) ;

- engagement de Derichebourg SA à voter en assemblée générale en

faveur des résolutions approuvées par le conseil d’administration

ainsi qu’à voter en faveur de la désignation des administrateurs

indépendants parmi les candidats sélectionnés par le comité des

nominations et des rémunérations ;

- engagement de Derichebourg SA auprès d’Elior Group de conserver

sa participation au niveau post transaction (« lock-up ») ;

Derichebourg SA s’est, par ailleurs, également engagé à

plafonner sa participation au niveau post transaction pour une

durée de 5 ans (« standstill »).

Enfin, au-delà de cette période de 5 ans, pour une période

supplémentaire de 3 ans (soit pour 8 ans en tout), il a été

entériné :

- processus de sélection des administrateurs indépendants conduit

sous la seule responsabilité du comité des nominations et des

rémunérations (avec l’appui d’un cabinet de recrutement

spécialisé), sachant que les membres désignés par Derichebourg SA

ne pourront pas participer au processus de sélection ;

- plafonnement statutaire des droits de vote de Derichebourg SA à

30 % pour les résolutions relatives à la nomination, au

renouvellement et à la révocation des membres indépendants du

conseil d’administration ainsi qu’à la modification de cette

disposition statutaire.

Responsabilité Sociétale d’Entreprise (RSE)

Conscient de son empreinte et de ses responsabilités auprès de

ses parties prenantes, Elior Group s’est engagé depuis plus de dix

ans dans une démarche de responsabilité sociétale d’entreprise

(RSE).

Le Groupe a rapproché deux stratégies RSE : le programme «

Positive Footprint Plan » d’Elior et le programme « Concrètement

Responsable » de Derichebourg Multiservices.

L’exercice 2022-2023 a été une année de transition où chaque

activité a poursuivi ses engagements tout en consolidant les

actions et les indicateurs communs. Ce rapprochement a révélé des

enjeux communs et des engagements similaires :

- contribuer à la réduction de l’empreinte carbone ;

- limiter l’impact de ses approvisionnements ;

- concevoir des offres responsables ;

- diminuer l’impact des opérations

- enrichir ses actions d’employeur engagé.

Une analyse de double matérialité a déjà été initiée afin

d’identifier les enjeux prioritaires. Nos nouveaux engagements,

plans d’actions et objectifs seront ensuite définis au cours du

premier semestre de l’exercice 2023-2024.

Evénements postérieurs à la clôture

Le 21 novembre 2023, Elior Group a obtenu de la part de ses

créanciers un assouplissement du test de covenant de son

ratio de levier d’endettement (dette nette / EBITDA) au 31 mars

2024. Le seuil de celui-ci s’établit désormais à 5,25x, contre 4,5x

auparavant. Le seuil du test au 30 septembre 2024 et au-delà reste

inchangé à 4,5x.

Le rôle de président d’Elior Italia, occupé jusqu’alors

par Lino Volpe, et celui de directeur général, occupé par Rosario

Ambrosino, ont été fusionnés. Lino Volpe est désormais

président-directeur général d’Elior Italia. Il a ainsi rejoint le

comité exécutif du Groupe, en remplacement de Rosario Ambrosino.

Lino Volpe a opéré dans le secteur de la restauration collective

tout au long de sa carrière et a plus de vingt ans d’expérience

managériale des activités italiennes du Groupe. Il était président

d’Elior Italia depuis 2014, date à laquelle Rosario Ambrosino avait

assumé la direction générale.

Perspectives

L’activité du Groupe demeure bien orientée sur ses deux métiers

et dans tous ses pays. La croissance des volumes se normalisera en

2023-2024, après avoir bénéficié d’un fort effet de rattrapage

Omicron au premier semestre de 2022-2023. La dynamique de hausse de

prix devrait rester bien engagée, avec un socle de départ de 79

millions d’euros obtenus au cours de l’exercice 2022-2023 et

applicables en 2023-2024. Le développement commercial

s’accompagnera encore en 2023-2024 d’une rationalisation du

portefeuille existant, avec une continuation du processus de

sorties volontaires de contrats dont le niveau de rentabilité est

jugé insuffisant.

L’inflation demeure sur des niveaux historiquement élevés mais

on note une décélération de plus en marqué de l’inflation

alimentaire en Europe, qui s’opère avec un certain retard comparé à

celle déjà constatée aux Etats-Unis. Cette détente amorcée des

pressions inflationnistes à l’échelle du Groupe nous laisse

raisonnablement envisager un contexte conjoncturel plus favorable.

Par ailleurs, tous les leviers endogènes d’amélioration de notre

rentabilité opérationnelle activés en 2022-2023 le seront à nouveau

en 2023-2024, avec la même vigueur instaurée par la nouvelle équipe

dirigeante.

Compte tenu des éléments ci-dessus, nos objectifs financiers

pour l’exercice 2023-2024 s’établissent comme suit :

- Croissance organique du chiffre d’affaires entre +4 % et +5

%

- Marge d’EBITA ajusté d’environ 2,5 %

- Ratio dette nette / EBITDA autour de 4,0x au 30 septembre

2024

A moyen terme, nous nous sommes fixé les objectifs financiers

suivants :

- Synergies annuelles récurrentes à horizon 2026 de 56 millions

d'euros (contre 30 millions d'euros initialement)

- Ratio dette nette / EBITDA inférieur à 3,0x au 30 septembre

2026

Etant donné la nature transformante de l’acquisition de DMS,

nous avons initié une refonte de notre approche en matière de

responsabilité sociétale des entreprises. De nouveaux objectifs

extra-financiers seront communiqués lors de la publication des

résultats semestriels de l’exercice 2023-2024.

Présentation

La présentation des résultats de l’exercice 2022-2023 aura lieu

le 22 novembre à 9h00 de Paris et sera accessible par

webcast ainsi que par téléphone. Les participants pourront poser

des questions par téléphone uniquement.

Le webcast sera accessible grâce au lien suivant :

https://channel.royalcast.com/landingpage/eliorgroup/20231122_1/

La conférence téléphonique sera accessible aux numéros suivants

: France : +33 (0) 1 70 37 71 66 Royaume-Uni : +44 (0) 33 0551 0200

Etats-Unis : +1 786 697 3501 Code d’accès : Elior ; prévoir de se

connecter au moins 10 minutes avant le début de la

présentation.

Calendrier financier

- 16 mai 2024 : résultats semestriels de l’exercice 2023-2024 –

communiqué de presse avant bourse et conférence téléphonique

- 20 novembre 2024 : résultats annuels de l’exercice 2023-2024 –

communiqué de presse avant bourse et conférence téléphonique

A compter de l’exercice 2023-2024, Elior Groupe ne communiquera

plus de chiffre d’affaires sur une base trimestrielle, dans le but

d’aligner son rythme de publication avec celui de Derichebourg SA,

son actionnaire de référence.

Annexes

Annexe 1 : Chiffre d’affaires par secteur d’activité Annexe 2 :

Chiffre d’affaires par zone géographique Annexe 3 : Chiffre

d’affaires pro forma par secteur d’activité Annexe 4 : EBITA ajusté

par secteur d’activité Annexe 5 : EBITA ajusté et marge d’EBITA

ajusté pro forma par secteur d’activité Annexe 6 : Tableau de flux

de trésorerie simplifié Annexe 7 : États financiers consolidés

Annexe 8 : Définition des indicateurs alternatifs de

performance

À propos d’Elior Group

Créé en 1991, Elior Group est un des leaders mondiaux de la

restauration collective et des multiservices, et une référence dans

le monde de l’entreprise et des collectivités, de l’enseignement et

de la santé. En s’appuyant sur des positions solides dans 9 pays,

le Groupe a réalisé en 2023 un chiffre d’affaires pro forma de 5,8

milliards d’euros. Ses 133 000 collaborateurs et collaboratrices

nourrissent chaque jour 3,1 millions de personnes dans 20 200

restaurants sur trois continents, et assurent des prestations de

services dans 6 pays.

Le Groupe s’appuie sur un modèle économique construit autour de

l’innovation et la responsabilité sociétale. Depuis 2004, Elior

Group est adhérent au Global Compact des Nations unies, dont il a

atteint le niveau advanced en 2015.

Pour plus de renseignements : www.eliorgroup.com / Elior Group

sur Twitter : @Elior_Group

Annexe 1 : Chiffre d’affaires par secteur d’activité

1er trimestre

T1

T1 (*)

Croissance

Variations de

Ecart de

Variation

(en millions d'euros)

2022-23

2021-22

organique

périmètre

change

totale

Restauration Collective

1 071

964

13,3 %

-5,6 %

3,4 %

11,1 %

Multiservices

150

148

1,4 %

-

-

1,4 %

Sous-total

1 221

1 112

11,7 %

-4,9 %

3,0 %

9,8 %

Corporate et Autres

4

4

n.s.

n.s.

n.s.

n.s.

TOTAL GROUPE

1 225

1 116

11,7 %

-4,9 %

3,0 %

9,8 %

2ème trimestre

T2

T2 (*)

Croissance

Variations de

Ecart de

Variation

(en millions d'euros)

2022-23

2021-22

organique

périmètre

change

totale

Restauration Collective

1 098

975

18,4 %

-6,4 %

0,7 %

12,7 %

Multiservices

152

146

4,1 %

-

-

4,1 %

Sous-total

1 250

1 121

16,6 %

-5,7 %

0,7 %

11,6 %

Corporate et Autres

3

2

25,0 %

-

-

25,0 %

TOTAL GROUPE

1 253

1 123

16,5 %

-5,6 %

0,7 %

11,6 %

3ème trimestre

T3

T3 (*)

Croissance

Variations de

Ecart de

Variation

(en millions d'euros)

2022-23

2021-22

organique

périmètre

change

totale

Restauration Collective

1 059

1 028

9,4 %

-5,5 %

-0,9 %

3,0 %

Multiservices

352

147

4,3 %

135,2 %

-

139,5 %

Sous-total

1 411

1 175

8,8 %

12,1 %

-0,8 %

20,1 %

Corporate et Autres

5

5

6,6 %

-

-

6,6 %

TOTAL GROUPE

1 416

1 180

8,8 %

12,0 %

-0,8 %

20,0 %

4ème trimestre

T4

T4 (*)

Croissance

Variations de

Ecart de

Variation

(en millions d'euros)

2022-23

2021-22

Organique

périmètre

change

totale

Restauration Collective

923

882

8,0 %

-0,7 %

-2,7 %

4,6 %

Multiservices

402

146

4,6 %

169,6 %

-

174,2 %

Sous-total

1 325

1 028

7,5 %

23,5 %

-2,3 %

28,7 %

Corporate et Autres

4

4

8,7 %

-

-

8,7 %

TOTAL GROUPE

1 329

1 032

7,5 %

23,5 %

-2,3 %

28,7 %

12 mois

12m

12m (*)

Croissance

Variations de

Ecart de

Variation

(en millions d'euros)

2022-23

2021-22

Organique

périmètre

change

totale

Restauration Collective

4 151

3 849

12,3 %

-4,7 %

0,2 %

7,8 %

Multiservices

1 056

587

3,6 %

76,1 %

-

79,7 %

Sous-total

5 207

4 436

11,2 %

6,0 %

0,2 %

17,4 %

Corporate et Autres

16

15

10,0 %

-

-

10,0 %

TOTAL GROUPE

5 223

4 451

11,2 %

6,0 %

0,1 %

17,3 %

(*) retraité ; n.s. = non significatif

Annexe 2 : Chiffre d’affaires par zone géographique

1er semestre

2ème semestre

12 mois

(en millions d'euros)

2022-23

2022-23

2022-23

France

1 112

1 428

2 540

Europe (y compris UK)

719

704

1 423

Reste du Monde

647

613

1 260

TOTAL GROUPE

2 478

2 745

5 223

1er semestre

2ème semestre

12 mois

(en millions d'euros)

2021-22

2021-22

2021-22

France

992

966

1 958

Europe (y compris UK)

646

591

1 237

Reste du Monde

601

655

1 256

TOTAL GROUPE

2 239

2 212

4 451

Annexe 3 : Chiffre d’affaires pro forma par secteur

d’activité

Pro forma 2022-23 (*)

1er semestre

2ème semestre

12 mois

(en millions d'euros)

2022-23

2022-23

2022-23

Restauration Collective

2 169

1 982

4 151

Multiservices

789

804

1 593

Sous-total

2 958

2 786

5 744

Corporate et Autres

7

9

16

TOTAL GROUPE

2 965

2 795

5 760

Pro forma 2021-2022 (*)

1er semestre

2ème semestre

12 mois

(en millions d'euros)

2021-22

2021-22

2021-22

Restauration Collective

1 818

1 842

3 660

Multiservices

756

774

1 530

Sous-total

2 574

2 616

5 190

Corporate et Autres

6

9

15

TOTAL GROUPE

2 580

2 625

5 205

(*) Information pro forma excluant les chiffres d’affaires de

Preferred Meals pour Elior Group et de SNG pour Derichebourg

Multiservices cédés en 2022.

Annexe 4 : EBITA ajusté et marge d’EBITA ajusté par secteur

d’activité

1er semestre

Variation

Marge d'EBITA ajusté

(en millions d'euros)

2023

2022

EBITA ajusté

2023

2022

Restauration Collective

49

-10

59

2,3 %

-0,5 %

Multiservices

-2

4

-6

-0,8 %

1,2 %

Sous-total

47

-6

53

1,9 %

-0,3 %

Corporate et Autres

-6

-10

4

n.s.

n.s.

TOTAL GROUPE

41

-16

57

1,7 %

-0,7 %

2ème semestre

Variation

Marge d'EBITA ajusté

(en millions d'euros)

2023

2022

EBITA ajusté

2023

2022

Restauration Collective

-2

-33

31

-0,1 %

-1,8 %

Multiservices

26

9

17

3,5 %

3,2 %

Sous-total

24

-24

48

0,9 %

-1,1 %

Corporate et Autres

-6

-8

2

n.s.

n.s.

TOTAL GROUPE

18

-32

50

0,6 %

-1,4 %

Exercice clos le 30

sep.

Variation

Marge d'EBITA ajusté

(en millions d'euros)

2023

2022

EBITA ajusté

2023

2022

Restauration Collective

47

-43

90

1,1 %

-1,1 %

Multiservices

24

13

11

2,3 %

2,2 %

Sous-total

71

-30

101

1,4 %

-0,7 %

Corporate et Autres

-12

-18

6

n.s.

n.s.

TOTAL GROUPE

59

-48

107

1,1 %

-1,1 %

n.s. = non significatif

Annexe 5 : EBITA ajusté et marge d’EBITA ajusté pro forma par

secteur d’activité

Pro forma 2022-23 (*)

1er sem. 2022-23

2è sem.

2022-23

12 mois 2022-23

(en millions d'euros)

EBITA ajusté

Marge d’EBITA ajusté

EBITA

ajusté

Marge d’EBITA ajusté

EBITA ajusté

Marge d’EBITA ajusté

Restauration Collective

49

2,3%

-2

-0,1%

47

1,1%

Multiservices

9

1,2%

29

3,5%

38

2,3%

Sous-total

58

2,0%

27

1,0%

85

1,5%

Corporate et Autres

-9

n.s.

-8

n.s.

-17

n.s.

TOTAL GROUPE

49

1,7%

19

0,7%

68

1,2%

Pro forma 2021-22 (*)

1er sem. 2021-22

2è sem.

2021-22

12 mois 2021-22

(en millions d'euros)

EBITA ajusté

Marge d’EBITA ajusté

EBITA

ajusté

Marge d’EBITA ajusté

EBITA ajusté

Marge d’EBITA ajusté

Restauration Collective

12

0,7 %

-14

-0,7 %

-2

0,0 %

Multiservices

19

2,5 %

30

3,8 %

49

3,2 %

Sous-total

31

1,2 %

16

0,6 %

47

0,9 %

Corporate et Autres

-12

n.s.

-10

n.s.

-22

n.s.

TOTAL GROUPE

19

0,7 %

6

0,2 %

25

0,5 %

n.s. = non significatif

(*) Information pro forma excluant l’EBITA de Preferred Meals

pour Elior Group et de SNG pour Derichebourg Multiservices cédés en

2022.

Annexe 6 : Tableau de flux de trésorerie simplifié

Exercice clos le 30

septembre

(en millions d'euros)

2023

2022

Excédent brut d'exploitation

(EBITDA)

206

108

Acquisitions et cessions d'immobilisations

corporelles et incorporelles

(77)

(64)

Variation du besoin en fonds de

roulement

(66)

(37)

Quote-part de résultat des entreprises

associées

-

-

Autres produits et charges opérationnels

non courants ayant un impact sur la trésorerie

(40)

(46)

Autres flux sans impact sur la

trésorerie

5

5

Loyers IFRS 16 payés

(77)

(76)

Free Cash-Flow Opérationnel

(49)

(110)

Impôts encaissés (payés)

(9)

(14)

Free Cash-Flow

(58)

(124)

Annexe 7 : États financiers consolidés

Compte de résultat consolidé

Exercice clos le 30

septembre

(en millions d'euros)

2023

2022

Chiffre d’affaires

5 223

4 451

Achats consommés

(1 656)

(1 444)

Charges de personnel

(2 773)

(2 349)

Charges de personnel relatives aux plans

de rémunération en actions

(6)

(3)

Autres frais opérationnels

(491)

(472)

Impôts et taxes

(92)

(78)

Amortissements et provisions opérationnels

courants

(152)

(156)

Dotations nettes sur actifs incorporels

reconnus en consolidation

(20)

(18)

Résultat opérationnel courant des

activités poursuivies

33

(69)

Quote-part du Groupe dans les résultats

des entreprises associées

-

-

Résultat opérationnel courant des

activités poursuivies incluant la quote-part de résultat des

entreprises associées

33

(69)

Autres produits et charges opérationnels

non courants

(81)

(309)

Résultat opérationnel des activités

poursuivies incluant la quote-part de résultat des entreprises

associées

(48)

(378)

Charges financières

(88)

(59)

Produits financiers

10

33

Résultat avant impôt des activités

poursuivies

(126)

(404)

Impôt sur les résultats

29

(36)

Résultat net des activités

poursuivies

(97)

(440)

Résultat net des activités arrêtées ou

en vue de la vente

-

-

Résultat net

(97)

(440)

Attribuable aux :

Actionnaires de la société mère

(93)

(427)

Participations ne donnant pas le

contrôle

(4)

(13)

Exercice clos le 30

septembre

(en euros)

2023

2022

Résultat net par action

Résultat net par action des activités

poursuivies

de base

(0,45)

(2,48)

dilué

(0,45)

(2,48)

Résultat net par action des activités

arrêtées ou en vue de la vente

de base

-

-

dilué

-

-

Résultat net total par action

de base

(0,45)

(2,48)

dilué

(0,45)

(2,48)

Bilan consolidé : actif

(en millions d'euros)

30 septembre 2023

30 septembre 2022

Ecarts d'acquisition

1 879

1 577

Immobilisations incorporelles

257

155

Immobilisations corporelles

258

237

Droits d'utilisation

216

193

Actifs financiers non courants

127

118

Juste valeur des instruments financiers

dérivés (*)

5

3

Impôts différés

84

69

Total actif non courant

2 826

2 352

Stocks

107

99

Clients et autres créances

d’exploitation

975

707

Actif d'impôt exigible

12

6

Autres actifs courants

67

57

Trésorerie et équivalents de trésorerie

(*)

45

64

Actifs classés comme détenus en vue de la

vente

-

14

Total actif courant

1 206

947

Total actif

4 032

3 299

(*) inclus dans le calcul de l'endettement

financier net

Bilan consolidé : passif

(en millions d'euros)

30 septembre 2023

30 septembre 2022

Capital

3

2

Réserves et résultats accumulés (1)

1 032

685

Écarts de conversion

11

49

Total capitaux propres - part du

groupe

1 046

736

Participations ne donnant pas le

contrôle

(1)

(5)

Total capitaux propres

1 045

731

Emprunts et dettes financières (*)

1 074

1 060

Dettes de loyers (*)

155

145

Juste valeur des instruments financiers

dérivés (*)

-

2

Engagements de retraite et avantages au

personnel

74

59

Provisions non courantes

28

30

Autres passifs non courants

6

5

Total passif non courant

1 337

1 301

Fournisseurs et comptes rattachés

646

575

Dettes sur immobilisations

14

11

Dettes fiscales et sociales

639

470

Dette d'impôt sur le résultat

8

1

Emprunts et dettes financières (*)

135

11

Dettes de loyers (*)

67

54

Provisions courantes

56

52

Passifs sur contrat client

53

49

Autres passifs courants

32

28

Passifs classés comme détenus en vue de la

vente

-

16

Total passif courant

1 650

1 267

Total passif

2 987

2 568

Total du passif et des capitaux

propres

4 032

3 299

Endettement financier net

1 381

1 206

Endettement financier net hors juste

valeur des instruments financiers dérivés et frais d'émission

d'emprunt

1 393

1 217

(*) Inclus dans le calcul de l'endettement financier net (1)

Sans impact sur les capitaux propres consolidés, la répartition des

réserves part du Groupe et part attribuable aux participations ne

donnant pas le contrôle a fait l’objet d’une correction relative à

l'augmentation du pourcentage de détention d'Elior North America («

Elior NA ») intervenue en 2018.

Tableau de flux de trésorerie

Exercice clos le 30

septembre

(en millions d'euros)

2023

2022

Résultat opérationnel courant incluant la

quote-part de résultat des entreprises associées

33

(69)

Dotations aux amortissements (1)

170

201

Dotations aux provisions

3

(24)

Excédent brut d'exploitation

(EBITDA)

206

108

Quote-part de résultat des entreprises

associées

-

-

Variation des besoins en fonds de

roulement liés à l'activité

(66)

(37)

Autres produits et charges opérationnels

non courants ayant un impact sur la trésorerie

(40)

(46)

Intérêts et charges financières versés

(73)

(49)

Impôts encaissés (versés)

(9)

(14)

Autres flux sans impact sur la

trésorerie

5

5

Flux nets de trésorerie liés aux

activités d'exploitation poursuivies

23

(33)

Acquisitions d'immobilisations corporelles

et incorporelles

(83)

(68)

Cessions d'immobilisations corporelles et

incorporelles

6

4

Acquisitions d'actifs financiers

(3)

(2)

Cessions d’actifs financiers

-

3

Acquisitions de sociétés consolidées après

déduction du montant de la trésorerie acquise

20

-

Flux de trésorerie liés aux opérations

d'investissement des activités poursuivies

(60)

(63)

Émissions d'emprunts et dettes

financières

87

152

Remboursements d'emprunts et dettes

financières

(32)

(1)

Remboursements de la dette locative

(70)

(68)

Flux de trésorerie liés aux opérations

de financement des activités poursuivies

(15)

83

Incidence de la variation des taux de

change

(8)

12

Variation de la trésorerie nette des

activités poursuivies

(60)

(1)

Variation de la trésorerie nette des

activités non poursuivies

(1)

(3)

Trésorerie nette à l'ouverture

59

63

Trésorerie nette à la clôture

(2)

59

(1) Dont 1 million d’euros relatifs aux amortissements des

avances sur contrats clients au 30 septembre 2023 et 2 millions

d'euros au 30 septembre 2022.

Annexe 8 : Définition des indicateurs alternatifs de

performance

Croissance organique du chiffre d’affaires consolidé :

pourcentage de croissance du chiffre d’affaires consolidé, ajusté

de l’effet (i) de la variation des taux de change en appliquant la

méthode de calcul décrite au paragraphe 4.2 du Document

d’Enregistrement Universel, (ii) des changements de principes

comptables et (iii) des variations de périmètre.

Taux de rétention : pourcentage du chiffre d’affaires de

l’exercice précédent ajusté de la variation annuelle cumulée du

chiffre d’affaires des contrats ou sites perdus depuis le début de

l’exercice précédent.

EBITA ajusté : résultat opérationnel courant incluant la

quote-part de résultat des entreprises associées retraité de la

charge des options de souscription ou d’achat d’actions et des

actions de performance attribuées par les sociétés du Groupe ainsi

que des dotations nettes sur actifs incorporels reconnus en

consolidation.

Cet indicateur reflète le mieux selon le groupe la performance

opérationnelle des activités puisqu’il inclut les amortissements

induits par les dépenses d’investissement inhérentes au business

model du Groupe. Indicateur le plus usité dans l’industrie, il

permet une comparaison du Groupe avec ses pairs.

Taux de marge d’EBITA ajusté : rapport de l’EBITA ajusté

sur le chiffre d’affaires consolidé.

Free cash-flow opérationnel : somme des éléments

suivants, tels qu’ils sont définis par ailleurs et enregistrés dans

des rubriques individuelles (ou calculés comme la somme de

rubriques individuelles) dans le tableau des flux de trésorerie des

états financiers consolidés :

- excédent brut d’exploitation (EBITDA) ;

- acquisitions d’immobilisations corporelles et incorporelles

nettes des cessions ;

- loyers IFRS 16 payés ;

- variation des besoins en fonds de roulement opérationnels nets

;

- quote-part de résultat des entreprises associées ;

- autres produits et charges opérationnels non courants ayant un

impact sur la trésorerie ;

- autres flux sans impact sur la trésorerie.

Cet indicateur reflète la trésorerie générée par les

opérations.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20231121212690/fr/

Contact presse Silvine Thoma –

silvine.thoma@eliorgroup.com / +33 (0)6 80 87 05 54 Contact

investisseurs Philippe Ronceau –

philippe.ronceau@eliorgroup.com / +33 (0)1 71 06 78 40

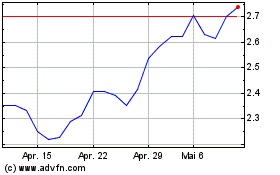

Elior (EU:ELIOR)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Elior (EU:ELIOR)

Historical Stock Chart

Von Apr 2023 bis Apr 2024