Groupe Casino : publication du T3 2024

TROISIÈME TRIMESTRE 2024

Plan de restructuration

sécurisé

- Cessions

des Hypermarchés/Supermarchés finalisées conformément au calendrier

annoncé

- Cession de 425 magasins depuis

septembre 2023, dont 135 au T3 2024 et 18 au 1er octobre

2024

- L’activité de l’ensemble des HM/SM

exploités par le Groupe est désormais quasiment arrêtée, les

magasins restants1 ayant vocation à être cédés ou fermés

d’ici la fin de l’année

-

Homologation et déploiement des Plans de Sauvegarde de

l’Emploi

- Sept accords signés avec les

organisations syndicales et validés par l’Administration

- Mise en œuvre des PSE en cours

(phases de départs volontaires, de reclassement interne et

premières notifications de licenciement)

-

Désendettement Quatrim

- Remboursement de près de 200 M€ aux

porteurs d’obligations sécurisées Quatrim grâce aux produits de

cessions immobilières, notamment à Tikehau Capital

Transformation du Nouveau Casino

enclenchée

-

Renouvellement des partenariats stratégiques

- Création de l’alliance aux achats

Aura Retail entre Intermarché, Auchan et Casino, pour une durée de

10 ans

- Renouvellement des partenariats

d’approvisionnement avec les réseaux de magasins Sherpa et de

stations-services de TotalEnergies

-

Rationalisation du parc de marques de proximité en cours

d’exécution

- Fermeture de 141 magasins non

rentables, ouverture de 50 magasins en franchise et transfert de 15

magasins intégrés en franchise ou location-gérance sur le

trimestre

-

Présentation du Plan Stratégique à horizon 2028 le 14

novembre 2024

- Chiffre

d’affaires Groupe de 2,1 Mds€ (-1,8% en

comparable)2 au T3

2024

- Marques de

proximité : 1,8 Md€ (-0,7% en comparable)

- Monoprix : 1 012 M€

(+0,9%)

- Franprix : 372 M€ (-1,2%)

- Casino : 413 M€ (-4,5%)

-

Cdiscount : 243 M€ (-8,1% en comparable)

-

EBITDA ajusté2

de 402 M€ sur les 9 premiers mois 2024 (-24%),

marge de 6,4%

-

Cash-flow libre2

de -539 M€ sur les 9 premiers mois 2024 (-846 M€

sur les 9 premiers mois 2023) après paiement de dettes sociales et

fiscales placées sous moratoire en 2023 (-153 M€)

Chiffre d’affaires du troisième

trimestre

Au T3 2024, le chiffre d’affaires

consolidé du Groupe atteint

2,1 Mds€, en recul de -1,8% en données

comparable et de -5,1% en données publiées après prise en compte

d’un effet périmètre et de rationalisation du parc d’environ -3,0%

et d’un effet calendaire de -0,3%.

|

|

T3 2024 / 2023 |

T2 2024 / 2023 |

|

CA HT par marque

(en M€)

|

T3

2024

|

Variation |

T2

2024 |

Variation |

|

|

Comparable |

Totale |

Comparable |

Totale |

|

|

Monoprix |

1 012 |

+0,9% |

+0,1% |

1 071 |

+0,8% |

-1,6% |

|

Franprix3 |

372 |

-1,2% |

-6,1% |

408 |

+0,1% |

-6,3% |

|

Casino3 |

413 |

-4,5% |

-10,3% |

351 |

-5,1% |

-13,2% |

|

Marques de proximité |

1 797 |

-0,7% |

-3,8% |

1 831 |

-0,5% |

-5,1% |

|

Cdiscount |

243 |

-8,1% |

-12,7% |

226 |

-16,5% |

-20,4% |

|

Autres3 |

28 |

+2,6% |

-17,5% |

29 |

+9,3% |

-13,2% |

|

GROUPE CASINO |

2 067 |

-1,8% |

-5,1% |

2 086 |

-3,1% |

-7,1% |

Marques de proximité

Les marques de proximité

(Monoprix, Franprix et Casino) font état d’un chiffre

d’affaires en recul de -0,7% en données comparables dans

un marché dégradé4, globalement en ligne avec le

trimestre précédent.

Le Groupe et ses salariés se sont

fortement mobilisés pour répondre à la demande durant la période

des Jeux Olympiques et Paralympiques de Paris 2024, en

particulier les marques exposées à la région parisienne (Monoprix,

Franprix) qui ont enregistré une nette accélération de

l’activité durant la première moitié du mois d’août.

L’impact est néanmoins globalement neutre sur le trimestre, les

effets positifs ayant été neutralisés par (i) les perturbations

liées à la sécurité et aux installations de la cérémonie

d’ouverture et des épreuves (accessibilité des magasins), et (ii)

un départ anticipé des parisiens ainsi qu’une moindre fréquentation

des touristes avant et après la période olympique.

La rationalisation du parc de magasins

s’est poursuivie durant le trimestre avec la fermeture de

141 magasins non rentables (449 depuis le début de l’année),

l’ouverture de 50 magasins en franchise ou location-gérance (192

depuis le début de l’année), le transfert de 15 magasins intégrés

en franchise ou location-gérance (76 depuis le début de l’année) et

le transfert de 7 magasins franchisés en intégrés ou

location-gérance (12 depuis le début de l’année).

-

Monoprix enregistre une

croissance comparable de son chiffre d’affaires de +0,9%

sur le trimestre, reflétant le dynamisme des marques Monop

(+4,4%) et Naturalia (+3,9%) et un retour à la croissance de

Monoprix City (+0,5%), tirée par le non alimentaire (+3,6%). Les

ventes non alimentaires ont particulièrement soutenu la tendance ce

trimestre, aussi bien en magasins (+14% sur le textile) que sur

internet (ventes Textile/Maison/Loisirs en croissance de +28%).

Monoprix a continué de gagner des clients sur la période (trafic

client en hausse de +1,8%).

-

Les ventes de Franprix s’inscrivent en

recul de -1,2% en données comparables, principalement

pénalisées par un mois de septembre décevant (-3,7%). La marque

poursuit la stratégie d’amélioration de son image prix, avec

notamment un plan de baisse de prix sur une sélection de 150

produits les plus vendus en septembre (-0,5 pt sur l’évolution des

ventes à volume constant). Le mois de septembre a également été

impacté par (i) une météo défavorable qui a pénalisé les ventes de

produits saisonniers (-1,9 pt) et (ii) la non reconduction de

l’opération commerciale dilutive « Bibi » de septembre

2023 (-1,9 pt). Franprix a continué de gagner des clients sur le

trimestre, avec une hausse de +0,8% du trafic.

-

Le chiffre d’affaires des marques Casino

(Vival, Spar, Casino…) ressort en variation comparable

de

-4,5% sur le trimestre, dans un contexte toujours

perturbé par la vente des hypermarchés et supermarchés qui a

entraîné une refonte du schéma logistique de DCF5 et une

revue de l’assortiment. Les ventes ont également été impactées

négativement par les baisses de prix pratiquées à destination des

clients franchisés et par un mois de septembre décevant (-7,2%) lié

à un effet météo défavorable qui s’est traduit par une

sous-performance des magasins saisonniers et des familles de

produits saisonniers (liquide, frais…).

Cdiscount6

Le principal fait marquant du trimestre est le

retour à une légère croissance du GMV global

comparable7 (vs

-12% au T1 2024, -9% au T2 2024) après deux années de

transformation, reflétant notamment une hausse de 8% du GMV

marketplace ce trimestre, en amélioration graduelle

trimestre après trimestre (-4% au T1 2024,

-2% au T2 2024). Les ventes de Cdiscount (-8,1% en

comparable) restent logiquement impactées par la stratégie

assumée de rationalisation des ventes directes en faveur de la

marketplace, dont le GMV a atteint 67% du GMV Produit7

sur le trimestre (+5 pts vs. T3 2023). Elles montrent néanmoins une

amélioration séquentielle attendue depuis le début de

l’année (-21,1% au T1, -16,5% au T2).

Indicateurs financiers 9 mois

2024

|

(en M€) |

9 mois 2024 |

9 mois 2023 |

|

EBITDA ajusté |

402 |

530 |

|

EBITDA ajusté après loyers |

59 |

197 |

|

Cash-flow libre |

-539 |

-846 |

EBITDA

ajusté8

L’EBITDA ajusté des 9 premiers mois 2024 ressort

à 402 M€ (-24%), reflétant une marge de 6,4% (-156 bps).

|

(en M€) |

9 mois 2024 |

9 mois 2023 |

Variation |

|

Monoprix |

273 |

324 |

-51 |

|

Franprix |

75 |

106 |

-31 |

|

Casino |

46 |

49 |

-3 |

|

Marques de proximité |

394 |

479 |

-85 |

|

Cdiscount |

44 |

50 |

-6 |

|

Autres9 |

-35 |

1 |

-37 |

EBITDA ajusté Groupe

marge |

402

6,4% |

530

8,0% |

-127

-156 bps |

Marques de proximité

L’EBITDA ajusté des marques de proximité est en

recul de 85 M€ sur les 9 premiers mois 2024. Les 9 premiers mois

2023 avaient bénéficié de 38 M€ de produits, dont 15 M€ de crédits

mécénat (aucun crédit mécénat complémentaire n’a été reconnu en

2024) et 23 M€ de produits étalés sur le contrat entre Monoprix et

Getir/Gorillas (contrat résilié au cours du T3 2023).

En dehors de ces effets ponctuels, la baisse de

l’EBITDA ajusté est de 47 M€ dont :

- -18 M€ sur

Monoprix, impacté par un mix marge défavorable et une inflation de

ses coûts non totalement compensée par les plans d’économies en

cours ;

- -28 M€ sur

Franprix principalement liés à l’impact sur la marge des baisses de

prix lancées au T3, à la baisse de performance commerciale au T3,

particulièrement décevante en septembre, et à des dépréciations de

créances sur les franchisés en relation avec le contexte économique

dégradé ;

- Une

quasi-stabilité (-2 M€) sur Casino malgré la baisse du chiffre

d’affaires (baisse des prix, effets du changement de schéma

logistique).

Les marques de proximité se concentrent sur la

rationalisation de leurs parcs de magasins et des plans de relance

commerciale dont les impacts seront progressifs.

Cdiscount

L’EBITDA ajusté10 se dégrade de -6 M€

sur 9 mois mais le taux de marge brute (en pourcentage de chiffre

d’affaires net) est en amélioration grâce aux orientations

stratégiques vers des services à plus forte marge (marketplace,

advertising, B2B). A noter que, compte tenu des plans de

rationalisation logistique lancés par Cdiscount depuis deux ans, la

charge de loyers est en nette diminution permettant une croissance

de +1 M€ de l’EBITDA ajusté après loyers.

Autres

Enfin, l’EBITDA ajusté des autres filiales et de

la holding (variation de -37 M€) est fortement impacté

par :

- -5 M€ de baisse

d’honoraires perçus suite à la cession de Sudeco, société de

gestion immobilière cédée par IGC en mars 2023 ;

-

Des dyssynergies de coûts au niveau des sièges

(-38 M€) liées à la cession des HM/SM, et tenant compte

des conséquences des plans de sauvegarde de l’emploi. Il est

rappelé que le Groupe travaille à améliorer le ratio coûts de

fonctionnement / chiffre d’affaires. Les plans d’actions seront

présentés le 14 novembre avec le Plan Stratégique.

EBITDA ajusté après

loyers11

|

(en M€) |

9 mois 2024 |

9 mois 2023 |

|

Monoprix |

60 |

126 |

|

Franprix |

13 |

47 |

|

Casino |

14 |

16 |

|

Marques de proximité |

87 |

189 |

|

Cdiscount |

27 |

26 |

|

Autres12 |

-55 |

-18 |

|

EBITDA ajusté après loyers Groupe |

59 |

197 |

Cash-flow

libre11

Sur les 9 premiers mois 2024, le cash-flow libre

ressort à -539 M€ (-846 M€ sur les 9 premiers 2023) après paiement

de 153 M€ de dettes sociales et fiscales placées sous moratoire en

2023. En excluant ce montant non récurrent de -153 M€, le cash-flow

libre s’élèverait à -386 M€.

|

(en M€) |

9 mois 2024 |

9 mois 2023 |

|

Capacité d’autofinancement (CAF) |

7 |

60 |

|

dont EBITDA ajusté après loyers |

59 |

197 |

|

dont éléments non récurrents |

-57 |

-99 |

|

dont autres éléments |

5 |

-38 |

|

Capex nets |

-214 |

-252 |

|

Impôts |

-18 |

-6 |

|

Variation de BFR |

-314 |

-648 |

|

Cash-flow libre |

-539 |

-846 |

Covenant13

Il est rappelé que, bien que son calcul soit

requis par la documentation bancaire, le covenant est indicatif («

holiday period ») jusqu’au 30 septembre 2025. Le périmètre

de test du covenant correspond au Groupe retraité essentiellement

des filiales Quatrim, Mayland (Pologne) et Wilkes (Brésil).

|

(en M€) |

Au 30 septembre 2024 |

Au 30 juin 2024 |

|

EBITDA ajusté covenant1 |

181 |

230 |

|

DFN covenant1 |

1 119 |

1 244 |

|

DFN covenant / EBITDA ajusté covenant |

6,17x |

5,41x |

Le ratio DFN covenant / EBITDA ajusté covenant

ressort ainsi à 6,17x. Il sera testé pour la première fois le 30

septembre 2025 avec un niveau de ratio à respecter de 8,34x.

Cessions d’actifs

Cession des Hypermarchés et Supermarchés

(HM/SM)

Sur le trimestre, le Groupe a cédé 135

magasins :

- 131

magasins cédés au Groupement Les Mousquetaires et Auchan Retail

France :

- Conformément aux

accords conclus le 24 janvier 2024, 66

magasins ont été cédés le

1er juillet

au Groupement les Mousquetaires et Auchan Retail France (63 SM, 1

Spar et 2 drives) ;

- Conformément aux

accords conclus le 26 mai 2023, le Groupe a cédé au

Groupement les Mousquetaires sa participation contrôlante de 51%

dans 65 magasins, déjà détenus par le Groupement les

Mousquetaires à hauteur de 49% depuis le 30 septembre

202314 :

-

1er

juillet : cession de la participation

résiduelle contrôlante de 51% dans 5 HM

- 30

septembre : cession de la participation résiduelle

contrôlante de 51% dans 60 magasins (1 HM, 48 SM

et 11 Franprix/Leader Price/Casino)

- 4

supermarchés cédés le 30 septembre 2024 et passés depuis sous

enseignes Super U et Lidl

L’activité de l’ensemble des HM/SM exploités par

le Groupe est désormais quasiment arrêtée, les magasins

restants15 ayant vocation à être cédés ou fermés d’ici

la fin de l’année.

Cession de Codim 2

Conformément aux accords communiqués le 22 juin

2024, le groupe Casino a finalisé le 1er octobre la

cession au groupe Rocca de 100% de sa filiale Codim 216,

qui emploie l’ensemble des salariés des magasins cédés, lesquels

seront exploités sous l’enseigne Auchan, et qui détient aussi le

siège de Codim 2.

Le groupe Casino continue d’exploiter en Corse

les marques Vival, Spar et Casino à travers ses magasins de

proximité.

Cessions immobilières

- Le Groupe Casino a

finalisé le 26 septembre, la cession de 26 actifs

immobiliers à Tikehau Capital pour un prix net vendeur de plus de

200 M€, hors compléments de prix ultérieurs. La gestion

immobilière de ces actifs est confiée par Tikehau Capital au groupe

Casino pendant une durée de 5 ans.

Le produit de cession a été affecté à la

réduction de la dette financière du groupe Casino vis-à-vis

des prêteurs obligataires de sa filiale Quatrim, conformément à la

documentation financière en vigueur. Le montant nominal des

obligations sécurisées Quatrim a ainsi été réduit à 300

M€.

- Par ailleurs,

Quatrim et ses filiales ont réalisé sur le trimestre des

cessions immobilières d’un montant total de 7

M€.

Partenariat aux achats – Alliance Aura

Retail

Intermarché, Auchan, et le groupe Casino

ont conclu le 23 septembre dernier un partenariat de long terme aux

achats avec la création de l’alliance Aura Retail, offrant

des partenariats aux achats entre les trois groupes pour une durée

de 10 ans :

- Achats alimentaires :

trois centrales d’achats pilotées par Intermarché

- Aura Retail Achats

Alimentaires

- Aura Retail International Food

Services

- Aura Retail

Private Label

- Achats non

alimentaires de marques nationales : deux structures

pilotées par Auchan

- Aura Retail Achats Non

Alimentaires

- Aura Retail

International Non-Food Services

- Achats non alimentaire

MDD : centrale d’achat « OIA »

(Organisation Intragroupe des Achats)

Voir le communiqué

Plans de Sauvegarde de

l’Emploi (PSE)

Le 24 avril 2024, le groupe Casino a lancé un

plan de transformation pour ajuster son organisation à son nouveau

périmètre, centré sur le commerce de proximité.

Des accords ont été signés avec les

organisations syndicales dans les 7 sociétés concernées et ont été

validés par l’Administration.

La mise en œuvre de ces plans de sauvegarde de

l’emploi est en cours dans les entités concernées. Le nombre de

postes supprimés devrait se situer dans le haut de la fourchette

initialement annoncée mais le nombre de licenciements sera

sensiblement inférieur au nombre de postes supprimés grâce à la

mise en œuvre des dispositifs de départs volontaires (environ 400

postes) et de reclassement interne (1 200 postes actuellement

vacants et ouverts au reclassement interne). Les départs naturels

(retraite…) intervenus au cours des derniers mois permettent

également de réduire le nombre de licenciements envisagés ou créent

des postes vacants pouvant être proposés au reclassement interne.

L’objectif du Groupe est de limiter les départs contraints.

Voir le communiqué

Le Groupe rappelle qu’une provision pour

restructuration a été enregistrée dans les comptes consolidés

semestriels 202417 dans la continuité de la décision du

Conseil d’administration du 24 avril 2024, afin de couvrir les

coûts estimés liés aux PSE. Ces coûts font partie intégrante des

charges liées aux activités abandonnées HM/SM.

Plan

Stratégique

Le Groupe présentera le 14 novembre prochain son

Plan Stratégique à horizon 2028 détaillant le plan de relance

destiné au rétablissement de la santé financière du Groupe et de sa

transformation visant à en faire le leader du commerce de

proximité.

Un communiqué et une présentation seront

disponibles sur le site du Groupe.

ANNEXES

Chiffre d’affaires par

marque

CA HT par marque

(en M€)

|

9 mois

2024

|

Variation |

|

Comparable |

Totale |

|

Monoprix |

3 163 |

+0,8% |

-0,2% |

|

Franprix |

1 187 |

-0,1% |

-5,2% |

|

Casino |

1 113 |

-4,1% |

-9,1% |

|

Marques de proximité |

5 462 |

-0,4% |

-3,3% |

|

Cdiscount |

711 |

-15,5% |

-19,3% |

|

Autres |

86 |

+5,1% |

-19,0% |

|

GROUPE CASINO |

6 259 |

-2,9% |

-5,6% |

Volume d’affaires par

marque

Volume d’affaires HT

Par marque estimé (en M€, y compris essence) |

T3 2024 |

Variation

(y compris calendaire) |

9 mois 2024 |

Variation

(y compris calendaire) |

|

Monoprix |

|

1 060 |

+0,6% |

3 313 |

+0,8% |

|

Franprix |

|

451 |

-4,4% |

1 437 |

-2,7% |

|

Casino |

|

703 |

-6,3% |

1 810 |

-4,7% |

|

TOTAL MARQUES DE PROXIMITE |

2 213 |

-2,7% |

6 559 |

-1,5% |

|

Cdiscount |

|

541 |

-2,2% |

1 534 |

-9,4% |

|

Autres |

|

28 |

-17,5 |

86 |

-19,0% |

|

TOTAL GROUPE CASINO |

|

2 782 |

-2,8% |

8 180 |

-3,3% |

Parc de magasins des activités

poursuivies

|

|

30 sept. 2023 |

31 déc. 2023 |

31 mars 2024 |

30 juin 2024 |

30 sept. 2024 |

|

Monoprix |

862 |

861 |

849 |

842 |

843 |

dont Intégrés France hors Naturalia

Franchisés / LG France hors Naturalia |

342

285 |

338

291 |

336

285 |

322

296 |

323

297 |

|

Naturalia Intégrés France |

170 |

170 |

168 |

168 |

168 |

|

Naturalia Franchisés / LG France |

65 |

62 |

60 |

56 |

55 |

|

Franprix |

1 186 |

1 221 |

1 198 |

1 179 |

1 127 |

dont Intégrés France

Franchisés / LG France

Affiliés international18 |

319

754

113 |

323

782

116 |

320

768

110 |

316

758

105 |

306

716

105 |

Casino (Vival, Spar, Casino…)

dont Intégrés France

Franchisés / LG France

Affiliés International19 |

5 964

543

5 286

135 |

5 862

493

5 230

139 |

5 816

450

5 227

139 |

5 751

389

5 220

142 |

5 717

369

5 203

145 |

|

Autres

activités20 |

5 |

5 |

5 |

5 |

5 |

|

TOTAL |

8 017 |

7 949 |

7 868 |

7 777 |

7 692 |

LG : Location-gérance

ANNEXES – INFORMATIONS

COMPTABLES

Activités abandonnées

En application de la norme IFRS 5, les résultats

des activités suivantes sont présentés en activités abandonnées sur

les périodes 2023 et 2024 :

-

Assaí : le groupe Casino a perdu le contrôle

de son activité brésilienne de Cash & Carry Assaí en mars 2023

et a cédé sa participation résiduelle le 23 juin 2023.

-

Grupo Éxito : dans le cadre des offres publiques

d’achats lancées aux Etats-Unis et en Colombie par Grupo Calleja

sur le capital de Grupo Éxito, le groupe Casino a réalisé le 26

janvier 2024 la cession de sa participation de 47,36% (dont 13,31%

de participation indirecte à travers GPA).

-

GPA : l'augmentation de capital de 704 MBRL a été

finalisée le 14 mars 2024, date à laquelle le groupe Casino a perdu

le contrôle. A l’issue de cette opération, le groupe détient 22,5%

du capital de GPA, comptabilisés selon la méthode de mise en

équivalence.

-

Hypermarchés et Supermarchés Casino (y compris

Codim) dans le cadre de la cession des HM/SM

-

Activités de Leader Price en France

ANNEXES – LEXIQUE

Croissance comparable

Le chiffre d’affaires comparable comprend les ventes e-commerce et

les ventes de marchandises hors essence des magasins ouverts depuis

au moins 12 mois. Il s'entend hors taxes et hors effets

calendaires.

Volume d’affaires (GMV)

Pour l’activité e-commerce, la « GMV » (« Gross Merchandise Volume

» ou volume d’affaires) correspond au chiffre d'affaires réalisé

directement sur les sites internet du groupe Cdiscount et par les

vendeurs indépendants sur les marketplaces. Pour les autres

activités de distribution, il correspond au chiffre d’affaires

réalisé par chaque marque, pour l’ensemble de son parc de magasins

intégrés et franchisés, hors taxes.

EBITDA ajusté

L’EBITDA ajusté est défini comme le résultat opérationnel courant

(ROC) augmenté de la dotation aux amortissements opérationnels

courants présentée en ROC.

EBITDA ajusté après loyers

L'EBITDA ajusté après loyers est défini comme l’EBITDA ajusté

diminué par les remboursements des passifs de loyer et les intérêts

financiers nets versés sur passifs de loyer présentés dans le

tableau de flux de trésorerie.

Cash-flow libre avant dividendes et

frais financiers

Le cash-flow libre avant dividendes et frais

financiers correspond aux flux de trésorerie générés par

l’activité tels que présentés dans l’état des flux de trésorerie

consolidés diminués des capex nets, des loyers versés au titre des

baux faisant l’objet d’un retraitement IFRS 16 et retraités des

effets du plan de cession stratégique (jusqu’en 2023), de la

conciliation et de la restructuration financière.

Covenant

Le covenant est défini comme le ratio entre la « dette

financière nette covenant » et l’ « EBITDA ajusté

covenant ». Le périmètre de test du covenant correspond au

Groupe retraité de Quatrim et, dans une moindre mesure des filiales

Mayland en Pologne et Wilkes au Brésil.

EBITDA ajusté covenant

L’ « EBITDA ajusté covenant » ou EBITDA pro forma

(selon la documentation financière) correspond à l’EBITDA

ajusté après loyers relatif au périmètre du covenant, auquel sont

ajoutées des éventuelles incidences d’effets de périmètre et de

retraitements pro forma correspondant à des futures

économies/synergies à réaliser dans les 18 mois.

Dette financière nette

covenant

La « dette financière nette covenant » correspond aux

dettes financières brutes attachées au périmètre covenant (en ce

compris les emprunts des sociétés dudit périmètre auprès des autres

sociétés du Groupe) excluant principalement la dette obligataire

Quatrim, (i) augmentées des passifs financiers qui ont, en

substance, une nature de dettes financières, (ii) ajustées du

tirage moyen sur les lignes revolving du Groupe au cours des douze

derniers mois (à compter de la date de la restructuration) et (iii)

diminuées de la trésorerie et équivalents de trésorerie des entités

du périmètre covenant et des mobilisations de créances non

déconsolidantes relatives aux programmes de financements

opérationnels réinstallés dans le cadre de la restructuration.

Elle diffère de la « dette financière

nette » comptable du Groupe qui reprend en date de clôture

comptable de la période l’ensemble des dettes financières brutes

incluant les dérivés passifs de couverture de juste valeur et les

dettes fournisseurs conventionnés, diminués (i) de la trésorerie et

équivalents de trésorerie, (ii) des actifs financiers de gestion de

trésorerie et placements financiers, (iii) des dérivés actifs de

couverture de juste valeur, et (iv) des actifs financiers

consécutifs à une cession significative d’actifs non courants.

Contacts analystes et

investisseurs

|

Charlotte IZABEL |

+33 (0)6 89 19 88 33 |

cizabel@groupe-casino.fr |

|

Relations Investisseurs |

+33 (0)1 53 65 24 17 |

IR_Casino@groupe-casino.fr |

Contacts presse

|

Direction de la Communication Groupe Casino |

|

|

|

Stéphanie ABADIE |

+33 (0)6 26 27 37 05 |

sabadie@groupe-casino.fr |

|

|

Direction Communication Investisseurs |

+33 (0)1 53 65 24 78 |

directiondelacommunication@groupe-casino.fr |

Disclaimer

Ce communiqué a été préparé uniquement à

titre informatif et ne doit pas être interprété comme une

sollicitation ou une offre d'achat ou de vente de valeurs

mobilières ou instruments financiers connexes. De même, il ne donne

pas et ne doit pas être traité comme un conseil d'investissement.

Il n'a aucun égard aux objectifs de placement, la situation

financière ou des besoins particuliers de tout récepteur. Aucune

représentation ou garantie, expresse ou implicite, n'est fournie

par rapport à l'exactitude, l'exhaustivité ou la fiabilité des

informations contenues dans ce document. Il ne devrait pas être

considéré par les bénéficiaires comme un substitut à l'exercice de

leur propre jugement. Toutes les opinions exprimées dans ce

document sont sujettes à changement sans préavis.

1 Une vingtaine de magasins et 4 plateformes

logistiques

2 Voir définitions en annexe page 9

3 Une modification de l'allocation du chiffre d'affaires a été

réalisée à partir du T1 2024, consistant à allouer la totalité du

chiffre d’affaires d'ExtenC (portant les activités du Groupe à

l’international et présenté jusque-là dans le segment "Autres") aux

segments " Casino" et "Franprix". Cette réallocation découle d’une

volonté de présenter le chiffre d’affaires par marque (et non plus

par format) conformément aux nouvelles modalités de pilotage

opérationnel du Groupe. L'année 2023 a été retraitée en conséquence

pour être comparable. Le changement d’allocation d’ExtenC porte sur

2,1% du chiffre d’affaires au T3 2024.

4 Données Circana : chiffre d’affaires PGC-FLS (France) en

baisse de respectivement -1,5%, -0,5% et -1,1% en juillet, août et

septembre 2024

5 Distribution Casino France : entité qui regroupait les

activités des HM/SM et de la proximité Casino

6 Données publiées par Cdiscount, à l’exception du chiffre

d’affaires comparable (-8,1% en vision contributive Casino)

7 GMV (Gross merchandise value) : volume d’affaires TTC

GMV global comparable : les données en base

comparable excluent Carya et Neosys (activités cédées) ainsi que

Géant et Cdiscount Pro (abandonnées)

GMV Produit : GMV des ventes directes et de la

marketplace hors services B2C, autres revenus et B2B

8 Voir définition en annexe page 9

9 Dont respectivement 21 M€ et 30 M€ pour Quatrim sur 9 mois 2024

et sur 9 mois 2023

10 En vision contributive Casino

11 Voir définitions en annexe page 9

12 Dont respectivement 15 M€ et 24 M€ pour Quatrim sur 9 mois 2024

et sur 9 mois 2023

13 Voir définitions en annexe page 9

14 Etant rappelé que le groupe Casino avait encaissé un acompte en

septembre 2023 au titre de ces cessions

15 Une vingtaine de magasins et 4 plateformes logistiques

16 Codim 2 exploite en Corse 4 hypermarchés, 9 supermarchés, 3 Cash

& Carry et 2 drives

17 Note 11.1 du Rapport Financier semestriel 2024

18 Les affiliés à l’international de Franprix comprennent les

magasins Leader Price franchisés à l’international. Les magasins

Leader Price franchisés en France sont présentés en activités

abandonnées

19 Les affiliés à l’international de la Proximité comprennent les

magasins HM/SM affiliés à l’international. Les magasins HM/SM en

France sont présentés en activités abandonnées

20 Les autres activités comprennent 3C Cameroun

- 20241031 - Communiqué - T3 2024

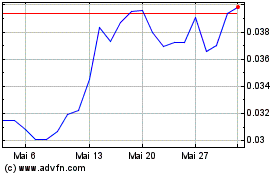

Casino Guichard Perrachon (TG:CAJ)

Historical Stock Chart

Von Okt 2024 bis Nov 2024

Casino Guichard Perrachon (TG:CAJ)

Historical Stock Chart

Von Nov 2023 bis Nov 2024