VARTA AG: VARTA AG gibt Ergänzung des Sanierungskonzepts und kommerzielle Einigung über Brückenfinanzierung bekannt

18 September 2024 - 3:58PM

EQS Non-Regulatory

|

VARTA AG / Schlagwort(e):

Unternehmensrestrukturierung

VARTA AG: VARTA AG gibt Ergänzung des Sanierungskonzepts und

kommerzielle Einigung über Brückenfinanzierung bekannt

18.09.2024 / 15:58 CET/CEST

Veröffentlichung einer Insiderinformation nach Artikel 17 der

Verordnung (EU) Nr. 596/2014, übermittelt durch EQS News - ein

Service der EQS Group AG.

Für den Inhalt der Mitteilung ist der Emittent / Herausgeber

verantwortlich.

VARTA AG, Ellwangen, ISIN:

DE000A0TGJ55

Veröffentlichung einer Insiderinformation gemäß

Artikel 17 der Verordnung (EU)

Nr. 596/2014

VARTA AG gibt Ergänzung des

Sanierungskonzepts und kommerzielle Einigung über

Brückenfinanzierung bekannt

Ellwangen,

18. September 2024 ‑ Die VARTA AG

teilt mit, dass sie sich heute mit nahezu allen

Konsortialkreditgebern sowie einer vom derzeitigen mittelbaren

Mehrheitsaktionär der VARTA AG kontrollierten Gesellschaft

(„MT InvestCo“) und der Dr. Ing. h.c. F. Porsche AG

(„Porsche“) auf eine Ergänzung zu der am 17. August 2024

veröffentlichten kommerziellen Einigung über ein Sanierungskonzept

geeinigt hat. Das ergänzte Sanierungskonzept entspricht strukturell

im Wesentlichen dem Sanierungskonzept vom 17. August 2024 und

enthält zusätzlich ein verbessertes Angebot an die

Schuldscheindarlehensgläubiger, an einer einvernehmlichen

Restrukturierung der VARTA AG im Rahmen des angezeigten

Restrukturierungsvorhabens unter Anwendung des

Unternehmensstabilisierungs- und -restrukturierungsgesetzes

(StaRUG) teilzunehmen. Insgesamt soll im Rahmen eines

Schuldenschnitts die bestehende Schuldenlast nunmehr von

485 Mio. Euro um ca. 255 Mio. Euro auf

insgesamt ca. 230 Mio. Euro reduziert werden. Wie bisher

ist die gleichzeitige Aufnahme eines neuen vorrangigen Kredits

(Super Senior) in Höhe von 60 Mio. Euro zur

Deckung des Liquiditätsbedarfs vorgesehen. Zudem sollen Forderungen

von Schuldscheindarlehensgläubigern i.H.v. 25 Mio. Euro

den werthaltigen garantiebesicherten Forderungen der

Konsortialkreditgeber im Rang gleich stehen. Außerdem wurde das

bereits vereinbarte Wertaufholungsinstrument für die von dem

Schuldenschnitt betroffenen Finanzierer nach dem Sanierungszeitraum

angepasst. Ein

Großteil der Schuldscheindarlehensgläubiger hat Interesse an diesem

Angebot bekundet.

Das Sanierungskonzept sieht weiterhin eine vereinfachte

Herabsetzung des Grundkapitals der VARTA AG auf 0 Euro

vor, die zum kompensationslosen Ausscheiden der derzeitigen

Aktionäre der VARTA AG und zum Erlöschen der Börsennotierung der

Aktien der VARTA AG führt, in Kombination mit einer anschließenden

Kapitalerhöhung durch die MT InvestCo und

Porsche.

Auf Grundlage des

ergänzten Sanierungskonzepts hat die VARTA AG heute eine

Einigung über den im Wesentlichen finalen Entwurf eines angepassten

Restrukturierungs-Term Sheets mit nahezu allen

Konsortialkreditgebern sowie der MT InvestCo und Porsche

erzielt.

Die VARTA AG wird

mit den vorgenannten Konsortialkreditgebern sowie weiteren

relevanten Beteiligten ein Lock-Up-Agreement abschließen, das u.a.

eine Verpflichtung der unterzeichnenden Konsortialkreditgeber

vorsehen wird, die Restrukturierung der VARTA AG im Rahmen des

angezeigten Restrukturierungsvorhabens unter Anwendung des StaRUG

zu unterstützen. MT InvestCo und Porsche werden mit der

VARTA AG eine Investorenvereinbarung ähnlichen Inhalts

abschließen. Auf der Grundlage des abgestimmten Entwurfs des

Restrukturierungs-Term Sheets wird die VARTA AG den

Restrukturierungsplan fertigstellen, nach Abschluss des

Lock-Up-Agreements und der Investorenvereinbarung beim

Restrukturierungsgericht einreichen und einen Erörterungs- und

Abstimmungstermin

beantragen.

Zudem wurde eine

grundsätzliche Einigung über die Bereitstellung einer kurzfristigen

Brückenfinanzierung in Höhe von bis zu 30 Mio. Euro durch

einen Teil der Konsortialkreditgeber erreicht, die die Finanzierung

der Gesellschaft bis zum Abschluss des StaRUG-Verfahrens absichern

soll.

Die Einigung über

das Restrukturierungs-Term Sheet sowie der Abschluss eines

Lock-Up-Agreements, der Investorenvereinbarung und der

Brückenfinanzierung stehen noch unter dem Vorbehalt der Zustimmung

der Gremien der Beteiligten und der Abstimmung der finalen

Dokumentation.

Aufgrund der

inhaltlichen Einigung mit den Konsortialkreditgebern und der

MT InvestCo und von Porsche als Investoren sowie des

bekundeten Interesses der Schuldscheindarlehensgläubiger an dem

verbesserten Restrukturierungsangebot geht der Vorstand der

VARTA AG davon aus, dass die erforderlichen Mehrheiten für die

Zustimmung im StaRUG-Verfahren zu dem vorzuschlagenden

Restrukturierungsplan gesichert

sind.

Kontakt:

Investoren:

Emanuel Sican

Head of Investor Relations

IR@varta-ag.com

Presse und Medien:

Dirk Schmitt

Pressesprecher (interim)

PR@varta-ag.com

Ende der Insiderinformation

18.09.2024 CET/CEST Die EQS

Distributionsservices umfassen gesetzliche Meldepflichten,

Corporate News/Finanznachrichten und Pressemitteilungen.

Medienarchiv unter https://eqs-news.com

|

1990843 18.09.2024 CET/CEST

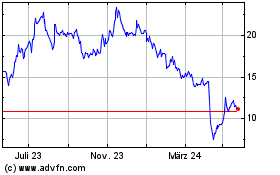

Varta (TG:VAR1)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

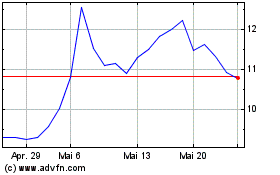

Varta (TG:VAR1)

Historical Stock Chart

Von Dez 2023 bis Dez 2024