Surperformance durable

- Résultat Net Récurrent en forte hausse de +8,4% par

action

- Stabilisation de la valeur du patrimoine (+0,2% à périmètre

constant), NTA à 142,1€ par action

- Forte réversion locative capturée sur les bureaux (+14%) et le

logement (+15%)

- Un bilan solide avec un LTV à 35% et des frais financiers en

baisse

- 2 nouveaux grands projets de développements emblématiques et

relutifs à Paris et Neuilly

- Guidance confirmée : RNR 2024 par action attendu entre 6,35€ et

6,40€ (+5,5% à +6,5% vs. 2023)

Regulatory News:

Gecina (Paris:GFC):

Forte croissance du Résultat Net

Récurrent par action

(+8,4%), pour la 3ème année consécutive

- Centralité : +6,3% de

croissance des loyers à périmètre constant

- Réversion locative capturée au fil de la rotation des

locataires sur le residentiel (+15%) et le bureau (+28% in Paris,

+14% en moyenne)

- Indexation toujours favorable (+5,4%) et un taux

d’occupation globalement stable

- Pipeline : contribution relutive

(+7 M€)

- Livraisons d’immeubles de bureaux intégralement préloués

en 2023 et 2024 (Boétie-Paris QCA et Porte Sud-Montrouge) et d’un

immeuble résidentiel à Ville d’Avray

- Un bilan de premier plan : frais

financiers en baisse de -8 M€

- Coût de la dette tirée stable à 1,1%, avec une

couverture à taux fixe optimum (c.100% jusqu’à fin 2026, 84% en

moyenne jusqu’à fin 2029)

- Baisse de la dette nette de l’ordre de -0,8 Md€ depuis début

2023

Stabilisation de la valeur du

patrimoine portée par les

localisations centrales

- Valorisation du patrimoine de bureaux en hausse de

+0,4% sur 6 mois

- Revalorisation de +2% dans Paris …

- … compensant la baisse en périphérie (-2% La Défense, -5% dans

les localisations secondaires)

- NTA stable à 142,1€ par action (-1% en 6

mois)

Construire la croissance

future

- Dans un contexte incertain, le Groupe

s’appuie sur un bilan de premier plan qui apporte de l’agilité et

assure le financement de nouveaux projets de développement

- LTV stable a 35,0% (droits inclus) vs. 34,4% fin

2023

- ICR en hausse à 6,7x (vs. 5,9x fin 2023)

- 4,1 Md€ de liquidités excédentaires couvrant l’ensemble

des échéances d’ici fin 2028

- Nouveaux projets emblématiques dans les

zones centrales avec un fort potentiel relutif

- 2 nouveaux projets de redéveloppement à Paris et Neuilly :

55 000 m² à livrer en 2027. Près de 280 M€

d’investissements requis pour plus de 30 M€ de loyers

potentiels supplémentaires

- La totalité du pipeline “engagé” et “à engager” représente

environ 850 M€ d’investissements entre 2024 et 2027 pour

c.100/120 M€ de loyers potentiels additionnels

- Déploiement d’une nouvelle approche “prêt

à l’usage” de bureaux et logements opérés

- Yourplace, une offre « plug and play » de bureaux qui se

déploie progressivement (5 000 m² à date), étage par étage sur près

de 40 immeubles (surperformance locative de plus de

+20%)

- Une offre de logements intégralement aménagés et riches en

services qui se déploie également progressivement (150 logements à

date, 600 attendus d’ici 2025)

- Réduction de la consommation d’énergie de

-3,4% au premier semestre, prolongeant une dynamique déjà forte en

2023, confortant le leadership de Gecina sur les sujets

RSE

Guidance 2024 confirmée

Résultat Récurrent Net attendu entre 6,35€ et 6,40€ par action

(soit une croissance entre +5,5% et +6,5% vs. 2023)

Beñat Ortega, Directeur général : “La performance

embarquée sur ce premier semestre est particulièrement forte, et

traduit la situation singulière de Gecina qui bénéficie à la fois

d’une qualité et d’une localisation très favorable de son

patrimoine qui génère de la croissance organique, d’un pipeline

relutif qui accentue cette croissance, mais également d’un bilan

particulièrement solide qui protège notre coût de la dette. En

conséquence la croissance du RNR s’établit à un niveau rarement

atteint de +8,4%. Mais au-delà de cette très solide performance

au premier semestre, la position stratégique de Gecina est

opportune avec une structure financière capable à la fois de faire

face aux incertitudes mais aussi de financer des projets de

création de valeur et de croissance. Alors que la valorisation

de notre patrimoine se stabilise sur ce premier semestre, que nous

gagnons en visibilité et que les marchés locatifs des zones

centrales sont favorables, notre bilan nous permet de lancer le

développement de 2 opérations majeures, à Paris (Gamma) et à

Neuilly (Carreau de Neuilly), qui nourriront la surperformance du

Groupe à terme. Par ailleurs nous accélérons le déploiement de

nouvelles offres « opérées » sur le bureau comme sur le logement

qui viendront également nourrir la capacité du Groupe à délivrer

une surperformance durable. »

En M€

juin-23

juin-24

Périmètre courant

Périmètre constant

Bureaux

266,6

279,3

+4,8%

+6,5%

Résidentiel

66,3

63,8

-3,8%

+5,4%

Loyers bruts

332,9

343,1

+3,1%

+6,3%

Résultat récurrent net part du Groupe

216,5

235,1

+8,6%

par action (en €)

2,9

3,2

+8,4%

déc-23

juin-24

LTV (droits inclus)

34,4%

35,0%

ANR EPRA de reconstitution (NRV) par

action

158,1

156,5

-1,0%

ANR EPRA de continuation (NTA) par

action

143,6

142,1

-1,0%

ANR EPRA de liquidation (NDV) par

action

150,1

149,5

-0,4%

A propos de Gecina

Spécialiste de la centralité et des usages, Gecina exploite des

lieux de vie innovants et durables. La société d’investissement

immobilier détient, gère et développe un portefeuille unique au

cœur de zones centrales de la région parisienne, avec plus de 1,2

million de m2 de bureaux, et plus de 9 000 logements, dont près des

trois quarts se situent dans Paris intra-muros ou à

Neuilly-sur-Seine. Ce patrimoine est valorisé à 17,1 milliards

d’euros à fin juin 2024.

Gecina a inscrit l’innovation et l’humain au cœur de sa

stratégie pour créer de la valeur et réaliser sa raison d’être :

« Faire partager des expériences humaines au cœur de nos lieux

de vie durables ». Pour nos 100 000 clients, cette ambition est

portée par la marque relationnelle et servicielle YouFirst. Elle

est aussi inscrite au cœur d’UtilesEnsemble, son programme

d’engagements solidaires pour l’environnement, pour la cité et pour

l’humain.

Gecina est une Société d’Investissement Immobilier Cotée (SIIC)

sur Euronext Paris et a intégré les indices SBF 120, CAC Next 20,

CAC Large 60, CAC 40 ESG. Gecina figure également parmi les

sociétés les plus performantes de son secteur dans les classements

extra-financiers de référence (GRESB, Sustainalytics, MSCI,

ISS-ESG, CDP). www.gecina.fr

Résultat récurrent net : une dynamique de croissance qui

se confirme depuis 3 années

En millions d'euros

30-juin-23

30-juin-24

Var (%)

Revenus locatifs bruts

332,9

343,1

+3,1%

Revenus locatifs nets

301,3

313,1

+3,9%

Marge opérationnelle des autres

activités

1,0

0,8

-25,7%

Services et autres produits (net)

1,9

0,5

-71,7%

Frais de structure

(39,7)

(39,4)

-0,8%

Excédent brut d'exploitation -

récurrent

264,6

275,1

+4,0%

Frais financiers nets

(47,5)

(39,4)

-17,1%

Résultat récurrent brut

217,0

235,7

+8,6%

Résultat récurrent net des sociétés mises

en équivalence

1,1

1,3

+17,3%

Intérêts minoritaires récurrents

(0,9)

(1,0)

+5,9%

Impôts récurrents

(0,8)

(1,0)

+29,9%

Résultat récurrent net part du Groupe

(1)

216,5

235,1

+8,6%

Résultat récurrent net part du Groupe

par action

2,93

3,18

+8,4%

(1) Excédent brut d’exploitation déduction faite des frais

financiers nets, des impôts récurrents, des intérêts minoritaires,

y compris le résultat des sociétés mises en équivalence et après

retraitement de certains éléments de nature exceptionnelle, hors

IFRIC 21

Le résultat récurrent net part du Groupe ressort en hausse de +

8,4 % à 3,2 € par action combinant une solide dynamique locative à

une bonne tenue des charges locatives, des frais de structure et

des frais financiers.

Performance locative à périmètre

constant : +19 M€ Une croissance portée par une

dynamique locative particulièrement favorable sur les marchés de

référence de Gecina, se traduisant par la capture d’une réversion

locative positive et des effets favorables de l’indexation.

Opérations liées au pipeline

(livraisons et mises en restructuration) : variation nette des

loyers +7 M€ Le résultat récurrent net part du Groupe bénéficie de

l’effet positif des actifs livrés à l’issue d’une

restructuration ou d’une rénovation longue. Au total +7

M€ de loyers supplémentaires sont générés par les livraisons

récentes d’immeubles de bureaux et de logements. Il s’agit

notamment des immeubles Boétie-Paris QCA et Ville d’Avray, des

immeubles recommercialisés à la suite d’une rénovation longue (3

Opéra et Horizons), et dans une moindre mesure par l’immeuble

Montrouge-Porte Sud livré au cours du deuxième trimestre de cette

année.

Cessions d’actifs :

variation nette des loyers -16 M€ L’important volume de cessions

réalisé en 2023 (1,3 Md€ de cessions avec un taux de privation de

l’ordre de 2,5%), s’est en grande partie matérialisé à la fin du

premier semestre, avec un effet négatif sur les loyers bruts du

semestre, mais permettant également une importante baisse des frais

financiers.

Marge locative en hausse de +80 pb

Groupe

Bureaux

Résidentiel

Marge locative au 30/06/2023

90,5%

93,2%

79,6%

Marge locative au 30/06/2024

91,3%

93,6%

81,0%

La marge locative ressort en hausse de +80 pb sur 12 mois. Cette

progression s’explique essentiellement par la progression du taux

d’occupation moyen et une meilleure refacturation de charges.

Marge d’EBITDA en hausse de +70 pb : frais de structure sous

contrôle Dans un contexte qui est resté inflationniste ces

12 derniers mois, le Groupe a été particulièrement attentif à

l’évolution de ses frais de structure. Une attention qui a porté

ses fruits sur l’ensemble des lignes de dépenses de la société avec

des frais de structure qui s’inscrivent en baisse. En conséquence

la marge d’EBITDA est en nette progression de +70 pb sur un an.

Marge nette en hausse de +3,5 pt : des frais financiers favorablement

orientés Les frais financiers sont en baisse de -8 M€,

reflétant la réduction du volume de dette nette consécutive aux

cessions réalisées à la fin du premier semestre 2023, mais

également la stratégie de couverture de la dette du Groupe que

Gecina a bâtie ces dernières années. Avec un coût moyen de la dette

tirée qui demeure à 1,1% (1,5% yc lignes de crédits non tirées) et

une dette nette qui s’est réduite en moyenne de -800 M€ entre début

2023 et le premier semestre 2024, Gecina bénéficie d’une

contribution relutive de ses frais financiers à la croissance de

son résultat récurrent net.

Loyers bruts en croissance, notamment à périmètre

constant

Revenus locatifs bruts

30-juin-23

30-juin-24

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

en %

en %

Bureaux

266,6

279,3

+4,8%

+6,5%

Résidentiel

66,3

63,8

-3,8%

+5,4%

Total loyers bruts

332,9

343,1

+3,1%

+6,3%

A périmètre constant, la croissance locative ressort

au-delà de celle -pourtant déjà élevée- publiée à fin 2023, avec

une croissance de + 6,3 % au global (vs. +6,1% fin 2023) et de +

6,5 % sur le bureau.

La performance à périmètre constant est principalement le reflet

de l’indexation et de la réversion locative capturée sur les zones

centrales :

- Les effets de l’indexation, à

hauteur de + 5,4 % - La réversion locative, qui contribue à

hauteur de + 1,2 % - Contribution de la variation du taux

d’occupation et des autres effets marginaux est globalement

stable sur le semestre (-0,3%)

A périmètre courant, les loyers sont en hausse de + 3,1

%, bénéficiant non seulement de la vigueur locative à périmètre

constant (+19 M€), mais aussi d’une contribution locative nette

significative du pipeline (+7 M€) compensant les effets du

volume de cessions essentiellement réalisées en fin de premier

semestre 2023 (- 16 M€).

Bureaux : une dynamique locative favorable dans les zones

centrales

Revenus locatifs bruts - Bureaux

30-juin-23

30-juin-24

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

Bureaux

266,6

279,3

+4,8%

+6,5%

Zones Centrales (Paris, Neuilly,

Boucle Sud)

194,2

203,6

+4,8%

+7,1%

Paris intra-muros

154,7

159,1

+2,9%

+6,0%

Core Croissant Ouest

39,5

44,5

+12,7%

+11,7%

La Défense

35,2

37,9

+7,7%

+7,7%

Autres localisations

37,2

37,8

+1,5%

+2,7%

Le marché locatif au premier semestre fait ressortir la

surperformance des secteurs les plus centraux de la région

parisienne. Le volume de transactions locatives sur le marché de la

région parisienne au premier semestre 2024 est légèrement inférieur

à celui enregistré un an auparavant (-5%), masquant cependant des

tendances très contrastées selon les zones.

Dans Paris par exemple, la demande placée augmente de près de

+12%, alors que l’offre est proche d’un plus bas historique (avec

un taux de vacance de 2,7% dans Paris-QCA), alors que dans le reste

de la région parisienne le volume de transactions locatives est en

baisse de -18%.

Dans ce contexte de rareté de l’offre dans les zones centrales,

le volume de transactions signées par Gecina depuis le début de

l’année (près de 30 000 m²) est le reflet des surfaces disponibles

à la commercialisation sur son patrimoine qui par conséquent

favorise la capture d’une réversion locative importante dans les

zones centrales.

La croissance des loyers de bureaux à périmètre constant

s’élève à +6,5% sur un an, bénéficiant de l’effet positif de

l’indexation qui s’accentue encore (+6%), répercutant avec un effet

retard le retour d’un contexte inflationniste, mais également des

effets d’une réversion positive capturée (+1,1%).

Depuis le début de l’année, près de 30 000 m² ont ainsi été

loués, reloués ou renégociés. La très grande majorité des

transactions réalisées au cours du premier semestre concernent des

relocations ou renouvellements de baux.

- Au global, la réversion capturée est en moyenne de + 14

%

- Une performance notamment tirée par les zones centrales avec

une réversion atteignant près de + 28 % dans Paris

intra-muros.

- Dans les zones les plus centrales

(86 % du patrimoine de bureaux de Gecina) à Paris intra-muros,

Neuilly-Levallois et Boulogne-Issy, la croissance des loyers à

périmètre constant s’élève ainsi à + 7,1 %. L’effet de la réversion

locative sur ces secteurs est particulièrement important,

contribuant à la croissance à périmètre constant à hauteur de

+2%.

- Sur le marché de La Défense (7 % du

patrimoine bureaux du Groupe) les revenus locatifs de Gecina sont

en hausse de + 7,7% à périmètre constant, essentiellement sous les

effets de l’indexation et de l’occupation alors que la réversion

locative est sans effet.

- Dans les zones secondaires

(Péri-Défense, 1ère et 2ème Couronne et Régions), la croissance

locative à périmètre constant (+2,7%) est portée par une indexation

élevée (+5,1%) mais significativement limitée par des effets en

matière d’occupation (-2,3%) et de baisse des loyers de marchés

(-1%).

La croissance locative à périmètre courant ressort à +

4,8 % sur le bureau. La vigueur de la dynamique à périmètre

constant ainsi que la contribution positive du pipeline venant plus

que compenser l’effet plein des cessions réalisées en 2023.

Gecina continue le déploiement progressif de son offre de

bureaux Yourplace

Depuis mi-2023, Gecina déploie progressivement son offre

Yourplace de bureaux opérés, clés en mains (meublés, équipés avec

une offre de service conséquente), dans les quartiers les plus

centraux de la capitale. Cette offre répond à la demande croissante

de petites et moyennes surfaces (inférieure à 1 000 m²) dans Paris

QCA, flexibles et prêtes à l’usage.

Près de 5 000 m² ont d’ores et déjà été commercialisés sur ce

format, permettant de capturer une marge opérationnelle pour

Gecina significativement supérieure aux modes d’exploitation

traditionnels. Ce modèle se développera étage par étage, sur près

de 40 immeubles du Groupe répondant aux critères garantissant la

pertinence de ce mode de commercialisation- dans les exercices qui

viennent, au fil de la rotation des locataires sur la partie du

patrimoine. Dès 2025, près de 15 000 m² pourraient être

commercialisés sur ce modèle.

Logements : une dynamique opérationnelle confirmée

Revenus locatifs bruts

30-juin-23

30-juin-24

Variation (%)

En millions d'euros

Périm. courant

Périm. constant

en %

en %

Résidentiel

66,3

63,8

-3,8%

+5,4%

YouFirst Residence

55,6

51,5

-7,4%

+4,0%

YouFirst Campus

10,7

12,4

+15,1%

+11,0%

Les revenus locatifs du pôle résidentiel sont en hausse à

périmètre constant de + 5,4 %. Une performance tirée par les effets

de l’indexation, de l’occupation et de la réversion

locative capturée au fil de la rotation des locataires.

YouFirst Residence : une

forte dynamique opérationnelle A périmètre constant les

revenus locatifs des immeubles de logements s’inscrivent en hausse

de + 4,0 %. Cette croissance bénéficie d’un effet favorable

significatif résultant de la réversion captée (+ 15 % en

moyenne) lors de la rotation de nos locataires, en accélération

régulière depuis 2 ans.

YouFirst Campus : très forte

dynamique locative Les revenus locatifs des résidences

étudiants sont en hausse à périmètre constant de + 11 % et de +

15 % à périmètre courant, principalement tirée par la capture d’une

réversion positive conséquente permise par la rotation rapide des

locataires sur ce type de produits, ainsi qu’une amélioration très

sensible des process de commercialisation notamment avec la

possibilité offerte à des jeunes actifs de devenir locataires,

améliorant en conséquence les taux d’occupation de nos résidences.

A titre d’illustration, le nombre de baux signés au premier

semestre 2024 est 40% au-delà de ce qui avait été signé sur la même

période en 2023.

Gecina déploie progressivement une offre YouFirst «

opérée » sur le logement

Fort de l’expérience de Gecina sur l’exploitation de résidences

étudiants, le Groupe développe depuis mi-2023 une offre répondant à

la demande croissante de logements « clés en mains » meublés, de

dimensions adaptées aux nouveaux usages et riches en services

partagés (coworking, fitness, espaces de réceptions, etc.).

La performance enregistrée sur le périmètre étudiants ces

dernières années encourage donc le Groupe à déployer cette nouvelle

offre « gérée » sur son patrimoine YouFirst Residence. A date, près

de 150 logements sont d’ores et déjà commercialisés ou en cours

de commercialisation sur ce modèle. D’ici 2025, ce nombre pourrait

être porté à près de 600 logements.

Taux d’occupation financier en amélioration

TOF moyen Bureaux

31-déc-22

30-juin-23

31-déc-23

30-juin-24

Bureaux

92,8%

93,8%

93,7%

93,8%

Paris intra-muros

94,5%

93,5%

93,0%

93,5%

Core croissant Ouest

89,9%

93,9%

94,3%

95,2%

La Défense

91,2%

97,9%

98,3%

99,5%

Autres localisations (Péri-Défense,

1ère/2ème couronnes, autres régions)

90,5%

91,5%

91,9%

88,5%

Résidentiel

94,5%

94,4%

94,7%

95,2%

-YouFirst Residence

96,7%

96,3%

96,4%

96,6%

-YouFirst Campus

86,0%

86,8%

87,7%

90,6%

Total Groupe

93,1%

93,9%

93,9%

94,1%

Le taux d’occupation financier moyen (TOF) du

Groupe s’établit à 94,1 % en hausse de + 20 pb sur 12

mois.

Sur le périmètre du bureau, le taux d’occupation moyen

est stable à 93,8%. Ce taux est impacté par la libération

d’immeubles au cours de l’année dans Paris intra-muros, déjà

recommercialisés mais comptabilisés dans la vacance financière

pendant la durée de rénovation légère. En intégrant ces immeubles

maintenant loués, comme occupés, le taux d’occupation normatif

atteint 95,2 %.

Le taux d’occupation financier est en hausse sur un an sur les

zones centrales (Paris, Neuilly, Boulogne), ainsi qu’à La Défense.

Ces zones représentent 93% du patrimoine de bureaux du Groupe. Il

n’est en repli que sur les zones secondaires et en région,

représentant donc moins de 7% du patrimoine tertiaire.

Sur le logement, le taux d’occupation financier moyen

progresse de +80 pb sur un an, principalement sous l’effet du

portefeuille étudiants bénéficiant des nouvelles plateformes de

commercialisation et de la montée en puissance de résidences

livrées récemment.

RSE : Réduction supplémentaire de la consommation

d’énergie après une année 2023 pourtant déjà particulièrement

vertueuse

Un plan de performance

énergétique déjà particulièrement efficace Courant

2022, Gecina a lancé un plan de performance énergétique, visant une

réduction rapide de la consommation d’énergie, en accompagnant ses

locataires vers une utilisation plus sobre de leurs bureaux.

L’efficacité de ce plan de sobriété est déjà très significative

en 2023. La consommation moyenne d’énergie sur le patrimoine

tertiaire où Gecina gère directement les équipements techniques

consommateurs d’énergie avait ainsi été réduite de près de – 10

%, contribuant à la réduction des émissions carbone.

A la suite d’une année 2023 pourtant déjà particulièrement forte

en matière de réduction de la consommation d’énergie, Gecina a su

prolonger encore cette dynamique avec une réduction de la

consommation moyenne par m² de -3,4% en 6 mois sur les

immeubles dont les équipements techniques sont directement gérés

par Gecina. Ce rythme est d’autant plus significatif qu’il

s’inscrit déjà au-delà du rythme de réduction annuel moyen observé

avant la mise en place du plan de sobriété, soit entre 2008 et 2021

(-2,2% en moyenne annuelle).

Une performance largement obtenue par la mise en place de « task

forces »1 favorisant le dialogue continu avec les locataires du

Groupe pour les accompagner dans la mise en place de mesures de

sobriété et notamment sur la réduction des périodes et des

températures de chauffe et de climatisation.

Depuis 2008, la tendance observée sur ce premier semestre

permettrait d’anticiper à fin 2024 une réduction de près de -38% de

la consommation moyenne d’énergie (par m² et par an) et de 74% des

émissions carbone, sur l’ensemble du patrimoine de Gecina.

Valorisation du patrimoine en hausse dans les zones

centrales

Répartition par segment

Valeur expertisées

Taux de capitalisation

nets

Variation périm.

constant

En millions d'euros

30-juin-24

30-juin-24

31-déc.-23

Juin 2024 vs. Déc 2023

Bureaux (yc commerces)

13 551

5,2%

5,1%

+0,4%

Zones centrales

11 672

4,5%

4,4%

+1,1%

-Paris Intra-muros

9 695

4,2%

4,1%

+1,8%

-Core Croissant Ouest

1 977

6,3%

6,0%

-2,3%

La Défense

947

8,3%

8,0%

-2,0%

Autres localisations

932

10,0%

9,6%

-5,0%

Résidentiel (bloc)

3 540

3,6%

3,4%

-0,3%

Hôtel & CBI

39

Total Groupe

17 130

4,9%

4,8%

+0,2%

Le patrimoine (bloc) ressort à 17,1 Md€ avec une

variation de valeur à périmètre constant de +0,2% sur 6

mois, et de près de – 7 % sur 12 mois. Cette variation inclut

des tendances hétérogènes selon les zones, témoignant d’une

polarisation des marchés, à la faveur des zones les plus centrales

dont les valeurs s’inscrivent maintenant en hausse (+1,1%) et des

valeurs stables sur le patrimoine résidentiel.

Cette stabilisation des valeurs traduit au global :

- Un « effet taux » qui reste encore négatif avec un ajustement

de rendements qui joue négativement sur l’ensemble des

secteurs (de l’ordre de - 1,6 % sur 6 mois).

- Il est complété par un « effet loyers » positif de

l’ordre de +1,8%.

Ces tendances reflètent les observations faites sur le marché de

l’investissement sur lequel les volumes -toujours très contraints-

se concentrent sur les zones les plus centrales.

Bureaux : des tendances

contrastées entre les zones – des zones centrales en légère hausse

A périmètre constant la valeur du patrimoine s’est légèrement

appréciée au premier semestre (+0,4%), mais reste en repli sur un

an de -8%.

- Dans les zones centrales :

hausse des valeurs de l’ordre de +1,1% à périmètre constant

sur 6 mois, et même de près de +2% dans Paris intra-muros. Cette

revalorisation reflète un effet taux qui reste marginalement

négatif sur ces zones mais compensé par un effet loyers

favorablement orienté sur ces marchés de rareté de l’offre. -

Sur La Défense : baisse modérée des valeurs (-2% sur

6 mois), traduisant la combinaison d’un effet taux encore négatif

(-2,7%) et d’un effet loyers marginalement positif (+0,8%) -

Dans les zones périphériques : baisse plus marquée des

valeurs (-5% sur 6 mois) combinant des effets taux et loyers

négatifs.

Logements : des valeurs

résilientes La valorisation du patrimoine résidentiel demeure assez

stable sur le semestre (-0,3% sur 6 mois, -2,7% sur 12 mois).

ANR : ANR de continuation stabilisé - NTA à 142€ par

action

- ANR EPRA de liquidation (NDV)

ressort à 149,5 € par action (-0.4%), et 156,9 € en

valeur lot pour le résidentiel. - ANR EPRA de continuation

(NTA) ressort à 142,1 € par action (-1%) et à

149,5 € en valeur lot pour le résidentiel. - ANR EPRA de

reconstitution (NRV) s’établit à 156,5 € par action

(-1%) et à 164,5 € en valeur lot pour le résidentiel.

La stabilisation de l’ANR est essentiellement le reflet de la

stabilisation des valeurs d’actifs à périmètre constant et peut

être décomposée comme suit :

- Dividende payé au premier semestre 2024 : -

2,65 € - Résultat récurrent : + 3,2 € - Variation de valeur

provenant de l’effet taux : - 3,8 € - Variation de valeur provenant

de l’effet « loyers » : + 2,9 € - Autres (incl. IFRS 16, IAS 17) :

- 1,1 €

Bilan et structure financière : une structure agile

permettant de saisir des opportunités dans un contexte

incertain

Ratios

Covenant

30/06/2024

Dette financière nette / valeur du

patrimoine réévaluée (bloc, hors droits)

< 60%

37,1%

Excédent Brut d’Exploitation / frais

financiers nets

> 2,0x

6,7x

Encours de la dette gagée / valeur du

patrimoine réévaluée (bloc, hors droits)

< 25%

0,0%

Valeur du patrimoine réévaluée (bloc, hors

droits) en milliards d’euros

> 6,0

17,1

Gecina bénéficie d’une structure financière particulièrement

avantageuse et souple dans le contexte actuel, qui favorise la

flexibilité stratégique, en permettant à la fois une marge de

manœuvre opportuniste mais aussi une visibilité longue sur le

maintien de sa structure bilancielle actuelle.

Dans un environnement qui montre à la fois des signaux

encourageants (baisse de l’inflation et des taux au cours du

premier semestre) mais également des facteurs d’incertitudes

économiques et politiques nationales et internationales, la

structure du bilan de Gecina affirme l’agilité du Groupe à

s’adapter à un contexte incertain. Le Groupe est donc à la fois en

mesure de bénéficier d’une structure durablement précautionneuse de

son bilan tout en étant capable d’orienter ses choix de manière

potentiellement plus offensive comme le lancement de nouvelles

opérations de développement à Paris et Neuilly-sur-Seine.

Accès favorable au financement et maintien ou amélioration de

l’ensemble des indicateurs à d’excellents niveaux Depuis début

2024, grâce à ses ratings financiers de qualité récemment confirmés

(S&P A-, Moody’s A3), Gecina a proactivement anticipé le

refinancement de ses lignes de crédit non tirées avec la signature

de 1,0 Md€ de nouvelles lignes de crédit bancaires avec une

maturité moyenne de près de sept ans.

Une gestion proactive qui permet de préserver les principaux

indicateurs à d’excellents niveaux

- La maturité de la dette s’élève à

7,1 années - Le LTV (droits inclus) à 35,0% (vs.

34,4% fin 2023), reste dans les meilleurs niveaux d’Europe

continentale - L’ICR ressort maintenant à 6,7x (vs.

5,9x fin 2023) - La dette est couverte à c.100% à taux fixe

jusqu’à fin 2026, et à 84% en moyenne jusqu’à fin 2029 -

4,1 Md€ de liquidité disponible (y compris lignes de crédit

non tirées) couvrant l’intégralité des échéances obligataires

jusque fin 2028

Le coût moyen de la dette tirée ressort à 1,1%, stable

par rapport à fin 2023, reflétant la pertinence de la stratégie de

couverture des taux mise en place par Gecina lors des exercices

précédents.

Allocation du capital : 280 M€ d’investissements

supplémentaires engagés (nouveau pipeline)

Pour mémoire, le Groupe avait cédé en 2023, 1,3 Md€ d’actifs

immobilier, à un taux de privation moyen de 2,5% :

- 10 immeubles de bureaux, pour plus d’1 Md€

avec un taux de privation de l’ordre de + 2,4 % et une prime sur

les dernières expertises de l’ordre de + 10 %

- 7 immeubles de bureaux dans Paris intra-muros (129 Malesherbes,

142 Haussmann, 43 Friedland, 209 Université, Pyramides, 189

Vaugirard ainsi que le 101 Champs Elysées) représentant 21 400

m²

- 3 immeubles de bureaux situés dans des zones secondaires,

représentant près de 15 000 m²

- 3 immeubles résidentiels et certaines

ventes à l’unité pour un total de 258 M€, en prime de + 3 % sur les

expertises et un taux de privation de 3,1 %

Utilisation des produits de cessions

: accélération opportuniste du

pipeline de développements

850 M€ (dont 159 M€ décaissés au premier semestres)

sont ou seront redéployés entre début 2024 et 2027

dans des opérations de restructuration créatrices de valeur, avec

un potentiel locatif supplémentaire de l’ordre de 100 M€ à 120

M€

600 M€ d’investissements récemment décaissés ou à décaisser au

titre du pipeline engagé

- 313 M€ au titre d’opérations déjà

engagées à fin 2023 et devant être livrées en 2024 ou 2025,

dont 159 M€ ont déjà été décaissés au cours du premier semestre

20242. - Près de 300 M€ supplémentaires d’ici 2027, sur 2

nouveaux projets de redéveloppement dans Paris et Neuilly

(Carreau de Neuilly et Gamma) représentant 55 000 m² de bureaux.

Ces projets sont fortement créateurs de valeur en capital comme en

performance locative.

250 M€ d’investissements supplémentaires sur des opérations

potentielles de redéveloppement devant être lancées dans les

semestres qui viennent Au titre de projets potentiels de

redéveloppements aujourd’hui contrôlés, Gecina pourrait investir

250 M€ supplémentaires dans les années qui viennent. Ces projets,

situés dans Paris intra-muros, devraient générer un rendement à

livraison de l’ordre de 6%.

Réduction du volume de dette Depuis début 2023, la dette nette

du Groupe a été réduite de plus de 0,8 Md€, permettant ainsi au LTV

de rester autour de 35%. Pour mémoire, le produit de ces cessions a

été utilisé pour se substituer à des financements à court

terme (billets de trésorerie) portant un coût de l’ordre de 3,5

% en moyenne, avec par conséquent un impact relutif sur le

résultat récurrent net par action. Ces cessions avaient également

eu un effet positif sur les agrégats de Gecina relatifs à la

dette (LTV, ICR, dette nette/EBITDA), mais aussi sur le

niveau de liquidités disponibles.

Pipeline de projets : 100/120 M€ de loyers potentiels

annualisés supplémentaires d’ici 2027

Principaux mouvements attendus ou réalisés en 2024

7 projets livrés ou à livrer en 2024

(74 000 m²), représentant c.40 M€ de loyers potentiels

annualisés

- Au premier semestre 2024, l’immeuble Porte Sud

(Montrouge), a été livré. Il développe 12 600 m² et est

intégralement loué au Groupe Edenred.

- 6 autres projets déployant près de 62 000 m², seront

livrés au cours du second semestre 2024.

- 2 immeubles de bureaux dans Paris-QCA avec Mondo (30

100 m²) intégralement loué au Groupe Publicis et le

35-Capucines (6 400 m²) intégralement loué à des acteurs de

l’industrie du luxe et un cabinet d’avocats.

- 4 immeubles résidentiels (2 à Paris et 2 en région

parisienne) représentant 25 000 m².

2 nouvelles opérations de développement

dorénavant engagées (plus de 55 000 m²), seront livrées à partir de

2027, représentant plus de 30 M€ de loyers

supplémentaires Dans un contexte locatif favorable dans

les quartiers centraux, Gecina lance 2 nouveaux projets,

représentant plus de 55 000 m² dans les zones centrales de Paris et

de Neuilly, avec le projet Carreau de Neuilly (36 000 m²) à

Neuilly, et le projet Gamma à Paris (19 000 m²). Ces deux

projets nécessiteront 280 M€ d’investissement d’ici leurs

livraisons attendues à partir de 2027, et pourraient apporter plus

de 30 M€ de loyers supplémentaires potentiels.

De nouvelles opérations d’envergure à

lancer dans les semestres qui viennent D’ici la fin de

l’année, Gecina anticipe le lancement d’une nouvelle opération

majeure dans Paris. Le projet représentant près de 40 000 m²

pourrait être livré également à partir de 2027. Plusieurs autres

projets pourraient également être lancés dans les semestres qui

viennent, également dans Paris. Le lancement de ces projets

nécessite en amont le départ des locataires en place. Fin 2024,

Gecina anticipe le départ de locataires représentant un volume

locatif annualisé de l’ordre de 20 M€.

Un pipeline engagé ou à engager à date de 2,6 Md€

(2024-2027)

- 691 M€ restant à décaisser entre le second semestre 2024 et fin

2027

- Près de 100/120 M€ de loyers potentiels

supplémentaires

- Un rendement à livraison proche de 6% sur les projets de

bureaux

- Des projets de bureaux exclusivement dans Paris et

Neuilly

- 220 000 m² de projets attendus en livraisons d’ici 2027

- 171 000 m² de projets engagés (70% bureaux, 30%

résidentiel)

- 51 000 m² à engager dans les semestres qui viennent (92%

bureaux)

A fin juin, 437 M€ restent à investir sur un total

d’investissement de 2 Md€ incluant le foncier (immeuble existant)

au titre des projets engagés, dont 140 M€ d’ici fin 2024, 163 M€ en

2025, 101 M€ en 2026 et 32 M€ en 2027.

Guidance 2024 confirmée : Croissance du RRN par action

attendue entre +5,5 % et +6,5 % (soit entre 6,35 € et 6,40 €)

Les résultats publiés sur le premier semestre 2024 traduisent la

bonne tenue des marchés locatifs dans les zones de prédilection de

Gecina. Cette dynamique opérationnelle est renforcée par une

indexation qui demeure élevée et la contribution positive du

pipeline à la croissance des revenus locatifs du Groupe.

La bonne dynamique sur la croissance des revenus locatifs,

l’amélioration de la marge opérationnelle et la visibilité en

matière de frais financiers conforte Gecina dans l’atteinte de ses

objectifs pour 2024.

Gecina confirme que la croissance du Résultat récurrent net

part du Groupe devrait être comprise entre + 5,5 % et + 6,5 % en

2024, soit entre 6,35 € et 6,40 € par action.

Crédit photo : Brenac & Gonzalez Ce document ne constitue

pas une offre de vente ou la sollicitation d’une offre d’achat de

titres Gecina et n’a pas fait l’objet de vérification indépendante.

Si vous souhaitez obtenir des informations plus complètes

concernant Gecina, nous vous invitons à vous reporter aux documents

publics déposés auprès de l’Autorité des marchés financiers,

également disponibles sur notre site Internet. Ce document peut

contenir certaines déclarations de nature prospective. Bien que la

Société estime que ces déclarations reposent sur des hypothèses

raisonnables à la date de publication du présent document, elles

sont, par nature, soumises à des risques et incertitudes pouvant

donner lieu à des modifications. Toutefois, Gecina n’a pas

l’obligation ni ne prend l’engagement de mettre à jour ou de

réviser lesdites déclarations.

Résultats premier semestre 2024

1- ANNEXES

1.1 Etats financiers / actif net réévalué (ANR) / pipeline

COMPTE DE RÉSULTAT SIMPLIFIÉ ET RÉSULTAT RÉCURRENT Le

Conseil d’administration de Gecina, réuni sous la présidence de

Jérôme Brunel le 23 juillet 2024, a arrêté les comptes au 30 juin

2024. Les procédures d’audit sur ces comptes ont été effectuées et

les rapports de certification ont été émis.

En millions d'euros

30-juin-23

30-juin-24

Var (%)

Revenus locatifs bruts

332,9

343,1

+3,1%

Revenus locatifs nets

301,3

313,1

+3,9%

Marge opérationnelle des autres

activités

1,0

0,8

-25,7%

Services et autres produits nets

1,9

0,5

-71,7%

Frais de structure

(39,7)

(39,4)

-0,8%

Excédent brut d'exploitation -

récurrent

264,6

275,1

+4,0%

Frais financiers nets

(47,5)

(39,4)

-17,1%

Résultat récurrent brut

217,0

235,7

+8,6%

Résultat récurrent net des sociétés mises

en équivalence

1,1

1,3

+17,3%

Intérêts minoritaires récurrents

(0,9)

(1,0)

+5,9%

Impôts récurrents

(0,8)

(1,0)

+29,9%

Résultat récurrent net part du Groupe

(1)

216,5

235,1

+8,6%

Résultat récurrent net part du Groupe

par action

2,93

3,18

+8,4%

Résultat de cession d'actifs

76,5

(0,1)

na

Variation de valeur des immeubles

(862,9)

(133,1)

-84,6%

Amortissements & dépréciations

(5,7)

(5,4)

-6,0%

Variation de valeur des instruments

financiers et des dettes

(12,0)

7,6

na

Autres

(7,5)

(2,5)

-66,6%

Résultat net consolidé (part du

Groupe) (2)

(595,1)

101,5

na

(1) Excédent brut d'exploitation hors

IFRIC 21 déduction faite des frais financiers nets, des impôts

récurrents, des intérêts minoritaires, y compris le résultat des

sociétés mises en équivalence et après retraitement de certains

éléments de nature exceptionnelle

(2) Hors effets de l'IFRIC 21

BILAN CONSOLIDÉ

ACTIF

31-déc-23

30-juin-24

PASSIF

31-déc-23

30-juin-24

En millions d'euros

En millions d'euros

Actifs non courants

17 174,9

17 169,2

Capitaux propres

10 599,5

10 293,4

Immeubles de placement

15 153,5

14 833,6

Capital

575,0

575,0

Immeubles en restructuration

1 398,4

1 722,3

Primes

3 307,6

3 307,6

Immeubles d'exploitation

81,8

81,8

Réserves consolidées

8 487,3

6 305,2

Autres immobilisations corporelles

9,3

9,6

Résultat net consolidé

(1 787,2)

89,5

Ecart d'acquisition

165,8

165,8

Immobilisations incorporelles

12,8

11,5

Capitaux propres attribuables aux

propriétaires de la société mère

10 582,7

10 277,3

Créances financières sur crédit-bail

32,8

29,5

Participations ne donnant pas le

contrôle

16,7

16,1

Immobilisations financières

51,2

38,2

Participation dans les sociétés mises

en

équivalence

86,7

79,9

Passifs non courants

6 051,0

5 585,3

Instruments financiers non courants

181,9

196,1

Dettes financières non courantes

5 784,7

5 310,7

Actifs d'impôts différés

0,9

0,9

Obligations locatives non courantes

49,6

49,6

Instruments financiers non courants

123,9

131,2

Actifs courants

473,9

790,5

Provisions non courantes

92,7

93,9

Immeubles en vente

184,7

231,0

Clients et comptes rattachés

35,4

55,8

Passifs courants

998,3

2 081,0

Autres créances

82,9

91,3

Dettes financières courantes

599,6

1 429,1

Charges constatées d'avance

23,6

30,5

Dépôts de garantie

86,4

87,3

Instruments financiers courants

3,6

4,3

Fournisseurs et comptes rattachés

185,6

170,0

Trésorerie et équivalents de

trésorerie

143,7

377,5

Dettes fiscales et sociales courantes

58,0

108,5

Autres dettes courantes

68,7

286,1

TOTAL ACTIF

17 648,7

17 959,8

TOTAL PASSIF

17 648,7

17 959,8

ACTIF NET RÉÉVALUÉ

Au 30 juin 2024

EPRA NRV Net Reinstatement

Value

EPRA NTA Net Tangible Asset

Value

EPRA NDV Net Dissolution Value

Capitaux propres IFRS - Part du groupe

10 277,3

10 277,3

10 277,3

Créance des actionnaires

195,8

195,8

195,8

Inclut / Exclut

Effet de l'exercice des stock-options

-

-

-

ANR dilué

10 473,1

10 473,1

10 473,1

Inclut

Réévaluation des immeubles de

placement

166,1

166,1

166,1

Réévaluation des immeubles en

restructuration

-

-

-

Réévaluation des autres actifs non

courants

-

-

-

Réévaluation des contrats de

crédit-bail

0,4

0,4

0,4

Réévaluation des stocks

-

-

-

ANR dilué à la juste valeur

10 639,6

10 639,6

10 639,6

Exclut

Impôts différés

-

-

x

Juste valeur des instruments

financiers

(69,2)

(69,2)

x

Goodwill résultant des impôts différés

-

-

-

Goodwill inscrit au bilan

x

(165,8)

(165,8)

Actifs incorporels

x

(11,5)

x

Inclut

Juste valeur des dettes (1)

x

x

605,3

Réévaluation des actifs incorporels

-

x

x

Droits de mutation

1 034,4

140,6

x

ANR

11 604,7

10 533,7

11 079,2

Nombre d'actions totalement dilué

74 132 098

74 132 098

74 132 098

ANR par action

156,5 €

142,1 €

149,5 €

ANR lots par action (2)

164,5 €

149,5 €

156,9 €

(1) La dette à taux fixe a fait l'objet

d'une mise à la juste valeur sur la base de la courbe des taux au

30 juin 2024.

(2) En considérant les valeurs par unités

du portefeuille résidentiel

SYNTHÈSE DU PIPELINE DE DÉVELOPPEMENTS

Projet

Localisation

Date de livraison

Surface totale (m²)

Invest. total (M€)

Déjà investis (M€)

Reste à investir (M€)

Rendement attendu (Yield on

cost)

% Pré-comm.

Paris - 35 Capucines

Paris QCA

T3-24

6 400

182

100%

Paris - Mondo

Paris QCA

T3-24

30 100

387

100%

Paris - Icône

Paris QCA

T1-25

13 500

210

12%

Paris - 27 Canal

Paris

T2-25

15 300

124

-

Paris - Tour Gamma

Paris

T1-27

19 200

214

-

Carreau de Neuilly

Croissant Ouest

T2-27

36 300

465

-

Total bureaux

120 800

1 582

1 207

375

5,6%

32%

Paris - Wood'up

Paris

T3-24

8 000

94

n.a

Paris - Dareau

Paris

T3-24

5 500

52

n.a

Rueil - Arsenal

Rueil

T3-24

6 000

47

n.a

Rueil - Doumer

Rueil

T3-24

5 500

45

n.a

Bordeaux - Belvédère

Bordeaux

T1-25

8 000

38

n.a

Garenne Colombes - Madera

La Garenne Colombes

T1-25

4 900

42

n.a

Bordeaux - Brienne

Bordeaux

T3-25

5 500

26

n.a

Paris - Glacière

Paris

T3-25

800

10

n.a

Paris - Porte Brancion

Paris

T1-25

2 100

16

n.a

Paris - Vouillé

Paris

T1-25

2 400

24

n.a

Paris - Lourmel

Paris

T2-25

1 600

17

n.a

Total résidentiel

50 300

411

350

61

3,8%

Total pipeline engagé

171 100

1 993

1 556

437

5,2%

Contrôlé & certain bureaux

46 900

540

317

223

6,0%

Contrôlé & certain

résidentiel

4 200

31

0

31

4,5%

Total Contrôlé & certain

51 100

571

317

254

5,9%

Total Engagé + contrôlé

222 200

2 564

1 873

691

5,4%

Total Contrôlé & probable

48 500

141

57

84

5,7%

TOTAL PIPELINE

270 700

2 705

1 930

775

5,4%

1.2 Reporting EPRA au 30 juin 2024

Gecina applique les recommandations de l’EPRA (1) relatives aux

indicateurs listés ci-après. L’EPRA est l’organisme représentant

les sociétés immobilières cotées en Europe, dont Gecina est membre

depuis sa création en 1999. Les recommandations de l’EPRA portent

notamment sur des indicateurs de performance visant à favoriser la

transparence et la comparabilité des états financiers des sociétés

immobilières cotées en Europe. Gecina publie l’ensemble des

indicateurs EPRA définis par les Best Practises Recommendations

disponibles sur le site Internet de l’EPRA. L’EPRA a, de plus,

défini des recommandations portant sur des indicateurs liés à la

responsabilité sociétale de l’entreprise (RSE), les Sustainable

Best Practices Recommendations.

(1) European Public Real Estate Association.

30/06/2024

30/06/2023

Voir Note

EPRA Earnings (en millions d’euros)

229,7

211,3

2.2.1.

EPRA Earnings per share

3,11 €

2,86 €

2.2.1.

EPRA Net Tangible Asset Value (en millions

d’euros)

10 533,7

10 638,1(1)

2.2.2.

EPRA Net Tangible Asset Value par action

(en euros)

142,1

143,6(1)

2.2.2.

EPRA Net Initial Yield

4,0 %

3,9 %(1)

2.2.3.

EPRA « Topped-up » Net Initial Yield

4,4 %

4,2 %(1)

2.2.3.

EPRA Vacancy Rate

6,1 %

7,0 %

2.2.4.

EPRA Cost Ratio (y compris coût de la

vacance)

20,9 %

22,3 %

2.2.5.

EPRA Cost Ratio (hors coût de la

vacance)

18,5 %

20,2 %

2.2.5.

EPRA Property related capex (en millions

d’euros)

211

160

2.2.6.

EPRA Loan-to-Value (droits inclus)

35,7 %

34,5 %

2.2.7.

EPRA Loan-to-Value (hors droits)

37,8 %

36,6 %

2.2.7.

(1) Au 31 décembre 2023.

1.2.1 Résultat récurrent net EPRA

Le tableau ci-dessous indique le passage entre le résultat

récurrent net communiqué par Gecina et le résultat récurrent net

défini par l’EPRA :

En milliers d’euros

30/06/2024

30/06/2023

Résultat récurrent net part du Groupe

(1)

235 080

216 532

Amortissements, dépréciations et

provisions nettes

(5 351)

(5 199)

Résultat récurrent net EPRA (A)

229 730

211 333

Nombre moyen d’actions pondéré avant

dilution (B)

73 914 585

73 832 958

Résultat récurrent net EPRA par action

(A/B)

3,11 €

2,86 €

(1) Excédent brut d’exploitation hors

IFRIC 21 déduction faite des frais financiers nets, des impôts

récurrents, des intérêts minoritaires, y compris le résultat des

sociétés mises en équivalence et après retraitement de certains

éléments de nature exceptionnelle.

1.2.2 Actif net réévalué

Le calcul de l’actif net réévalué est détaillé au paragraphe «

Actif net réévalué ».

En euros par action

30/06/2024

31/12/2023

ANR EPRA NRV

156,5 €

158,1 €

ANR EPRA NTA

142,1 €

143,6 €

ANR EPRA NDV

149,5 €

150,1 €

1.2.3 Rendement initial net et rendement initial net «

Topped‑up » EPRA

Le tableau ci-dessous indique le passage entre le taux de

rendement communiqué par Gecina et les taux de rendement définis

selon l’EPRA :

En %

30/06/2024

31/12/2023

Taux de capitalisation net Gecina

(1)

4,9 %

4,8 %

Effet des droits et frais estimés

-0,3 %

– 0,3 %

Effet des variations de périmètre

0,1 %

0,0 %

Effet des ajustements sur les loyers

-0,7 %

– 0,6 %

Rendement initial net EPRA (2)

4,0 %

3,9 %

Exclusion des aménagements de loyers

0,4 %

0,3 %

Rendement initial net « Topped-up »

EPRA (3)

4,4 %

4,2 %

(1) Périmètre constant juin 2024.

(2) Le taux de rendement initial net EPRA

est défini comme le loyer contractuel annualisé, net des charges,

après déduction des aménagements de loyers, divisé par la valeur du

patrimoine droits inclus.

(3) Le taux de rendement initial net «

Topped-up » EPRA est défini comme le loyer contractuel annualisé,

net des charges, excluant les aménagements de loyers, divisé par la

valeur du patrimoine droits inclus.

Rendement initial net et Rendement initial

net « Topped-up » EPRA

(en millions d’euros)

Bureaux

Résidentiel

Total S1 2024

Immeubles de placement

13 551

3 540

17 091 (3)

Retraitement des actifs en développement

et des réserves foncières

-2 108

-324

-2 432

Valeur du patrimoine en exploitation

hors droits

11 443

3 216

14 659

Droits de mutation

734

213

947

Valeur du patrimoine en exploitation

droits inclus

B

12 177

3 429

15 606

Loyers bruts annualisés

533

128

661

Charges immobilières non récupérables

16

23

39

Loyers nets annualisés

A

517

105

622

Loyers à l’expiration des périodes de

franchise ou autre réduction de loyer

57

0

57

Loyers nets annualisés « Topped-up

»

C

575

105

680

Rendement initial net EPRA (1)

A/B

4,2 %

3,1 %

4,0 %

Rendement initial net « Topped-up »

EPRA (2)

C/B

4,7 %

3,1 %

4,4 %

(1) Le taux de rendement initial net EPRA

est défini comme le loyer contractuel annualisé, net des charges,

après déduction des aménagements de loyers, divisé par la valeur du

patrimoine droits inclus.

(2) Le taux de rendement initial net «

Topped-up » EPRA est défini comme le loyer contractuel annualisé,

net des charges, excluant les aménagements de loyers, divisé par la

valeur du patrimoine droits inclus.

(3) Hors crédit-bail immobilier et

hôtel.

1.2.4 Taux de vacance EPRA

En %

30/06/2024

30/06/2023

Bureaux

6,0 %

6,9 %

Résidentiel

6,5 %

7,2 %

5,8 %

5,8 %

9,4 %

13,2 %

Taux de vacance EPRA

6,1 %

7,0 %

Le taux de vacance EPRA correspond au taux de vacance spot fin

de période, excepté pour YouFirst Campus où un taux d'occupation

financier moyen est utilisé pour neutraliser la saisonnalité de

l'activité. Le taux de vacance spot fin de période pour YouFirst

Campus est de 23,8 % au 30 juin 2024 et de 32,0 % au 30 juin

2023.

Le taux de vacance EPRA est calculé comme étant le rapport entre

la valeur locative de marché des surfaces vacantes et les loyers

potentiels sur le patrimoine en exploitation.

Le taux de vacance EPRA n’inclut pas les baux signés ayant une

date d’effet future.

Le taux d’occupation financier communiqué par ailleurs

correspond au taux d’occupation financier moyen du patrimoine en

exploitation.

Valeurs locatives de marché des

surfaces vacantes (en millions d’euros)

Loyers potentiels (en millions

d’euros)

Taux de vacance EPRA à fin juin

2024 (en %)

Bureaux

36

593

6,0 %

Résidentiel

9

135

6,5 %

6

107

5,8 %

3

28

9,4 %

Taux de vacance EPRA

44

728

6,1 %

1.2.5 Ratios de coûts EPRA

En milliers d’euros/en %

30/06/2024

30/06/2023

Charges sur immeubles (1) (2)

(129 521)

(135 153)

Frais de structure (1) (2)

(42 521)

(44 888)

Charges refacturées

99 561

103 527

Charges locatives refacturées en loyer

brut

0

0

Autres produits/produits couvrant des

frais généraux

549

1 940

Quote-part des coûts des sociétés en

équivalence

(85)

(147)

Charges du foncier

0

0

Coûts EPRA (y compris coût de la

vacance) (A)

(72 016)

(74 720)

Coût de la vacance

8 255

7 086

Coûts EPRA (hors coût de la vacance)

(B)

(63 762)

(67 634)

Revenus locatifs bruts moins charges du

foncier

343 106

332 932

Charges locatives refacturées en loyer

brut

0

0

Quote-part des revenus locatifs des

sociétés en équivalence

1 675

1 469

Revenus locatifs bruts (C)

344 781

334 401

Ratio de coûts EPRA (y compris coût de

la vacance) (A/C)

20,9 %

22,3 %

Ratio de coûts EPRA (hors coût de la

vacance) (B/C)

18,5 %

20,2 %

(1) Les frais de commercialisation, les

indemnités d’éviction et les temps passés par les équipes

opérationnelles directement attribuables aux commercialisations,

développements ou cessions sont capitalisés ou reclassés en

résultat de cession pour 5,7 millions d’euros en 2024 et 7,2

millions d’euros en 2023.

(2) Hors IFRIC 21

1.2.6 Investissements immobiliers réalisés

30/06/2024

30/06/2023

En millions d’euros

Groupe

Joint Ventures

Total

Groupe

Joint Ventures

Total

Acquisitions

0

n.a.

0

0

n.a.

0

Pipeline

159

n.a.

159

115

n.a.

115

dont intérêts capitalisés

8

n.a.

8

4

n.a.

4

Capex de maintenance (1)

52

n.a.

52

45

n.a.

45

Avec création de surfaces

0

n.a.

0

0

n.a.

0

Sans création de surfaces

47

n.a.

47

41

n.a.

41

Avantages commerciaux

5

n.a.

5

3

n.a.

3

Autres dépenses

0

n.a.

0

0

n.a.

0

Intérêts capitalisés

0

n.a.

0

0

n.a.

0

Total capex

211

n.a.

211

160

n.a.

160

Différence entre capex comptabilisés et

décaissés

– 13

n.a.

– 13

7

n.a.

7

Total capex décaissés

197

n.a.

197

166

n.a.

166

(1) Capex correspondant à : (i) des

travaux de rénovations des appartements ou des surfaces privatives

permettant de capter les loyers de réversion, (ii) des travaux sur

parties communes, (iii) des travaux preneurs.

1.2.7 EPRA Loan-to-Value

En millions d’euros

Groupe

Quote-part dans les sociétés

contrôlées conjointement

Quote-part dans les sociétés sous

influence notable

Intérêts minoritaires

Total

Inclure

Emprunts bancaires

165

13

-

178

Billets de trésorerie (NEU CP) (

911

-

-

911

Instruments hybrides

-

-

-

-

Emprunts obligataires

5 645

-

-

5 645

Produits dérivés sur devises

-

-

-

-

Dette nette d'exploitation

135

1

(2)

134

Immeubles occupés par le propriétaire

(dette)

-

-

-

-

Comptes courants d’associés

minoritaires

15

-

(15)

0

Exclure

-

-

Trésorerie et équivalents de

trésorerie

(378)

(3)

2

(378)

Dette nette (A)

6 494

12

(15)

6 490

Inclure

Immeubles occupés par le propriétaire

235

-

-

235

Immeubles de placement à la juste

valeur

14 862

89

(30)

14 921

Immeubles en vente

231

-

-

231

Immeubles en restructuration

1 722

-

-

1 722

Immobilisations incorporelles

12

-

-

12

Actifs financiers

34

0

(0)

35

Patrimoine hors droits (B)

17 096

90

(31)

17 155

Droits de mutation

1 034

7

(2)

1 039

Patrimoine droits inclus (C)

18 131

96

(33)

18 194

EPRA LTV hors droits (A/B)

38,0 %

37,8 %

EPRA LTV droits inclus (A/C)

35,8 %

35,7 %

1.3 Informations complémentaires sur les revenus locatifs

1.3.1 État locatif

Les locataires de Gecina sont issus de secteurs d’activité très

diversifiés répondant à des facteurs macroéconomiques divers.

Répartition sectorielle des locataires (bureaux – sur la base

des loyers faciaux annualisés)

Groupe

Industrie

37 %

Conseil/Services

20 %

Technologie

11 %

Institution publique

8 %

Retail

7 %

Média–Télévision

6 %

Activité Financière

5 %

Hospitalité

5 %

Total

100 %

Poids des 20 principaux locataires (en % des loyers faciaux

totaux annualisés)

Répartition pour le bureau seulement (non significatif pour le

portefeuille Résidentiel) :

Locataire

Groupe

Engie

7 %

Boston Consulting Group

3 %

Lagardère

3 %

WeWork

3 %

Solocal Group

2 %

Yves Saint Laurent

2 %

EDF

2 %

Eight Advisory

1 %

Ipsen

1 %

Renault

1 %

LVMH

1 %

Lacoste

1 %

Arkema

1 %

Edenred

1 %

Salesforce

1 %

Jacquemus

1 %

Orange

1 %

CGI France

1 %

MSD

1 %

Sanofi

1 %

Top 10

25 %

Top 20

35 %

1.3.2 Loyers annualisés

Les loyers annualisés sont en hausse de + 9 millions d’euros par

rapport au 31 décembre 2023, reflétant principalement la dynamique

locative à périmètre constant (+ 8 millions d’euros) et la

livraison d’immeubles au cours du premier semestre (+ 5 millions

d’euros), compensées par l’effet marginal des cessions (– 1 million

d’euros) et la libération d’actifs en vue de leur mise en

restructuration (– 3 millions d’euros).

Notons que dans ces loyers annualisés, 22 millions d’euros

proviennent d’actifs destinés à être libérés en vue de leur mise en

restructuration.

En outre, les loyers annualisés ci-dessous n’incluent pas encore

les revenus locatifs qui proviendront des projets engagés ou

contrôlés, pouvant représenter près de 137 millions d’euros de

loyers faciaux potentiels, dont près de 35 millions d’euros au

titre d’actifs non encore engagés.

En millions d’euros

30/06/2024

31/12/2023

Bureaux

546

534

Résidentiel

129

132

104

106

26

26

Total

675

666

1.3.3 Facteurs de variation des loyers à périmètre constant

du premier semestre 2024 vs le premier semestre 2023

Groupe

Variation périmètre constant

Indexation

Réversion

Vacance et autres

+ 6,3 %

+ 5,4 %

+ 1,2 %

- 0,3 %

Bureau

Variation périmètre constant

Indexation

Réversion

Vacance et autres

+ 6,5 %

+ 6,0 %

+ 1,1 %

- 0,5 %

Résidentiel

Variation périmètre constant

Indexation

Réversion

Vacance et autres

+ 5,4 %

+ 2,7 %

+ 1,9 %

+ 0,7 %

1.3.4 Volume des loyers par échéances triennales et fin des

contrats des baux

Échéance des baux tertiaires

(en millions d’euros)

2024

2025

2026

2027

2028

2029

2030

> 2030

Total

Break-up option

38

95

76

137

43

43

31

130

594

Fin de bail

38

47

41

98

40

49

70

211

594

1.4 Ressources financières

Le premier semestre 2024 a été marqué par une première baisse

des taux directeurs de 25 pb après dix hausses successives depuis

juillet 2022, faisant passer le taux de dépôt à 3,75 %, le taux de

refinancement à 4,25 % et le taux marginal à 4,50 %. Cette baisse

étant largement anticipée par le marché, une baisse légère des taux

longs a été amorcée dès fin 2023 avec des taux en moyenne stables

sur le premier semestre 2024.

Dans ce contexte toujours incertain et volatil, Gecina a pu

s’appuyer sur ses forces – la solidité et la flexibilité de son

bilan, son faible endettement, un important volume de liquidités,

un accès profond aux différentes sources de financement et un

rating élevé – pour poursuivre sur ce premier semestre,

l’anticipation du refinancement de ses lignes de crédit non tirées

avec la signature à date de 1,0 milliard d’euros de RCF (lignes de

crédit bancaires) avec une maturité moyenne de près de sept ans,

toutes sous format responsable.

Ainsi, au 30 juin 2024, Gecina dispose d’une liquidité immédiate

de 5,0 milliards d’euros, soit 4,1 milliards d’euros nette des NEU

CP (billets de trésorerie), significativement au-dessus de la cible

long terme de minimum 2,0 milliards d’euros. Cet excès de liquidité

permet notamment de couvrir l’ensemble des échéances obligataires

jusqu’en 2028 (et en particulier les échéances obligataires de

2025, 2027 et 2028).

Cette gestion proactive et dynamique de la structure financière

du Groupe renforce encore sa solidité, sa résilience et sa

visibilité pour les prochaines années. Elle a également pour

conséquence un maintien des principaux indicateurs de crédit du

Groupe à un excellent niveau. La maturité de la dette s’élève à 7,1

ans, la couverture de la dette au risque de taux à près de 100 %

jusqu’à fin 2026 et à 84 % en moyenne jusqu’à fin 2029, et la

maturité moyenne de cette couverture à 5,8 années. Le ratio

d’endettement (LTV droits inclus) s’établit à 35,0 %, et l’ICR à

6,7x. Gecina dispose donc d’une marge importante vis-à-vis de

l’ensemble de ses covenants bancaires. Le coût moyen de la dette

tirée est stable par rapport à 2023 à 1,1 %.

1.4.1 Structure de l’endettement au 30 juin 2024

La dette financière nette s’élève à 6 359 millions d’euros à fin

juin 2024.

Les principales caractéristiques de la dette sont :

30/06/2024

31/12/2023

Dette financière brute (en millions

d’euros) (1)

6 736

6 380

Dette financière nette (en millions

d’euros) (2)

6 359

6 236

Dette nominale brute (en millions

d’euros)

6 835

6 445

Lignes de crédits non utilisées (en

millions d’euros)

4 615

4 535

Maturité moyenne de la dette (en années,

retraitée des lignes de crédit disponibles)

7,1

7,4

LTV (droits inclus)

35,0 %

34,4 %

LTV (hors droits)

37,1 %

36,5 %

ICR

6,7 x

5,9 x

Dette gagée/patrimoine

–

–

(1) Dette financière brute (hors éléments

de juste valeur liés à la dette d’Eurosic) = Dette nominale brute +

impact de la comptabilisation des obligations au coût amorti +

intérêts courus non échus + divers.

(2) Hors éléments de juste valeur liés à

la dette d’Eurosic, 6 362 millions d’euros y compris ces

éléments.

Dette par nature

Répartition de la dette nominale brute (6,8 milliards

d’euros)

Graphique omis

Répartition des financements autorisés (10,5 milliards

d’euros, dont 4,6 milliards d’euros de lignes de crédit non

utilisées au 30 juin 2024)

Graphique omis

Les sources de financement de Gecina sont diversifiées. Les

ressources obligataires long terme représentent 84 % de la dette

nominale et 55 % des financements autorisés du Groupe.

Au 30 juin 2024, la dette nominale brute de Gecina s’élève à 6

835 millions d’euros et est constituée de :

- 5 750 millions d’euros de Green Bonds (obligations vertes long

terme) sous le programme EMTN (Euro Medium Term Notes) ;

- 165 millions d’euros de Green Term Loans (prêts bancaires

corporate) ;

- 920 millions d’euros de NEU CP (billets de trésorerie) couverts

par des lignes de crédit confirmées à moyen et long terme.

1.4.2 Liquidité

Les principaux objectifs de la liquidité sont de fournir la

flexibilité suffisante afin d’adapter le volume de dette au rythme

des opérations d’acquisition et de cession, de couvrir le

refinancement des échéances court terme, de permettre les

opérations de refinancement dans des conditions optimales, de

satisfaire aux critères des agences de notation ainsi que de

financer les projets d’investissement du Groupe.

Les opérations de financement ou de refinancement réalisées

depuis le début de l’année 2024 se sont élevées à 1,0 milliard

d’euros, et ont porté principalement sur :

- la mise en place de huit Green RCF (lignes de crédit

responsables) pour un montant cumulé de 993 millions d’euros (dont

328 millions d’euros en juillet 2024) avec une maturité moyenne de

près de sept ans, en renouvellement par anticipation de lignes

arrivant à échéance en 2026. Ces nouveaux financements présentent

tous une marge dépendante de l’atteinte d’objectifs RSE, et ont

permis au Groupe de renouveler par anticipation une grande partie

des échéances de 2026 avec des maturités plus longues,

principalement en 2031 ;

- la signature de 20 millions d’euros de prêts bancaires

responsables, avec une durée moyenne de six ans.

Gecina a mis à jour son programme EMTN auprès de l’AMF en juin

2024 et son programme NEU CP (billets de trésorerie) auprès de la

Banque de France en mai 2024, avec des plafonds respectivement de 8

et de 2 milliards d’euros.

Au premier semestre 2024, Gecina a continué de recourir à des

ressources court terme sous forme de NEU CP. Au 30 juin 2024, le

Groupe porte un volume de ressources court terme de 920 millions

d’euros.

1.4.3 Échéancier de la dette

Au 30 juin 2024, la maturité moyenne de la dette de Gecina,

après affectation des lignes de crédit non utilisées et de la

trésorerie, est de 7,1 années.

Le graphique ci-après présente l’échéancier de la dette après

affectation des lignes de crédit non utilisées au 30 juin 2024 pro

forma des lignes de crédits signées en juillet 2024 :

Échéancier de la dette après prise en compte des lignes de

crédit non tirées (en milliards d’euros)

Graphique omis

L’ensemble des échéances de crédit jusqu’en 2028, et notamment

les échéances obligataires de 2025, 2027 et 2028, sont couvertes

par des lignes de crédit non utilisées au 30 juin 2024 (pro forma

des signatures de juillet 2024) et de la trésorerie.

1.4.4 Coût moyen de la dette

Le coût moyen de la dette tirée s’élève à 1,1 % à fin juin 2024

(et 1,5 % pour la dette globale), le coût de la dette tirée est

stable par rapport à 2023. Cette stabilité du coût moyen de la

dette, malgré la très forte hausse des taux d’intérêt sur les

marchés financiers, s’explique par la structure financière du

Groupe et notamment sa politique de couverture.

Coût moyen de la dette tirée

Graphique omis

Les intérêts capitalisés sur les projets en développement

s’élèvent à 8,6 millions d’euros à fin juin 2024 (contre 4,0

millions d’euros en juin 2023).

1.4.5 Notation financière

Le groupe Gecina est suivi à la fois par les agences Standard

& Poor’s et Moody’s qui respectivement en 2023 et 2024 ont

maintenu :

- la notation A‒ perspective stable pour Standard & Poor’s

;

- la notation A3 perspective stable pour Moody’s.

1.4.6 Gestion de la couverture du risque de taux

d’intérêt

La politique de gestion du risque de taux d’intérêt de Gecina a

pour objectif de couvrir son exposition au risque de taux. Pour

cela, Gecina a recours à de la dette à taux fixe et à des produits

dérivés (principalement des caps et des swaps) afin de limiter

l’impact des variations de taux sur les résultats du Groupe et

maîtriser le coût de la dette.

Au premier semestre 2024, Gecina a poursuivi l’adaptation et

l’optimisation de sa politique de couverture visant à :

- conserver un taux de couverture optimal ;

- conserver une maturité moyenne des couvertures élevée (dette à

taux fixe et instruments dérivés) ;

- sécuriser sur le long terme des taux d’intérêt favorables.

Au 30 juin 2024, la durée moyenne du portefeuille de couvertures

fermes s’élève à 5,8 années.

Sur la base du niveau de dette actuel, le taux de couverture

s’élève en moyenne à près de 100 % jusqu’à fin 2026 et à 84 %

jusqu’à fin 2029.

Le graphique ci-dessous présente le profil du portefeuille de

couvertures :

Graphique omis

La politique de couverture du risque de taux d’intérêt de Gecina

est mise en place au niveau global et à long terme ; elle n’est pas

spécifiquement affectée à certains financements.

Mesure du risque de taux

La dette nominale nette de Gecina anticipée en 2024 est couverte

en totalité en cas de hausse des taux d’intérêt (en fonction des

niveaux de taux Euribor constatés, du fait des caps).

Sur la base du portefeuille de couvertures existant, des

conditions contractuelles au 30 juin 2024 et de la dette anticipée

au second semestre 2024, une hausse des taux d’intérêt de 50 points

de base, ou une baisse des taux d’intérêt de 50 points de base, par

rapport à la courbe de taux forward du 30 juin 2024 n’entraînerait

aucun impact matériel sur les charges financières en 2024.

1.4.7 Structure financière et covenants bancaires

La situation financière de Gecina au 30 juin 2024 satisfait les

différentes limites susceptibles d’affecter les conditions de

rémunération ou les clauses d’exigibilité anticipée prévues dans

les différents contrats de crédit.

Le tableau ci-dessous traduit l’état des principaux ratios

financiers prévus dans les contrats de crédit :

Norme de référence

Situation au 30/06/2024

LTV – Dette financière nette/valeur du

patrimoine réévaluée (bloc, hors droits)

Maximum 60 %

37,1 %

ICR – Excédent brut d’exploitation/frais

financiers nets

Minimum 2,0 x

6,7 x

Encours de la dette gagée/valeur du

patrimoine réévaluée (bloc, hors droits)

Maximum 25 %

–

Valeur du patrimoine réévaluée (bloc, hors

droits), (en milliards d’euros)

Minimum 6 Md€

17,1 Md€

Les méthodes de calcul des indicateurs financiers présentés

ci-dessus sont celles des covenants inclus dans l’ensemble des

conventions de crédit du Groupe.

Le LTV hors droits se situe à 37,1 % au 30 juin 2024 (36,5 % à

fin 2023). L’ICR s’établit à 6,7 x (5,9 x en 2023).

1.4.8 Garanties données

À fin juin 2024, le Groupe n’a aucune dette garantie par des

sûretés réelles (hypothèques, privilèges de prêteur de deniers,

promesses d’affectation hypothécaire).

Ainsi, au 30 juin 2024, il n’existe pas de financements garantis

par des actifs sous forme d’hypothèque, pour une limite maximale

d’encours de 25 % de la valeur totale bloc du patrimoine détenu

autorisée dans les différentes conventions de crédit.

1 Equipe dédiée sur site pour reconfigurer les équipements

consommateurs d’énergie afin d’optimiser leur consommation en

fonction de l’occupation et des spécificités de chaque immeuble 2

Près de 270 M€ avait été également décaissés au titre du pipeline

en 2023

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240723513968/fr/

GECINA

Communication financière

Samuel Henry-Diesbach Tél. : + 33 (0)1 40 40 52 22

samuelhenry-diesbach@gecina.fr

Attalia Nzouzi Tél. : + 33 (0)1 40 40 18 44

attalianzouzi@gecina.fr

Relations presse

Glenn Domingues Tél : + 33 (0)1 40 40 63 86

glenndomingues@gecina.fr

Armelle Miclo Tél. : + 33 (0)1 40 40 51 98

armellemiclo@gecina.fr

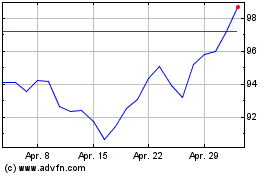

Gecina Nom (EU:GFC)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

Gecina Nom (EU:GFC)

Historical Stock Chart

Von Dez 2023 bis Dez 2024