Premier semestre 2023-2024

Premier semestre 2023-2024

Résultats satisfaisants dans une

conjoncture de marché difficile, perspectives plus favorables pour

le second semestre

Le conseil d’administration du 29 mai 2024,

présidé par Monsieur Daniel Derichebourg, a arrêté les comptes

semestriels au 31 mars 2024.

Des résultats satisfaisants en amélioration

relative par rapport aux acteurs du marché, et de bonnes

perspectives :

- L’amélioration

des performances du Groupe Derichebourg par rapport à ses

concurrents dans une conjoncture de marché difficile ce

semestre.

- Un modèle de

développement robuste qui repose sur des atouts solides dont les

résultats démontrent la pertinence.

- Un groupe qui

développe ses activités de services : avec une performance

remarquable d’Elior group dont le groupe Derichebourg détient

48,3%, avec un retour à la rentabilité et à la croissance de ce

dernier, moins d’un an après l’apport de la division Multiservices

à Elior Group. La valorisation de la participation du groupe

Derichebourg dans Elior Group s’élève au 28 mai 2024 à 435

M€.

Daniel Derichebourg, président du

conseil d’administration de Derichebourg, a déclaré :

« Dans une conjoncture économique

défavorable au secteur dans son ensemble, nos résultats sont plus

que satisfaisants. Nous améliorons nos performances relatives par

rapport aux principaux acteurs du marché. La diminution de l’EBITDA

courant sur ce premier semestre est inférieure en pourcentage à

celles observées chez les principaux concurrents cotés du

groupe. Cela montre bien la robustesse et la pertinence de notre

modèle. J’ai confiance en nos perspectives, avec notamment un

marché du recyclage porteur dans le cadre de la transition

écologique et du développement de l’économie circulaire, des

équipes expérimentés, réactives et impliquées et surtout un

modèle. »

Abderrahmane EL AOUFIR, Directeur

Général du Groupe Derichebourg, commente :

« Le groupe a rencontré une une conjoncture

difficile au premier semestre et a fait face à un évènement

exceptionnel, aujourd’hui surmonté. La dynamique est cependant

positive avec un deuxième trimestre en progression par rapport au

précédent et des résultats que nous entendons améliorer dans la

durée. Ce qui nous permet de regarder vers l’avant fort d’un actif

industriel de qualité exceptionnelle en pleine propriété y compris

une part significative des actifs fonciers, une structure

financière solide sans échéance significative de remboursement à

court terme, une capacité à générer des free cash-flow. Nous sommes

confiants dans nos forces et notre stratégie de long

terme. »

Contexte économique

L’ensemble des acteurs du secteur a fait face à

une conjoncture économique dégradée au cours du semestre sur les

marchés sur lesquels il opère. Face à un ralentissement de la

croissance en Europe, une forte augmentation des coûts de l’énergie

et des taux d’intérêts élevés, tout le secteur s’est trouvé

impacté. Les activités du segment recyclage notamment ont connu une

conjoncture dans la poursuite de celle du semestre précédent (2ème

semestre de l’exercice 2022-2023). Aussi les besoins de la part des

clients sidérurgistes ont été limités, eux même impactés par le

contexte économique. Un peu partout en Europe, le secteur de la

construction se porte moins bien qu’au cours des exercices

précédents. Les aciéristes et métallurgistes européens souffrent

également de prix de l’énergie supérieurs à ceux d’autres zones

concurrentes, ce qui impacte leur compétitivité, limite leurs

volumes de ventes, et donc leurs besoins en approvisionnements.

Dans le secteur automobile, la production n’a pas retrouvé (en

quantités) son niveau d’avant Covid-19, ce qui limite les

approvisionnements en véhicules hors d’usage, et les besoins des

clients en lingots d’aluminium.

Cyberattaque

Le 10 novembre 2023, le groupe Derichebourg a

subi une cyberattaque qui n’a pas interrompu

ses activités opérationnelles mais en a cependant perturbé le

déroulement (jusqu’à janvier 2024). La remarquable réaction

des équipes a permis de rétablir les systèmes, en les

améliorant, et de limiter les conséquences de cet épisode, qui est

désormais derrière le groupe.

Il est apparu d'une part, des

pertes de volumes d’achats et un retard dans la saisie informatique

des flux et d'autre part, lorsque le retard administratif a

été rattrapé, que les marges dégagées sur les mois de

novembre 2023 et décembre 2023 étaient plus basses

qu’habituellement. Il en résulte un impact financier entre 15 M€ et

20 M€.

Résultats satisfaisants et amélioration de la

performance

Le Groupe Derichebourg améliore sa performance par rapport au

marché.

Chiffre d’affaires consolidé

Le chiffre d’affaires consolidé du semestre

s’élève à 1,733 milliards d’euros, en diminution de 4,9% par

rapport au chiffre d’affaires de l’exercice précédent. Cette

diminution provient principalement de la division Recyclage

(-5,5%), partiellement compensée par une augmentation du chiffre

d’affaires de l’activité Services aux Collectivités (+7,8%).

|

(En milliers de tonnes) |

31-03-24 |

31-03-23 |

Variation |

|

Ferrailles |

2 204,4 |

2 307,4 |

(4,5%) |

|

Métaux non ferreux |

352,9 |

359,2 (1) |

(1,8%) |

|

Total volumes |

2 557,3 |

2 666,6 |

(4,1%) |

(1) : après déduction de 22,6 kt de produits pauvres sortis

d’installations de tri post-broyage à prix 0

|

(En millions d’euros) |

31-03-24 |

31-03-23 (2) |

Variation |

|

Ferrailles |

774,0 |

829,2 |

(6,7%) |

|

Métaux non ferreux |

775,9 |

803,7 |

(3,5%) |

|

Prestations |

84,9 |

97,2 |

(12,6%) |

|

Chiffre d’affaires Recyclage |

1 634,9 |

1 730,1 |

(5,5%) |

|

Chiffre d’affaires Services aux collectivités |

97,2 |

90,1 |

7,8% |

|

Chiffre d’affaires Holding |

0,6 |

0,9 |

(29,4%) |

|

Total Groupe |

1 732,7 |

1 821,1 |

(4,9%) |

(2) : Reclassement de la société Derichebourg Environnement

du secteur Holding au secteur Recyclage

Recyclage

Les volumes de ferrailles commercialisées sur le

semestre s’inscrivent en retrait de 4,5%. 46% de ce recul

s’explique par la cession des huit centres de recyclage exigée par

la commission européenne. Les besoins en ferrailles ont évolué en

ordre dispersé sur le semestre. La production d’acier dans l’Union

Européenne, principal débouché du groupe, s’est inscrite en retrait

de 1,6% sur le semestre, tandis qu’elle était en forte hausse en

Turquie (+21% environ), la base de comparaison n-1 étant

particulièrement faible. Cette demande d’un bon niveau en Turquie a

d’ailleurs empêché que les prix des ferrailles ne fléchissent trop

y compris sur le marché domestique. Le prix moyen des ferrailles

commercialisées par le groupe se situe à 351 €, en retrait de 2,3%

par rapport à l’an passé. Au global, le CA de l’activité Ferrailles

s’établit à 774 M€, en retrait de 6,7%

Les volumes de métaux non-ferreux commercialisés

par le groupe sont en retrait de 1,8% par rapport à l’an passé. Les

tendances sont différentes en fonction des métaux (augmentation des

cuivreux et des aluminiums hors lingots, diminution des ventes de

lingots d’aluminium et des chutes d’aciers inoxydables). Au global,

le prix moyen des MNF vendus est inférieur de 1,7% à ceux de l’an

passé, si bien que le chiffre d’affaires de l’activité MNF est en

retrait de 3,5% à 776 M€.

Services aux Collectivités

Le chiffre d’affaires progresse de 7,8% sur le

semestre, sous l’effet du démarrage de nouveaux contrats ou de

l’effet en année pleine de contrats démarrés l’an passé :

- Démarrage du

contrat Civis sur l’ile de la Réunion

- Démarrage de

contrat à Montréal Ahuntsic (Canada)

- Effet en année

pleine des contrats de collecte démarrés à l’an passé à Guérande,

et de gestion du centre de tri Biopôle d’Angers

Ebitda

courant1

L’EBITDA courant du premier semestre s’élève à

142,0 M€, en retrait de 20,8% par rapport à l’an passé. Une légère

diminution des volumes, un retrait des marges unitaires en partie

imputable à la cyberattaque, expliquent la majorité de cette

évolution dans l’activité Recyclage, tandis que l’EBITDA courant de

l’activité Collecte est en progression.

L’EBITDA courant du groupe Derichebourg sur 12

mois glissants s’élève à 297,6 M€. Ajusté de l’impact exceptionnel

de la perturbation des ses activités sur les comptes du premier

semestre, il ressortirait entre 313 M€ et 318 M€.

Résultat opérationnel

courant2

Après prise en compte de 77 M€ de dotation aux

amortissements sur le semestre, le résultat opérationnel courant

s’élève à 65 M€, en diminution de 38,8% par rapport au premier

semestre de l’an passé.

Résultat opérationnel

Un seul élément non courant (hors impact

évènement exceptionnel) est à reporter sur le semestre : un

profit de 3,8 M€ à la suite d’une décision favorable au groupe de

la cour d’appel de Paris dans un litige opposant une filiale de

Veolia à des filiales de l’activité Collecte depuis une dizaine

d’années, Veolia contestant les modalités de transfert des salariés

lors d’un changement de titulaire de marché public. Postérieurement

au 31 mars 2024, Veolia s’est pourvue en cassation.

Après prise en compte de cet élément, le

résultat opérationnel s’élève à 68,7 M€, en diminution de 39,0% par

rapport à l’an passé.

Résultat avant impôt

Après prise en compte de 18,8 M€ de frais

financiers (en augmentation de 5,4 M€ à cause de la hausse des taux

d’intérêt et d’un effet de base), et d’autres produits et charges

financiers pour (1,9 M€), le résultat avant impôt du Groupe s’élève

à 48,1 M€, en diminution de 51 % par rapport à l’an passé.

Part de résultat des sociétés mises en

équivalence

La quote-part de résultat des sociétés mises en

équivalence pour 0,8 M€ correspond à hauteur de 0,5 M€ à la

quote-part de résultat net d’Elior Group sur le semestre. Au 31

mars 2024, Elior Group est détenue à 48,31% par Derichebourg

SA.

Résultat net des activités

poursuivies

Après prise en compte d’une charge d’impôt sur

les sociétés de 16,5 M€, faisant ressortir un taux effectif

d’imposition de 34,4%, et de la quote-part de résultat net des

sociétés mises en équivalence, le résultat net des activités

poursuivies s’élève à 32,3 M€, en baisse de 51,4% par rapport à

l’an passé.

Résultat net de l’ensemble

consolidé

Le résultat net de l’ensemble consolidé est de

32,3 M€ pour le premier semestre de l’exercice 2023-2024, en

retrait de 55,2% par rapport à l’an passé. Il revient à hauteur de

31,4 M€ aux actionnaires de Derichebourg.

Perspectives

Compte tenu du contexte d’activité évoqué,

il est à ce jour peu probable que le retard d’EBITDA constaté au

premier semestre soit comblé en totalité d’ici la fin de

l’exercice, et que la cible d’EBITDA de 350 M€ minimum pour 2024

communiquée lors de la publication des résultats 2023, soit

atteinte. Un objectif d’EBITDA courant compris entre 300 M€ et 310

M€ en fin d’année apparaît réaliste en l’état actuel de la

conjoncture. Retraité des effets négatifs du 1er semestre, il

serait de 315 M€ à 330 M€.

La diminution de l’EBITDA courant sur ce premier

semestre est inférieure en pourcentage à celles observée chez

nos principaux concurrents cotés. Le groupe démontre ainsi la

pertinence de son modèle et maintient sa trajectoire de performance

dans un environnement conjoncturel exigeant. Il escompte tirer

dans les années à venir les fruits des investissements réalisés

dans de nouvelles lignes de tri au cours des 24 derniers

mois.

Annexe 1 : COMPTE DE RESULTAT

|

(En millions d’euros) |

31-03-24 |

31-03-23 |

Variation |

|

Chiffre d’affaires |

1 732,7 |

1 821,1 |

(4,9%) |

|

EBITDA courant |

142,0 |

179,2 |

(20,8%) |

|

|

122,0 |

166,5 |

(26,7%) |

- dont Services aux collectivités

|

20,1 |

14,8 |

35,8% |

|

Résultat opérationnel courant |

65,0 |

106,1 |

(38,8%) |

|

|

52,5 |

102,2 |

(48,6%) |

- dont Services aux collectivités

|

13,1 |

6,5 |

102,3% |

|

Éléments à caractère non courant, nets |

3,8 |

6,6 |

|

|

Résultat opérationnel |

68,7 |

112,7 |

(39,0%) |

|

Frais financiers nets |

(18,8) |

(13,4) |

|

|

Autres éléments financiers |

(1,9) |

(1,3) |

|

|

Résultat avant impôt |

48,1 |

98,0 |

(51,0%) |

|

Impôt sur les bénéfices |

(16,5) |

(26,3) |

|

|

Part du résultat des sociétés mises en équivalence |

0,8 |

(5,2) |

|

|

Résultat des activités arrêtées ou en cours de cession |

- |

5,6 |

|

|

Résultat net revenant aux intérêts ne conférant pas le

contrôle |

(0,8) |

(0,5) |

|

|

Résultat net revenant aux actionnaires |

31,4 |

71,5 |

(56,1%) |

Annexe 2 : BILAN

|

Actif |

|

|

|

|

(En millions d'euros) |

31-03-24 |

30-09-23 |

Variation |

|

Écarts d'acquisition |

276,1 |

276,1 |

|

|

Immobilisations incorporelles |

2,1 |

2,0 |

|

|

Immobilisations corporelles |

870,1 |

838,5 |

|

|

Droits d'utilisation |

280,6 |

274,5 |

|

|

Actifs financiers |

5,0 |

5,0 |

|

|

Participations dans les entreprises associées et les

co-entreprises |

408,5 |

414,8 |

|

|

Impôts différés |

19,6 |

23,2 |

|

|

Autres actifs |

0,0 |

0,0 |

|

|

Total actifs non courants |

1 861,9 |

1 834,2 |

1,5% |

|

Stocks et en-cours |

191,7 |

158,3 |

|

|

Créances clients |

267,8 |

305,8 |

|

|

Créances d'impôt |

8,6 |

7,4 |

|

|

Autres actifs |

103,0 |

105,7 |

|

|

Actifs financiers |

16,3 |

11,4 |

|

|

Trésorerie et équivalents de trésorerie |

140,3 |

161,1 |

|

|

Instruments financiers |

0 |

1,5 |

|

|

Total actifs courants |

727,7 |

751,1 |

(3,2%) |

| Total actifs non

courants et groupes d'actifs destinés à être cédés |

- |

- |

|

|

Total actif |

2 589,6 |

2 585,3 |

0,2% |

|

Passif |

|

|

|

|

(En millions d'euros) |

31-03-24 |

30-09-23 |

Variation |

|

Capitaux propres Groupe |

994,1 |

990,4 |

|

|

Intérêts ne conférant pas le contrôle |

2,4 |

2,4 |

|

|

Total capitaux propres |

996,5 |

992,8 |

0,4% |

|

Emprunts et dettes financières |

742,1 |

773,6 |

|

|

Provision retraite et avantages similaires |

29,0 |

28,2 |

|

|

Autres provisions |

33,7 |

31,8 |

|

|

Impôts différés |

35,4 |

33,4 |

|

|

Autres passifs |

3,9 |

4,2 |

|

|

Total passifs non courants |

844,1 |

871,2 |

(3,1%) |

|

Emprunts et dettes financières |

167,4 |

160,2 |

|

|

Provisions |

3,9 |

14,3 |

|

|

Fournisseurs |

437,7 |

390,0 |

|

|

Dettes d'impôts |

11,8 |

9,7 |

|

|

Autres passifs |

127,5 |

144,9 |

|

|

Instruments financiers |

0,7 |

2,2 |

|

|

Total passifs courants |

749,0 |

721,3 |

3,8% |

| Total passifs

liés à un groupe d'actifs destinés à être cédés |

|

|

|

|

Total passif |

2 589,6 |

2 585,3 |

0,2% |

|

Endettement financier net 30/09/2023 |

772,7 |

| EBITDA

courant |

(142,0) |

| Variation du

BFR |

(42,8) |

| Frais

financiers nets |

18,8 |

| Impôts sur les

sociétés |

12,2 |

|

Investissements |

116,9 |

| Nouveaux

droits d'utilisation des locations simples |

5,9 |

|

Dividendes |

25,5 |

| Autres |

2,0 |

|

Endettement financier net 31/03/2024 |

769,2 |

1 Ebitda courant = Résultat opérationnel courant + dotation

nette aux amortissements des immobilisations incorporelles et

corporelles et des droits d’utilisation2 Résultat opérationnel

courant : Résultat opérationnel +/- éléments non-courants

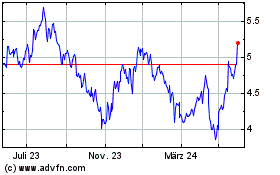

- Résultats du 1er semestre 2023-2024

Derichebourg (EU:DBG)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

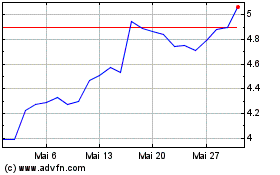

Derichebourg (EU:DBG)

Historical Stock Chart

Von Dez 2023 bis Dez 2024