ATARI : RÉSULTATS DU 1ER SEMESTRE 2022/2023

RÉSULTATS DU 1ER SEMESTRE

2022/2023 POURSUITE DES EFFORTS DE

TRANSFORMATIONSREPOSITIONNEMENT STRATÉGIQUE DES

QUATRE ACTIVITÉSPROJET D'OFFRE PUBLIQUE D'ACHAT

D'IRATA

PARIS, FRANCE (16 décembre 2022 - 18

heures) - Atari® — acteur mondial dans l’industrie des

marques grand public et du divertissement interactif, annonce ses

résultats au titre du 1er semestre de l’exercice 2022-2023, clos le

30 septembre 2022. Le rapport financier semestriel est

disponible sur le site investisseur d’Atari

https://atari-investisseurs.fr/fr/.

Réalisation du

semestre clos le 30 septembre 2022

- Réalisation d’une augmentation de capital de 12,5 millions

d'euros

- Fin de la licence relative à l’ATRI Token

- Lancement d’Atari X, regroupant l’ensemble des opérations Web3

d’Atari

- Transfert de la cotation des actions sur Euronext Growth

Paris

- Transformation de l'organisation et des opérations, dans les

quatre lignes de métiers

- Projet d'offre publique d'achat par Irata LLC sur les actions

Atari

Faits

marquants post-clôture

- Extension pour 10 ans de la licence RollerCoaster Tycoon

- Lancement de nouveaux jeux : Atari Mania, Atari 50th, Missile

Command: Recharged

- Prêt d’actionnaire de 2,4 M€ consenti par Irata LLC pour

couvrir les besoins de financement à court terme

Chiffrés clés

résumés du S1 22/23

- Chiffre d’affaires de 4,3 M€, en baisse de 27% par rapport au

1er semestre 2021-2022

- Résultat opérationnel courant de -4,2 M€ (contre -2,8 M€ au 1er

semestre 2021-2022)

- Résultat opérationnel à -5,2 M€ (contre -2,8 M€ au 1er semestre

2021-2022)

ÉVÉNEMENTS

MARQUANTS DE LA PÉRIODE

Au cours du premier semestre de l’exercice, le

Groupe s’est essentiellement concentré sur l’exécution du plan de

transformation de ses opérations et de son organisation tout en

posant les fondations de nouvelles orientations stratégiques, sur

ses quatre lignes de métiers :

- Jeux – Atari poursuit l’exécution de sa

stratégie consistant en l’édition et le développement de jeux

premium, en s’appuyant sur son catalogue de propriété

intellectuelle. Au cours de la période, Atari a lancé trois

nouveaux jeux de la série Recharged ainsi qu’une nouvelle IP ;

- Hardware – L’activité Hardware a été

réorganisée au cours du semestre, avec la suspension des relations

directes avec les fabricants de matériels, notamment concernant la

VCS, dont la nouvelle stratégie commerciale a été mise en place fin

2022 et devrait se poursuivre au cours de l’année 2023. En

parallèle, Atari envisage le développement de nouveaux produits

hardware, complémentaires à la VCS, en partenariat et sous accords

de licence ;

- Licence – Avec le soutien d’une agence

spécialisée dans la licence de marque, Atari continue de travailler

à construire de nouvelles opportunités son activité de licence, et

au développement d’initiatives dans de nouvelles verticales et

géographies, avec des marques internationales, reconnues et

appréciées ;

- Blockchain – Sur la période, Atari s’est

attaché à poser les bases de son initiative Atari X, avec des

collaborations et partenariats avec des acteurs leaders du Web3, et

les ventes de NFT réalisées dans un contexte de marché difficile

pour les activités liées à la blockchain.

RÉPARTITION DU

CHIFFRE D’AFFAIRES PAR LIGNE DE MÉTIERS

| (M€) |

S1 22/23 |

S1 21/22 |

Variation |

| Jeux |

2.8 |

2.6 |

10% |

| Hardware |

0.2 |

2.3 |

-92% |

| License |

0.6 |

0.7 |

-18% |

|

Blockchain |

0.7 |

0.4 |

101% |

|

Total Chiffre d'affaires |

4.3 |

6.0 |

-27% |

Chiffre d’affaires - Le chiffre

d’affaires du semestre clos le 30 septembre 2022 ressort à 4,3 M€

contre 6,0 M€ pour la même période de l’exercice précédent, en

baisse de 27% à taux de change courant et de 38% à taux de change

constant. Ce recul s’explique principalement par la sous

performance de l’activité Hardware, ainsi que des effets de

comparaison défavorables par rapport à la période précédente qui

comprenait la contribution des contrats de licences ICICB, terminés

depuis.

- Jeux : L’évolution de l’activité jeux sur la

période comprend notamment un effet de change positif, ainsi que la

contribution des jeux RCT et des autres jeux premiums, y compris

les jeux de la série Recharged ;

- Hardware : Le chiffre d’affaires Hardware est

en baisse à 0,2 M€ contre 2,3 M€ précédemment. Il provient

principalement de l’activité Cartridge, alors que la VCS

sous-performe ;

- Licensing : L’activité de licence ressort en

baisse de 18% par rapport au 1er semestre de l’exercice précédent

qui comprenait la contribution des accords de licences avec ICICB

pour 0,1 M€ qui ne se sont pas matérialisés, ainsi que d’autres

éléments non-récurrents pour un montant de 0,3 M€. 4 nouveaux

contrats de licence ont été enregistrés sur la période ;

- Blockchain : L’activité Blockchain a progressé

de 0,4 M€ à 0,7 M€, grâce aux ventes de NFT réalisées malgré un

environnement de marché difficile pour les crypto-monnaies en

général.

COMPTE DE

RÉSULTAT CONSOLIDÉ

| (M€) |

S1 22/23 |

S1

21/22 |

| Chiffre d'affaires |

4.3 |

6.0 |

| Coût des ventes |

(1.0) |

(2.6) |

| MARGE BRUTE |

3.3 |

3.3 |

| RÉSULTAT OPÉRATIONNEL

COURANT |

(4.2) |

(2.8) |

| RÉSULTAT

OPÉRATIONNEL |

(5.2) |

(2.8) |

| RÉSULTAT NET DE L'ENSEMBLE

CONSOLIDÉ |

(5.4) |

(3.5) |

Marge brute – La marge brute

reste stable à 3,3 M€. Cette évolution provient principalement de

la suspension des contrats de fabrication existants de la VCS

décidée dans le cadre de la révision de la stratégie Hardware du

Groupe.

Résultat opérationnel courant –

Le résultat opérationnel courant de la période s’établit à -4,2 M€,

contre -2,8 M€ au 1er semestre de l’exercice précédent. Les frais

de R&D et de Marketing ont reculé de 1,5 M€ sur la période,

traduisant les efforts du Groupe pour améliorer la rentabilité de

son activité Jeux. L’augmentation des frais généraux et

administratifs à 4,9 M€ reflètent les coûts de transformation et de

réorganisation, notamment les frais juridiques et les charges de

personnels consécutifs à la réorganisation des équipes.

Résultat opérationnel – Le

résultat opérationnel de la période ressort à -5,2 M€, impacté

notamment par une reprise de provision sur litiges de 0,9 M€1, des

ajustements concernant des royalties enregistrées l’exercice

précédent pour 0,5 M€, et d’autres produits pour un montant total

de 0,7 M€. Ces produits sont compensés par ailleurs par une

dépréciation de 1,6 M€ sur les stocks de VCS, une dépréciation de

0,5 M€ sur un portefeuille de crypto-monnaies2, une dépréciation de

0,6 M€ sur les Jeux, des provisions pour litiges de 0,1 M€ et 0,5

M€ de dépréciations sur un contrat de fabrication de produits

Hardware.

BILAN

CONSOLIDÉE SIMPLIFIÉ

| |

|

|

| ACTIF (M€) |

S1 22/23 |

FY 21/22 |

| Actifs non

courants |

22.0 |

18.9 |

| Actifs courants |

6.7 |

7.0 |

|

Total actif |

28.7 |

26.0 |

| |

|

|

| PASSIF (M€) |

S1 22/23 |

FY 21/22 |

| Capitaux propres Part du

Groupe |

13.0 |

4.4 |

| Intérêts minoritaires |

(0.0) |

0.0 |

| Capitaux propres de l'ensemble

consolidé |

12.9 |

4.4 |

| Passifs non

courants |

4.6 |

8.0 |

| Passifs courants |

11.2 |

13.6 |

|

Total passif |

28.7 |

26.0 |

Actifs non courants - Les immobilisations

incorporelles progressent de 6,1 M€ à 8,4 M€, en raison notamment

de :

- l’augmentation de +1,8 M€ des frais de R&D capitalisés,

compte tenu de la poursuite des investissements dans le

développement de nouveaux jeux ;

- l’augmentation de 0,3 M€ des licences, essentiellement compte

tenu des effets de change et de l’acquisition d’une IP sur la

période ;

- l’augmentation de 0,2 M€ des actifs digitaux, qui progressent

de 0,7 M€ sur la période avant prise en compte d’un amortissement

de 0,5 M€ sur le portefeuille de crypto-monnaies précédemment

enregistrées à leur valeur historique.

Les actifs courants reculent de

0,3 M€ sur la période. Cette baisse s’explique par la diminution de

1,5 M€ des stocks compte tenu des dépréciations enregistrées y

compris effets de change, une diminution de 0,6 M€ des autres

actifs courants, et une augmentation de 1,9 M€ de la position de

trésorerie du Groupe en lien avec l’augmentation de capital d’avril

2022.

Les passifs non courants

diminuent de 3,4 M€ sur la période en raison du remboursement à

hauteur de 2,9 M€ des prêts d’actionnaires par compensation de

créances à l’occasion de l’augmentation de capital, et de la

reprise sur provision pour litige de 0,9 M€.

Les passifs courants

s’établissent à 11,2 M€, impactés essentiellement par l’apurement

de certaines dettes fournisseurs pour 2,9 M€ grâce aux fonds levés

dans le cadre de l’augmentation de capital. Les autres passifs

courant de 4,8 M€ comprennent 2,4 M€ de produits constatés d’avance

relatifs aux ATRI Token précédemment vendus ou alloués, ainsi que

2,1 M€ de salaires et charges afférentes.

Capitaux propres - Les capitaux

propres du Groupe ont augmenté de 4,4 M€ à 12,9 M€ en liaison avec

le produit de l'augmentation de capital d’avril 2022 pour un

montant total de 12,5 M€ et l'affectation d'une partie des coûts de

l'augmentation de capital sur la prime d'émission pour 0,6 M€.

Dette financière - Au 30

septembre 2022, le Groupe dispose d'une trésorerie nette de 2,5 M€,

contre 0,6 M€ au 31 mars 2022. Les dettes financières sont

composées de prêts d'actionnaires pour un montant total de 2,5 M€,

compte tenu d'un remboursement partiel par compensation de créances

dans le cadre de l'augmentation de capital pour un montant de 2,9

M€. Les prêts étant libellés en Dollars US, les dettes financières

enregistrent un effet de change de +0,4 M€.

| (M€) |

S1 22/23 |

FY

21/22 |

| Dettes financières non courantes |

(2.5) |

(5.0) |

| Dettes financières courantes |

(0.1) |

(0.1) |

| Dette financière |

(2.6) |

(5.2) |

| |

|

|

TABLEAUX DES FLUX DE TRÉSORERIE

CONDENSE

|

(M€) |

S1 22/23 |

FY 21/22 |

| FLUX

NETS DES ACTIVITÉS OPÉRATIONNELLES |

(7,1) |

(5,8) |

| FLUX

NETS DES OPÉRATIONS D'INVESTISSEMENT |

(2,6) |

(4,3) |

| FLUX

NETS DES OPÉRATIONS DE FINANCEMENT |

9,4 |

7,6 |

|

Incidence des variations du cours des devises |

2,2 |

0,7 |

|

VARIATION DE TRESORERIE NETTE |

1,9 |

(1,8) |

|

Trésorerie nette à l'ouverture de l'exercice |

0,6 |

2,5 |

|

Trésorerie nette à la clôture de l'exercice |

2,5 |

0,6 |

|

VARIATION NETTE DE TRESORERIE ET EQUIVALENT DE

TRESORERIE |

1,9 |

(1,8) |

ACTIFS DIGITAUX

DÉTENUS

Les actifs digitaux détenus par la Société sont enregistrés en

immobilisations incorporelles et comprennent :

- 972 parcelles de terrains dans le metaverse The Sandbox -

Ceux-ci sont enregistrés au coût historique à zéro compte tenu de

l’absence de marché actif au moment de leur attribution. Compte

tenu de la forte volatilité de ces actifs (dont la valeur évolue en

fonction notamment de l’environnement des cryptomonnaies) et d’un

marché peu liquide pour les actifs de grande taille, il est

difficile d’attribuer une valeur agrégée à ces actifs (bien que des

indications publiques soient disponibles sur certaines places de

marché) ;

- 259 millions ATRI token - Compte tenu de la fin de l’ancienne

joint-venture Atari Chain, Ltd, Atari n’a pas l’intention de vendre

les tokens ATRI détenus, ni de poursuivre en aucune manière leur

développement. Atari n’anticipe pas de revenus potentiels qui

seraient générés par ces token ATRI, et susceptibles d’impacter les

comptes consolidés. Dans les états financiers, les tokens ATRI ne

sont valorisés uniquement lorsqu’ils sont vendus ou

alloués ;

- A ce titre 58 millions de tokens ATRI, correspondant

principalement aux bonus attribués mais non effectivement versés à

certains salariés du Groupe lors de la décision du Conseil

d’administration en date du 14 juillet 2020, sont reconnus au bilan

dans les actifs incorporels pour un montant de 0,3 M€. Tous les

autres tokens ATRI détenus par Atari ne sont pas valorisés dans les

comptes ;

- Un portefeuille de plusieurs crypto-monnaies reçues par la

Société dans le cadre d’opérations de swap et de son activité

Blockchain (vente de NFTs) pour un montant de 0,8 M€.

Atari n’a par ailleurs pas l’intention de céder

ses actifs digitaux, ATRI Token et parcelles de terrains Sandbox,

au cours des douze prochains mois.

APPLICATION DU PRINCIPE DE CONTINUITÉ

D’EXPLOITATION

La Société a procédé à une revue de son risque

de liquidité sur la base de prévisions établies pour ses quatre

lignes de métiers : Jeux, Hardware, License et Blockchain. Ces

prévisions reposent sur des hypothèses dont le calendrier de

réalisation demeure incertain, notamment en ce qui concerne le

développement dans des activités nouvelles et volatiles notamment

dans la Blockchain et dont le succès n’est pas garanti, notamment

dans les Jeux et le Hardware. Tout retard rencontré dans le

développement de ces nouvelles activités ou la sous-performance

dans ces nouvelles initiatives pourraient modifier la génération de

chiffre d’affaires et par conséquent créer des besoins de liquidité

et des recours à des financements externes.

Dans un contexte macro-économique incertain pour

les jeux-vidéos et la blockchain, la Société considère que

l’implémentation de sa nouvelle stratégie de croissance pourrait

nécessiter de nouveaux financements. Compte tenu de son horizon de

trésorerie incertain, la Société pourrait le moment venu conclure

avec Irata de nouvelles tranches de prêts d’actionnaires à des

conditions de marché et lui permettant de faire face à certaines

échéances court terme (le Groupe bénéficie du soutien de son

actionnaire de référence IRATA LLC, formalisé par écrit, jusqu’en

septembre 2023) et / ou, recourir à de nouveaux financements dans

des modalités et calendrier à définir (y compris le cas échéant par

appel au marché), pour répondre aux besoins de financement futurs

et refinancer la dette de la Société.

PERSPECTIVES

Dans la seconde moitié de l’exercice, Atari

entend se concentrer sur l’exécution de sa stratégie de

transformation, et poursuivre ses efforts, sur l’ensemble de ses

quatre lignes de métiers :

- Jeux - Poursuivre le lancement de nouveaux

jeux premiums, s’appuyant sur le large catalogue de propriétés

intellectuelles du Groupe. La collaboration d’Atari avec FIG

Publishing, Inc, membre de l’écosystème Republic, visant à

co-produire certains nouveaux jeux en développement devrait débuter

au cours du premier trimestre de l’année calendaire 2023

;

- Hardware - Implémentation de la nouvelle

stratégie commerciale de la console VCS, le lancement d’une

stratégie hardware complémentaire, en partenariats et sous accords

de licences ;

- Licence - Poursuite du développement de

nouvelles opportunités de licence dans de nouvelles verticales et

géographies avec le soutien d’une agence spécialisée dans la

licence de marque ;

- Blockchain - Poursuite du développement de

l’écosystème et communauté Web 3.0 d’Atari X, comprenant de

nouveaux partenariats et collaborations ainsi que de nouvelles

ventes de NFTs.

Il est à ce stade trop tôt pour attendre que la

stratégie de transformation ait un impact significatif sur le

chiffre d’affaires ou la rentabilité du Groupe. Dans un

environnement macroéconomique difficile, à la fois dans les jeux

vidéos et la blockchain en général, Atari entend poursuivre la

transformation de ses opérations sur ses quatre lignes de

métiers.

Point sur le nouveau projet de

token

Atari a communiqué en avril 2022 son intention

d’étudier la création d’un nouveau token qui viendrait servir le

développement de son écosystème. Ce projet demeure encore à un

stade préliminaire de son développement et Atari entend considérer

avec attention les diverses options de structuration de son projet,

en tenant compte également des enjeux réglementaires, de

l’évolution de l’environnement de marché blockchain, pour répondre

aux attentes de sa communauté de fans et de partenaires. De

nouvelles annonces concernant ce projet pourraient être faites au

cours du prochain exercice.

Le rapport financier

semestriel a été déposé ce jour auprès de l’Autorité des marchés

financiers (AMF) et mis à disposition du public sur le site

internet de la Société.

A PROPOS

D’ATARI Atari est un Groupe de divertissement interactif

et une marque emblématique du secteur des jeux vidéos. Le Groupe

est mondialement connu pour ses produits de divertissement

interactifs multi-plateformes et ses produits sous licence. Atari

possède et/ou gère un portefeuille de plus de 200 jeux et

franchises, dont des marques mondialement connues comme Asteroids®,

Centipede®, Missile Command® ou Pong® et RollerCoaster Tycoon®.

www.Atari.comLes actions Atari sont cotées en France sur Euronext

Growth Paris (ISIN Code FR0010478248, Ticker ALATA).

©2022 Atari

Interactive, Inc. Atari wordmark and logo are trademarks owned by

Atari Interactive, Inc.

Contacts

Atari - Investor RelationsTel + 33 1 83 64 61 57

- investisseur@atari-sa.com | www.atari.com/news/

Calyptus – Marie Calleux Tel + 33 1 53 65 68 68

– atari@calyptus.net

Listing Sponsor- EurolandTel +33 1 44 70 20

84Julia Bridger - jbridger@elcorp.com

ANNEXES

Compte de résultat

consolidé

| (M€) |

S1 22/23 |

S1 21/22 |

| Chiffre d'affaires |

4.3 |

6.0 |

| Coût des ventes |

(1.0) |

(2.6) |

| MARGE BRUTE |

3.3 |

3.3 |

| Frais de recherche et

développement |

(2.3) |

(3.5) |

| Frais marketing et commerciaux |

(0.3) |

(0.6) |

| Frais généraux et administratifs |

(4.9) |

(2.1) |

| Autres produits et charges

d'exploitation |

(0.0) |

- |

| RESULTAT OPERATIONNEL

COURANT |

(4.2) |

(2.8) |

| Autres produits opérationnels |

2.3 |

- |

| Autres charges opérationnelles |

(3.3) |

- |

| RESULTAT

OPERATIONNEL |

(5.2) |

(2.8) |

| Coût de l'endettement financier |

(0.1) |

(0.0) |

| Autres produits et charges

financiers |

(0.1) |

0.2 |

| Quote part de résultat net de sociétés

mise en équivalence |

- |

(0.1) |

| Impôt sur les bénéfices |

(0.0) |

(0.0) |

| RÉSULTAT NET DES ACTIVITES

POURSUIVIES |

(5.4) |

(2.8) |

| Résultat net des activités non

poursuivies |

(0.1) |

(0.7) |

| RÉSULTAT NET DE L'ENSEMBLE

CONSOLIDE |

(5.4) |

(3.5) |

Bilan Consolidé

| ACTIF (M€) |

S1 22/23 |

FY 21/22 |

| Immobilisations incorporelles |

8.4 |

6.1 |

| Immobilisations corporelles |

0.0 |

0.0 |

| Droits d'utilisation relatifs aux

contrats de location |

1.6 |

1.6 |

| Actifs financiers non courants |

9.8 |

9.2 |

| Impôts différés actifs |

2.3 |

2.0 |

| Actifs non

courants |

22.0 |

18.9 |

| Stocks |

0.6 |

2.1 |

| Clients et comptes rattachés |

2.4 |

2.4 |

| Actif financier courant |

0.1 |

0.0 |

| Autres actifs courants |

1.1 |

1.7 |

| Trésorerie et équivalents de

trésorerie |

2.5 |

0.6 |

| Actifs détenus en vue de la vente |

0.0 |

0.0 |

| Actifs courants |

6.7 |

7.0 |

|

Total actif |

28.7 |

26.0 |

| |

|

|

| PASSIF (M€) |

S1 22/23 |

FY 21/22 |

| Capital |

3.8 |

3.1 |

| Primes d’émission |

32.7 |

21.4 |

| Réserves consolidées |

(18.0) |

3.7 |

| Résultat de l'exercice part Groupe |

(5.4) |

(23.8) |

| Capitaux propres Part du

Groupe |

13.0 |

4.4 |

| Intérêts minoritaires |

(0.0) |

0.0 |

| Capitaux propres de l'ensemble

consolidé |

12.9 |

4.4 |

| Provisions pour risques et charges non

courantes |

- |

0.9 |

| Dettes financières non courantes |

2.5 |

5.0 |

| Dettes locatives long terme |

1.3 |

1.3 |

| Autres passifs non courants |

0.8 |

0.7 |

| Passifs non

courants |

4.6 |

8.0 |

| Provisions pour risques et charges

courantes |

0.4 |

0.4 |

| Dettes financières courantes |

0.1 |

0.1 |

| Dettes locatives court terme |

0.4 |

0.4 |

| Dettes fournisseurs |

5.3 |

8.2 |

| Autres passifs courants |

4.8 |

4.5 |

| Passifs détenus en vue de la vente |

0.1 |

0.1 |

| Passifs courants |

11.2 |

13.6 |

|

Total passif |

28.7 |

26.0 |

Tableau des flux de

trésorerie

|

(M€) |

S1 22/23 |

FY 21/22 |

|

Résultat de l'exercice |

(5,4) |

(23,8) |

|

Charges et produits sans effets sur la

trésorerie |

|

|

| Dotation

(reprise) amortissements & provisions sur actifs non

courants |

3,6 |

14,7 |

| Charges

(produits) liés aux stocks options et assimilées |

0,4 |

0,8 |

| Autres charges

calculées |

(0,2) |

(0,2) |

| CAPACITÉ D'AUTOFINANCEMENT |

(1,6) |

(8,5) |

|

Variation du besoin en fonds de roulement : |

|

|

| Stocks |

(2,1) |

(4,4) |

| Créances

Clients et comptes rattachés |

(0,5) |

2,4 |

| Fournisseurs

et comptes rattachés |

(4,0) |

0,6 |

| Autres actifs

et passifs courants et non courants |

1,0 |

4,2 |

| FLUX NETS DES ACTIVITÉS

OPÉRATIONNELLES |

(7,1) |

(5,8) |

|

Décaissements sur acquisition ou augmentation |

|

|

|

Immobilisations incorporelles |

(2,5) |

(4,3) |

| Actifs

financiers non courants |

(0,1) |

(0,1) |

|

Encaissements sur cessions ou remboursement |

|

|

| Actifs

financiers non courants |

- |

0,0 |

| FLUX NETS DES OPÉRATIONS

D'INVESTISSEMENT |

(2,6) |

(4,3) |

| Fonds

nets reçus par : |

|

|

| Augmentation

de capital |

12,0 |

2,4 |

| Emprunts |

(2,6) |

5,0 |

| Fonds

nets décaissés par : |

|

|

| Remboursement

d'emprunts |

(0,0) |

0,1 |

| FLUX NETS DES OPÉRATIONS DE

FINANCEMENT |

9,4 |

7,6 |

|

Incidence des variations du cours des devises |

2,2 |

0,7 |

| VARIATION DE TRESORERIE NETTE |

1,9 |

(1,8) |

| |

|

|

|

(M€) |

S1 22/23 |

FY 21/22 |

|

Trésorerie nette à l'ouverture de l'exercice |

0,6 |

2,5 |

|

Trésorerie nette à la clôture de l'exercice |

2,5 |

0,6 |

| VARIATION DE TRESORERIE NETTE |

1,9 |

(1,8) |

|

Analyse de la trésorerie de clôture |

|

|

| Trésorerie et

équivalents trésorerie |

2,5 |

0,6 |

Synthèse des actifs digitaux détenus par

la Société (au 30 septembre 2022)

Cryptomonnaies

|

Nature |

Nombre |

Valeur 3 (€K) |

| Ethereum |

542.27 |

739 |

| WETHerum |

5.05 |

7 |

| USDC |

11 000 |

11 |

| CHAIN Token |

1 million |

26 |

| Tower Token |

2.54 millions |

12 |

| LYM Token |

4.67 millions |

14 |

| TOTAL |

|

809 |

Autres actifs

digitaux

|

Nature |

Nombre |

Valeur |

| ATRI Tokens |

259 million |

€0.9M4 |

| Terrains

Sandbox |

972 parcelles |

n/a |

| NFT 50 ans

d’Atari |

36 |

€5.4 K |

AVERTISSEMENT

Ce communiqué comporte des éléments non

factuels, notamment et de façon non exclusive, certaines

affirmations concernant des résultats à venir et d'autres

événements futurs. Ces affirmations sont fondées sur la vision

actuelle et les hypothèses de la direction d’Atari. Elles

incorporent des risques et des incertitudes connues et inconnues

qui pourraient se traduire par des différences significatives au

titre des résultats, de la rentabilité et des événements prévus. En

outre, Atari, ses actionnaires et ses affiliés, administrateurs,

dirigeants, conseils et salariés respectifs ne font aucune

déclaration ou garantie sur les informations statistiques ou les

informations prévisionnelles contenues dans le présent communiqué

qui proviennent ou sont dérivées de sources tierces ou de

publications de l'industrie. Le cas échéant, ces données

statistiques et informations prévisionnelles ne sont utilisées dans

ce communiqué qu'à des fins d'information.

1 Cf Section 4 sur la mise à jour des facteurs

de risques du Rapport Financier du 1er semestre 2022

2 1.0 M Chain Games tokens, 2.5 M Tower tokens,

4.7 M Lympo tokens. Cf Note 1 Immobilisations incorporelles des

comptes consolidés du Rapport Financier du 1er semestre 2022

3 Source https://coinmarketcap.com/ au 30

septembre 2022

4 Valeur théorique. A la date de ce document la

valeur des Token Atri est de 0,5 M€

- ATARI_H1 2023 - VERSION FR

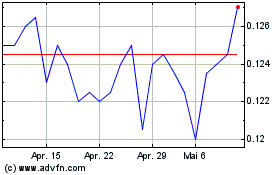

Atari (EU:ALATA)

Historical Stock Chart

Von Apr 2024 bis Mai 2024

Atari (EU:ALATA)

Historical Stock Chart

Von Mai 2023 bis Mai 2024