Vale usará captação externa de US$ 1 bilhão para liquidação e recompra de títulos

26 Juni 2024 - 3:27AM

Newspaper

A Vale deve direcionar o total de US$ 1 bilhão captado no

mercado externo, com emissão de bonds ao vencimento de 2054, para

retirar do mercado boa parte de sua dívida mais curta e alongar o

prazo do seu passivo em moeda estrangeira.

Esta é a primeira vez desde 2012 que a Vale emite um papel de 30

anos. De acordo com fontes ouvidas pelo Broadcast, US$ 500 milhões

serão usados para liquidar bonds com vencimento em 2026, sem a

realização de um processo de “oferta de recompra”.

A Vale (BOV:VALE3) vai usar um direito de liquidação perto do

vencimento, previsto em vários bonds. Os outros US$ 500 milhões

serão utilizados no processo de recompra, também anunciado hoje, de

parte dos bonds com vencimento em 2036, 2039 e 2034.

Os bonds emitidos nesta 3ªF deram um retorno ao investidor

(yield) de 6,5% e pagam cupom (juro anual) de 6,40%, enquanto os

bonds 2026 pagam cupom de 6,25%. Os bonds 2036 e 2039 pagam cupom

de 6,875% e os bonds 2034, juro de 8,250%.

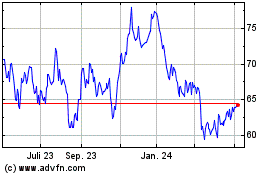

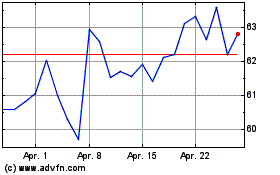

Informações BDM

VALE ON (BOV:VALE3)

Historical Stock Chart

Von Mai 2024 bis Jun 2024

VALE ON (BOV:VALE3)

Historical Stock Chart

Von Jun 2023 bis Jun 2024