Résultats Semestriels 2024

Un nouveau semestre de forte

croissance

et de surperformance du marché

Amélioration de la marge

d’exploitation

- Chiffre d’affaires : 22,12 milliards

d’euros, + 7,3 % à données comparables 1, + 7,5

% à données publiées.

- Surperformance continue du marché mondial de la

beauté.

- Toutes les Divisions affichent une dynamique

positive, Beauté Dermatologique et Produits Grand Public

en tête. Accélération séquentielle de L’Oréal Luxe ces deux

derniers trimestres.

- Croissance à deux chiffres en Europe et dans les

marchés émergents. Rythme maintenu en Amérique du Nord au

premier semestre.

- Croissance en valeur et en volume.

- Croissance équilibrée entre

offline et

online.

- Marge d’exploitation à 20,8 %, en

augmentation de 10 points de base.

- Résultat net en hausse de + 8,8 % à 3,65

milliards d’euros.

- Moody's a de nouveau attribué à L'Oréal 74 points sur

100 dans son évaluation ESG, bien au-dessus de la moyenne

du secteur.

Commentant ces chiffres, Nicolas Hieronimus, Directeur Général

de L’Oréal, a déclaré :

« Au premier semestre, nous réalisons une forte

croissance de + 7,3 %, bien répartie entre valeur et volume et nous

renforçons notre position de leader mondial sur un marché de la

beauté qui reste dynamique.

Notre fort rythme de croissance dans les marchés émergents,

en Europe et en Amérique du Nord, compense largement un marché de

la beauté en retrait en Chine continentale ainsi qu’un comparatif

défavorable du Travel Retail. Dans ce contexte, je suis tout

particulièrement satisfait de l’accélération de L’Oréal Luxe,

du dynamisme des Produits Grand Public et des nouveaux gains de

parts de marché de la Beauté Dermatologique et des Produits

Professionnels.

En combinant la puissance de notre Recherche &

Innovation à notre créativité marketing unique, nous offrons aux

consommateurs des innovations de pointe. L’augmentation régulière

de nos dépenses en frais publi-promotionnels, afin de soutenir ces

innovations et nos 37 marques internationales, nous permet une

fois de plus de surperformer le marché mondial de la

beauté.

Dans un contexte toujours marqué par des tensions

économiques et géopolitiques, nous restons optimistes quant aux

perspectives du marché de la beauté. Nous sommes convaincus que

notre capacité à innover et la robustesse de notre modèle

multipolaire, nous permettront de continuer à le surperformer pour

réaliser une nouvelle année de croissance du chiffre d’affaires et

des résultats. »

Le Conseil a décidé, dans le cadre de l’autorisation approuvée

par l’Assemblée Générale du 23 avril 2024, de procéder au cours du

second semestre 2024 à des rachats d’actions L’Oréal pour un

montant maximum de 500 millions d’euros et un nombre maximal

d’actions à acquérir de 2 millions. Les actions ainsi rachetées ont

vocation à être annulées2.

*****************

ÉVOLUTION DU CHIFFRE D’AFFAIRES DU 1ER SEMESTRE

2024

Sur les six premiers mois, le chiffre d’affaires s’élève

à 22,12 milliards d’euros, en hausse

de + 7,5 % en publié.

À données comparables, c’est-à-dire à structure

et taux de change identiques, le chiffre d’affaires progresse de +

7,3 %.

L’effet net de changement de structure est de +

2,5 %.

La croissance à taux de change constants

ressort à + 9,8 %.

À fin juin 2024, les effets monétaires ont eu

un impact négatif de - 2,3 %. En extrapolant les cours de

change au 30 juin 2024, c’est-à-dire avec 1 € =

1,0700 $ jusqu’au 31 décembre, l’impact des effets

monétaires s’établirait à environ – 1,1 % sur le chiffre

d’affaires de l’ensemble de l’année 2024.

Chiffre d’affaires par Division et par Zone

Géographique

|

|

2e trimestre 2024 |

1er semestre 2024 |

|

|

|

Croissance à données |

|

Croissance à données |

|

|

M€ |

Comparables |

Publiées |

M€ |

Comparables |

Publiées |

|

Par Division |

|

|

|

|

|

|

|

Produits Professionnels |

1 183,4 |

+ 0,9 % |

+ 1,1 % |

2 426,7 |

+ 5,7 % |

+ 4,9 % |

|

Produits Grand Public |

4 149,4 |

+ 6,7 % |

+ 7,3 % |

8 322,2 |

+ 8,9 % |

+ 8,3 % |

|

Luxe |

3 765,8 |

+ 2,8 % |

+ 5,8 % |

7 578,8 |

+ 2,3 % |

+ 4,0 % |

|

Beauté Dermatologique |

1 777,2 |

+ 10,8 % |

+ 11,1 % |

3 793,0 |

+ 16,4 % |

+ 15,5 % |

|

Total Groupe |

10 875,8 |

+ 5,3 % |

+ 6,7 % |

22 120,8 |

+ 7,3 % |

+ 7,5 % |

|

Par Zone géographique |

|

|

|

|

|

|

|

Europe |

3 550,0 |

+ 9,7 % |

+ 12,2 % |

7 283,3 |

+ 11,1 % |

+ 12,2 % |

|

Amérique du Nord |

2 783,6 |

+ 3,4 % |

+ 5,5 % |

5 798,7 |

+ 7,8 % |

+ 8,7 % |

|

Asie du Nord |

2 752,0 |

- 2,4 % |

- 2,4 % |

5 474,7 |

- 1,7 % |

- 3,1 % |

|

SAPMENA–SSA3 |

922,5 |

+ 14,0 % |

+ 14,3 % |

1 884,0 |

+ 15,2 % |

+ 14,3 % |

|

Amérique latine |

867,6 |

+ 12,3 % |

+ 13,3 % |

1 680,2 |

+ 14,2 % |

+ 15,8 % |

|

Total Groupe |

10 875,8 |

+ 5,3 % |

+ 6,7 % |

22 120,8 |

+ 7,3 % |

+ 7,5 % |

Synthèse par Division

PRODUITS PROFESSIONNELS

La Division des Produits Professionnels enregistre une

croissance soutenue de + 5,7 % à données comparables et

de + 4,9 % à données publiées.

Les Produits Professionnels progressent dans toutes les Zones

géographiques : dans les marchés développés, en Asie du Nord y

compris en Chine, ainsi que dans les marchés émergents notamment le

GCC4 et l’Amérique latine. La Division surperforme ainsi

le marché mondial des produits professionnels.

La Division continue de se développer grâce à sa stratégie

omnicanale, avec une forte accélération en e-commerce et en

distribution sélective.

Sur le marché dynamique du soin du cheveux, la croissance est

soutenue par les lancements de nouveaux produits :

Première de Kérastase connaît un excellent

démarrage ; Absolut Repair Molecular de L'Oréal

Professionnel poursuit son déploiement avec succès ;

Redken bénéficie du succès continu d’Acidic Bonding

Concentrate et des débuts prometteurs d’Acidic Color

Gloss. En coloration, Shades EQ de Redken,

iNOA, ainsi que Dia Color de L’Oréal

Professionnel maintiennent leur dynamique de croissance.

Au second semestre, la Division entend tirer parti du marché des

appareils capillaires avec le lancement d’AirLight Pro, un

sèche-cheveux révolutionnaire de L’Oréal Professionnel, et

ainsi confirmer son engagement à proposer des technologies de

pointe et des innovations au secteur du soin du cheveu

professionnel.

PRODUITS GRAND PUBLIC

La Division Produits Grand Public réalise une forte

croissance de + 8,9 % à données comparables et de

+ 8,3 % à données publiées.

La performance du premier semestre conforte la stratégie de

démocratisation et de premiumisation de la Division, portée par une

forte contribution en valeur (prix et mix), tout en maintenant une

contribution positive en volume.

La croissance est tirée par des performances particulièrement

solides en Europe et dans les marchés émergents, notamment au

Brésil, au Mexique et en Inde.

Toutes les marques phares progressent fortement. La performance

la plus remarquable est celle de L’Oréal Paris, première

marque mondiale de beauté, qui poursuit sa croissance à deux

chiffres.

Toutes les catégories restent dynamiques, portées par de

puissantes innovations et activations. Le soin du cheveu se

distingue, poursuivant sa stratégie de premiumisation :

L’Oréal Paris se positionne en tête avec le succès

remarquable d’Elsève Glycolic Gloss. Le maquillage

enregistre une croissance à deux chiffres grâce à de nouveaux

lancements tels que le mascara Panorama de L’Oréal

Paris, le gloss Duck Plump de NYX Professional

Makeup et le blush Sunkisser de Maybelline New

York. Le soin de la peau reste très dynamique, avec

Garnier qui démocratise l’usage quotidien des fluides

Anti-UV, L’Oréal Paris qui lance Bright Reveal,

une avancée scientifique majeure permettant de réduire l’apparence

des taches, et Mixa qui poursuit avec succès son expansion

en Europe.

LUXE

L’Oréal Luxe affiche une croissance de + 2,3 %

à données comparables — accélérant au deuxième trimestre 2024 — et

de + 4,0 % à données publiées.

La croissance est forte en Europe et à deux chiffres en Amérique

du Nord ainsi que dans les marchés émergents ; L'Oréal Luxe

surperforme le marché de la beauté de luxe en agrégé dans ces trois

régions. En Chine continentale, la Division continue de gagner des

parts de marché dans un marché négatif ; le Travel Retail

asiatique enregistre de premiers signes d’amélioration. Le Japon

reste très dynamique.

Le parfum reste la catégorie la plus dynamique et L’Oréal Luxe

surperforme le marché dans toutes les Zones géographiques, grâce

aux marques Couture comme Yves Saint Laurent,

Valentino, Maison Margiela et Prada ainsi qu’aux

marques lifestyle comme Azzaro. Le rebond du

maquillage se confirme, boosté par les innovations des marques

Yves Saint Laurent, Armani, et Urban

Decay.

Aesop poursuit sa stratégie d’expansion. Les autres

marques récemment acquises restent très dynamiques.

BEAUTÉ DERMATOLOGIQUE

La Division Beauté Dermatologique enregistre une

excellente croissance de + 16,4 % à données comparables

et de + 15,5 % à données publiées.

La Division maintient sa forte progression, nettement plus

rapide que le marché dermo-cosmétique qui reste dynamique malgré un

ralentissement aux États-Unis. Cette surperformance confirme une

fois de plus le succès de sa stratégie de croissance, renforcée par

son leadership médical et ses capacités inégalées en Recherche

& Innovation.

Les marchés développés et émergents ainsi que l’Asie du Nord

réalisent une croissance à deux chiffres, la Beauté Dermatologique

poursuivant son expansion mondiale. En Chine continentale, la

Division continue de gagner des parts de marché significatives,

portée par SkinCeuticals et CeraVe.

Affichant une solide progression à deux chiffres dans l’ensemble

des Zones géographiques, La Roche-Posay reste le premier

contributeur à la croissance de la Division. Cette performance

s’explique notamment par le succès de l’innovation de rupture

MelaB3, traitant les problèmes de pigmentation localisés à

l’aide de la molécule multi-brevetée Melasyl™.

CeraVe poursuit sa forte croissance et surperforme

largement le marché mondial. Vichy maintient son rythme de

croissance à deux chiffres, soutenu par le succès de sa franchise

capillaire Dercos. Skinbetter Science enregistre

à nouveau une forte performance aux États-Unis et connaît un

démarrage prometteur au Canada.

Synthèse par Zone géographique

EUROPE

La Zone Europe enregistre une croissance remarquable de

+ 11,1 % à données comparables et de + 12,2 % à

données publiées.

L’Oréal continue de surperformer un marché qui reste

dynamique.

La croissance est bien répartie à travers la Zone, avec une

contribution particulièrement forte des clusters

Allemagne-Autriche-Suisse, Espagne-Portugal et Royaume-Uni-Irlande,

et une dynamique impressionnante des pays de taille moyenne.

Chacune des quatre catégories réalise une progression à deux

chiffres, en particulier le maquillage et le soin de la peau.

Les Produits Grand Public affichent une forte croissance avec

notamment des performances remarquables de L’Oréal Paris

— en particulier dans le soin du cheveu

— ainsi que de Maybelline New York et

NYX Professional Makeup, portées par leurs derniers

lancements. L'Oréal Luxe réalise une performance en ligne avec le

marché ; à noter la croissance particulièrement dynamique dans

les parfums et le maquillage. La Beauté Dermatologique progresse

fortement dans tous les pays grâce à la complémentarité des marques

du portefeuille de la Division. Les Produits Professionnels

bénéficient quant à eux de plusieurs lancements réussis ;

leurs trois marques phares sont en croissance.

AMÉRIQUE DU NORD

L’Amérique du Nord réalise une croissance solide de

+ 7,8 % à données comparables et de + 8,7 % à

données publiées.

Après ajustement de l’impact du phasage (lié à la mise en place

de nouveaux systèmes informatiques), la Zone maintient son rythme

de croissance tout au long du premier semestre. Toutes les

Divisions progressent, Beauté Dermatologique et L’Oréal Luxe en

tête.

La croissance des Produits Grand Public est soutenue par le soin

du cheveu, L’Oréal Paris continuant de surperformer le

marché. La marque a récemment lancé Colorsonic, son

premier applicateur automatique de coloration à domicile. En

maquillage, NYX Professional Makeup progresse fortement

grâce aux lancements de Fat Oil et Duck Plump.

Les récentes innovations de Maybelline New York

connaissent un début prometteur.

Fort du succès de son portefeuille unique de parfums, L’Oréal

Luxe surperforme l’ensemble du marché de la beauté du luxe.

Born in Roma de Valentino, désormais dans le

Top-3 des ventes de parfums masculins et féminins, et

MYSLF d'Yves Saint Laurent continuent

d’enregistrer une forte croissance. Ralph Lauren est

dynamisé par le lancement de Polo 67. Après le succès de

Lancôme, Kiehl’s a été lancé sur Amazon au second

trimestre.

La Beauté Dermatologique surperforme le marché dermo-cosmétique

avec des contributions particulièrement fortes de

La Roche-Posay, portée par le lancement de

MelaB3, et de Skinbetter Science. CeraVe

reste la marque numéro un de soin de la peau.

La Division des Produits Professionnels progresse plus vite que

son marché, portée par les lancements réussis tels que

Première de Kérastase et Acidic Color

Gloss de Redken, ainsi que par la poursuite de sa

stratégie omnicanale.

ASIE DU NORD

En Asie du Nord, le chiffre d’affaires recule de

– 1,7 % à données comparables et de – 3,1 % à

données publiées.

Les conditions de marché de l’écosystème chinois restent

difficiles.

En Chine continentale, le marché de la beauté est négatif au

deuxième trimestre sur la base d’un comparable élevé, exacerbé par

la faible confiance persistante des consommateurs. Au premier

semestre, L’Oréal reste en légère croissance et gagne des parts de

marché, grâce aux Divisions Beauté Dermatologique, Produits

Professionnels et L’Oréal Luxe qui atteint des nouveaux

records.

Si le Travel Retail pèse encore sur la croissance au premier

semestre, sa dynamique s’améliore toutefois progressivement. Le

Japon maintient une croissance à deux chiffres, bénéficiant de la

reprise du tourisme.

Par Division, la croissance a été portée par la Beauté

Dermatologique – avec toutes les marques en progression - et par

les Produits Professionnels, grâce au succès continu de

Kérastase. Les Produits Grand Public enregistrent une

légère croissance, tirée par L’Oréal Paris et

Maybelline New York. L’Oréal Luxe est freiné par un marché

en retrait en Chine continentale et par le Travel Retail, mais

progresse bien dans d’autres régions de la Zone ; les marques

Couture sont les plus performantes.

SAPMENA–SSA3

La Zone SAPMENA-SSA réalise une excellente croissance de

+ 15,2 % à données comparables et de + 14,3 % à

données publiées.

En SAPMENA, toutes les catégories et Divisions sont en

croissance, tant en volume qu’en valeur (mix et prix).

Par pays, les principaux contributeurs à la croissance sont le

cluster Australie-Nouvelle-Zélande, la Thaïlande, l’Arabie Saoudite

et l’Inde.

Par Division, la Beauté Dermatologique réalise une croissance

remarquable, CeraVe affichant une nouvelle performance

exceptionnelle. Deux autres Divisions progressent également

fortement : les Produits Grand Public, portés par L’Oréal

Paris et Garnier ; le Luxe, avec Yves Saint

Laurent et Prada comme principaux contributeurs à la

croissance.

Les parfums restent la catégorie qui connaît la plus forte

croissance, boostée par les lancements. Le soin de la peau affiche

également une forte progression, grâce à la Beauté Dermatologique

et les Produits Grand Public. Le soin du cheveu est dynamisé par la

premiumisation, tant dans le circuit grand public que

professionnel.

Les ventes en ligne restent particulièrement dynamiques dans

toute la Zone, en particulier en Asie du Sud-Est et en Inde.

L’Afrique sub-saharienne (SSA) enregistre une croissance

remarquable, bien répartie dans tous les pays. Toutes les

catégories y contribuent, en particulier le soin de la peau. Par

Division, les principaux contributeurs sont les Produits Grand

Public et la Beauté Dermatologique, portés respectivement par

Garnier et La Roche-Posay.

AMÉRIQUE LATINE

La Zone Amérique latine réalise une excellente

croissance de + 14,2 % à données comparables et de

+ 15,8 % à données publiées.

La croissance est soutenue par une contribution équilibrée à la

fois en valeur et en volume.

L’ensemble des pays de la Zone - hors Argentine - contribue à la

performance, avec une dynamique particulièrement remarquable au

Mexique, deuxième contributeur à la croissance du Groupe, ainsi

qu’au Brésil. L’Argentine est pénalisée par la crise économique et

le recul de la consommation qui en résulte.

Toutes les Divisions progressent. Les Produits Grand Public

maintiennent une dynamique exceptionnelle, notamment L’Oréal

Paris : Elsève devient numéro un du soin du

cheveu au Brésil, en valeur. La croissance de la Beauté

Dermatologique est soutenue par La Roche-Posay et

CeraVe.

Par catégorie, le soin du cheveu connaît une croissance

remarquable dans les trois Divisions. Les autres catégories

progressent également fortement, particulièrement le maquillage et

les parfums.

Le chiffre d’affaires a progressé plus vite online

qu’offline, principalement grâce aux « pure

players ».

FAITS MARQUANTS DEPUIS LA DERNIÈRE PUBLICATION

STRATÉGIE

- En juin, à l’occasion du Consumer Goods Forum

à Chicago, Nicolas Hieronimus, Directeur Général de L’Oréal, a

prononcé un discours intitulé « Revolutionising Beauty

with Technology », démontrant comment L'Oréal réinvente

la beauté du futur grâce à la technologie. Lors d’une table ronde,

Alexis Perakis-Valat, Directeur Général de la Division Produits

Grand Public, a présenté les actions menées par L’Oréal en matière

d’économie circulaire concernant le plastique.

RECHERCHE, BEAUTY

TECH ET DIGITAL

- Les scientifiques de la Recherche Avancée de L’Oréal se sont

associés à l’Université de l’Oregon pour mettre au point, pour la

première fois avec succès, un modèle de peau bioprintée

très proche de la vraie peau humaine. Cette méthode issue

de la plateforme Skin Technology de L’Oréal permet la

fabrication rapide et précise de peaux artificielles, confortant

ainsi l’engagement du Groupe en faveur de l’innovation et de la

beauté sans tests sur les animaux.

- Lors du salon Viva Technology à Paris, L’Oréal

a dévoilé plusieurs innovations Beauty Tech : Skin

Technology, l’appareil de soin du visage Renergie

Nano-Surfacer|400 Booster (Lancôme), l’outil de

diagnostic de peau Derma-Reader (Kiehl’s),

l’appareil d’analyse de santé capillaire My Hair [iD] - Hair

Reader (L’Oréal Professionnel), l’assistant personnel

de beauté Beauty Genius (L’Oréal Paris) et

CREAITECH, le Gen AI Beauty Content Lab de

L’Oréal.

- En juin, le Cannes Lions International Festival of

Creativity2024 a décerné à CeraVe le

GRAND PRIX de la catégorie « Social

& Influencer Marketing », ainsi que neuf autres

Cannes Lions Awards, faisant de CeraVe l’une des 10

marques les plus récompensées lors de l’événement.

PERFORMANCE ENVIRONNEMENTALE, SOCIALE ET DE

GOUVERNANCE

- En juin, Moody's a de nouveau attribué à

L'Oréal 74 points sur 100dans son évaluation ESG,

bien au-dessus de la moyenne du secteur. Ce score souligne la

transformation durable de L’Oréal vers un modèle d’affaires plus

responsable et inclusif via une stratégie de développement durable

ambitieuse.

- L'Oréal a obtenu un total de 69 récompenses de la

RoSPA (Royal Society for the Prevention of Accidents) sur

70 sites, couvrant près de 46 000 employés, continuant à démontrer

son engagement inflexible en faveur de la santé et de la

sécurité.

- Conformément aux ambitions du programme L'Oréal pour le Futur,

le Groupe a annoncé l'adoption d'EcoDesignCloud par

Eviden, qui mesure l'empreinte environnementale des points

de vente et du matériel promotionnel.

- En mai, la Fondation L'Oréal et l'UNESCO ont annoncé les

lauréates du 26èmePrix international

L’Oréal-UNESCO pour les Femmes et la Science, les

récompensant pour leurs recherches pionnières dans les sciences de

la vie et de l'environnement. Depuis la création du programme, 7

des 132 lauréates ont reçu des prix Nobel de science.

- En juin, L’Oréal a annoncé le lancement de sa quatrième

opération d’actionnariat salarié, qui a été déployée avec

succès dans plus de 60 pays et permet d’associer étroitement les

salariés de L’Oréal au développement du Groupe. L’ambition annoncée

est de reconduire le plan d’actionnariat chaque année, sous réserve

des autorisations usuelles en la matière.

ÉVOLUTION DES RÉSULTATS DU 1er SEMESTRE 2024

Les procédures d’examen limité sur les comptes semestriels ont

été effectuées. Le rapport d’examen limité des Commissaires aux

Comptes est en cours d’émission.

Rentabilité d’exploitation à 20,8 % du chiffre

d’affaires

Comptes de résultat consolidé : du chiffre d’affaires au

résultat d’exploitation.

|

M€ |

30/06/23 |

% CA |

31/12/23 |

% CA |

30/06/24 |

% CA |

Évolution au semestre

|

|

Chiffre d’affaires |

20 574,1 |

100,0 % |

41 182,5 |

100,0 % |

22 120,8 |

100,0 % |

+ 7,5 % |

|

Coût des ventes |

- 5 291,5 |

25,7 % |

- 10 767,0 |

26,1 % |

- 5 568,7 |

25,2 % |

|

|

Marge brute |

15 282,6 |

74,3 % |

30 415,5 |

73,9 % |

16 552,1 |

74,8 % |

+ 8,3 % |

|

Frais de R&I |

- 622,8 |

3,0 % |

- 1 288,9 |

3,1 % |

- 667,3 |

3,0 % |

|

|

Frais publi-promotionnels |

- 6 682,6 |

32,5 % |

- 13 356,6 |

32,4 % |

- 7 109,1 |

32,1 % |

|

|

Frais commerciaux & administratifs |

- 3 718,5 |

18,1 % |

- 7 626,7 |

18,5 % |

- 4 176,6 |

18,9 % |

|

|

Résultat d’exploitation |

4 258,8 |

20,7 % |

8 143,3 |

19,8 % |

4 599,1 |

20,8 % |

+ 8,0 % |

La marge brute, à 16 552,1 millions

d’euros, ressort à 74,8 % du chiffre d’affaires à comparer à 74,3

%, soit une augmentation de 50 points de base par rapport au

premier semestre 2023.

Les frais de Recherche & Innovation, à

3,0 % du chiffre d’affaires, s’élèvent à 667,3 millions

euros.

Les frais publi-promotionnels s’élèvent à 7 109,1

millions d’euros, ressortant à 32,1 % du chiffre d’affaires,

soit en diminution de 40 points de base.

Les frais commerciaux et administratifs, à

18,9 % du chiffre d’affaires, sont en progression de

80 points de base.

Au total, le résultat d’exploitation s’établit à 4

599,1 millions d’euros, en hausse de + 8,0 %, et ressort

à 20,8 % du chiffre d’affaires, en progression de

10 points de base par rapport au premier semestre 2023.

Résultat d’exploitation par Division

|

|

30/06/23 |

31/12/23 |

30/06/24 |

|

|

M€ |

% CA |

M€ |

% CA |

M€ |

% CA |

|

Par Division |

|

|

|

|

|

|

|

Produits Professionnels |

490,1 |

21,2 % |

1 005,3 |

21,6 % |

536,7 |

22,1% |

|

Produits Grand Public |

1 617,4 |

21,0 % |

3 114,7 |

20,5 % |

1 833,2 |

22,0% |

|

Luxe |

1 687,9 |

23,2 % |

3 331,8 |

22,3 % |

1 661,2 |

21,9% |

|

Beauté Dermatologique |

933,9 |

28,4 % |

1 670,9 |

26,0 % |

1 097,4 |

28,9% |

Total des Divisions |

4 729,3 |

23,0 % |

9 122,7 |

22,2 % |

5 128,5 |

23,2% |

|

Non alloué5 |

- 470,5 |

2,3 % |

- 979,4 |

2,4 % |

-529,4 |

2,4% |

|

Groupe |

4 258,8 |

20,7 % |

8 143,3 |

19,8 % |

4 599,1 |

20,8% |

L'Oréal Groupe est géré par périodes annuelles. De ce fait, les

rentabilités d’exploitation semestrielles ne sont pas extrapolables

sur l’année.

La rentabilité de la Division des Produits

Professionnels s’établit à 22,1 % du chiffre

d’affaires, en progression de 90 points de base.

La rentabilité de la Division des Produits Grand

Public s’établit à 22,0 % du chiffre d’affaires, en

progression de 100 points de base.

La rentabilité de la Division Luxe s’établit à

21,9 %, contre 23,2 % en 2023.

La rentabilité de la Division Beauté

Dermatologique s’établit à 28,9 %, en progression de

50 points de base.

Résultat net hors éléments non récurrents

Comptes de résultat consolidé : du résultat d’exploitation au

résultat net hors éléments non récurrents.

|

M€ |

30/06/23 |

31/12/23 |

30/06/24 |

Évolution au semestre

|

|

Résultat d’exploitation |

4 258,8 |

8 143,3 |

4 599,1 |

+ 8,0 % |

|

Produits et charges financiers hors dividendes Sanofi |

- 45,3 |

- 113,4 |

- 131,0 |

|

|

Dividendes Sanofi |

420,9 |

420,9 |

444,5 |

|

Résultat avant impôt et sociétés mises en équivalence,

hors éléments non récurrents |

4 634,4 |

8 450,8 |

4 912,6 |

|

|

Impôt sur les résultats hors éléments non récurrents |

- 1 013,2 |

- 1 957,8 |

- 1 163,9 |

|

Résultat net des sociétés mises en équivalence hors éléments

non récurrents

|

- |

0,2 |

- 0,8 |

|

|

Intérêts minoritaires |

- 4,6 |

- 6,7 |

- 3,3 |

|

Résultat net hors éléments non récurrents,

part du Groupe6 |

3 616,6 |

6 486,6 |

3 744,6 |

+ 3,5 % |

|

BNPA7 (€) |

6,73 |

12,08 |

6,98 |

+ 3,7 % |

|

Nombre d’actions moyen dilué |

537 136 456 |

537 021 039 |

536 387 970 |

|

Les frais financiers s’élèvent à

131,0 millions d’euros.

Les dividendes de Sanofi s’élèvent à

444,5 millions d’euros.

L’impôt sur les résultats hors éléments non

récurrents s’établit à 1 163,9 millions d’euros,

soit un taux de 23,7 %.

Le résultat net hors éléments non récurrents, part du

Groupe, ressort à 3 744,6 millions

d’euros.

Le Bénéfice Net Par Action, à 6,98 euros est

en augmentation de + 3,7 % par rapport au premier

semestre 2023.

Résultat net

Comptes de résultat consolidé : du résultat net hors éléments

non récurrents au résultat net

|

M€ |

30/06/23 |

31/12/23 |

30/06/24 |

Résultat net part du Groupe

hors éléments non

récurrents6 |

3 616,6 |

6 486,6 |

3 744,6 |

|

Éléments non récurrents |

- 257,6 |

- 302,5 |

- 89,0 |

|

dont : |

|

|

|

- autres produits et charges

|

- 321,7 |

- 449,9 |

- 103,4 |

|

|

64,1 |

147,4 |

14,4 |

|

|

|

|

|

|

Résultat net part du Groupe |

3 359,0 |

6 184,0 |

3 655,6 |

Les éléments non récurrents s’élèvent à 89,0 millions net

d’impôts.

Cash-flow opérationnel et bilan

La marge brute d’autofinancement s’élève à 4

514 millions d’euros, en augmentation de

+ 3,1 %.

La variation du besoin en fonds de roulement

ressort à – 1 745 millions d’euros.

Les investissements, à 781 millions d’euros,

représentent 3,5 % du chiffre d’affaires.

Le cash-flow opérationnel8 s’élève à 1

987 millions d’euros, contre 2 097 millions d’euros à fin juin

2023.

Au 30 juin 2024, après prise en compte de la dette financière de

location pour un montant de 1 895 millions d’euros, la

dette nette s’établit à 6 459 millions

d’euros.

« Ce communiqué ne constitue pas une offre de vente ou la

sollicitation d’une offre d’achat de titre L’Oréal. Si vous

souhaitez obtenir des informations plus complètes concernant

L’Oréal, nous vous invitons à vous reporter aux documents publics

déposés en France auprès de l’Autorité des Marchés Financiers,

également disponibles en version anglaise sur notre site

Internet www.loreal-finance.com.

Ce communiqué peut contenir certaines déclarations de nature

prévisionnelle. Bien que la Société estime que ces déclarations

reposent sur des hypothèses raisonnables à la date de publication

du présent communiqué, elles sont par nature soumises à des risques

et incertitudes pouvant donner lieu à un écart entre les chiffres

réels et ceux indiqués ou induits dans ces déclarations. »

À propos de L’Oréal

Depuis 115 ans, L’Oréal, leader mondial de la beauté, se

consacre à une seule vocation : répondre aux aspirations de beauté

des consommateurs dans le monde entier. Notre raison d’être, créer

la beauté qui fait avancer le monde, définit notre vision de la

beauté, essentielle, inclusive, éthique, généreuse et responsable.

Avec un portefeuille de 37 marques internationales et des

engagements sociaux et environnementaux ambitieux fixés dans le

cadre de notre programme L’Oréal pour le Futur, nous offrons à nos

consommateurs partout dans le monde le meilleur de la beauté en

matière de qualité, d’efficacité, de sécurité, de sincérité et de

responsabilité, tout en célébrant la beauté dans son infinie

diversité.

Avec plus de 90 000 collaborateurs engagés, une

présence géographique équilibrée et dans tous les canaux de

distribution (e- commerce, marché de la grande consommation, grands

magasins, pharmacies et parapharmacies, parfumeries, salons de

coiffure, travel retail et boutiques de marque), le Groupe a

réalisé en 2023 un chiffre d’affaires de 41,18 milliards d’euros.

L’Oréal s’appuie sur 20 centres de recherche répartis dans 11 pays,

une équipe dédiée à la Recherche & Innovation de plus de 4 000

chercheurs et 6 400 talents dans le Digital pour inventer le futur

de la beauté et devenir le champion de la Beauty Tech. Plus

d’information sur

https://www.loreal.com/fr/mediaroom/

CONTACTS L’ORÉAL

Standard

+33 (0) 1 47 56 70 00

Actionnaires individuels et Autorités de

Marché

Pascale Guerin

+33 (0)1 49 64 18 89

pascale.guerin@loreal.com

Relations Investisseurs

Eva Quiroga

+33 (0)7 88 14 22 65

eva.quiroga@loreal.com

Médias

Brune Diricq

+33 (0)6 63 85 29 87

brune.diricq @loreal.com

Arnaud FRABOUL

+33 (0)6 40 13 62 14

arnaud.fraboul@loreal.com

Pour plus d’informations, veuillez consulter les banques, les

sociétés de bourse ou les établissements financiers (Code I.S.I.N.

: FR0000120321), ainsi que vos journaux habituels ou le site

Internet dédié aux actionnaires et investisseurs,

www.loreal-finance.com, l’application mobile L’Oréal Finance ou

contacter le numéro vert : 0.800.66.66.66 (appel gratuit).

Ce communiqué est sécurisé et authentifié avec la technologie

blockchain.

Vous pouvez vérifier son authenticité sur le site

www.wiztrust.com

Annexes

Annexe 1 : Chiffre d’affaires de L'Oréal

Groupe 2023/2024 (en millions d’euros)

|

|

2023 |

2024 |

|

Premier trimestre |

10 380,4 |

11 245,0 |

|

Deuxième trimestre |

10 193,7 |

10 875,8 |

|

Total premier semestre |

20 574,1 |

22 120,8 |

|

Troisième trimestre |

10 003,1 |

|

|

Total neuf mois |

30 577,2 |

|

|

Quatrième Trimestre |

10 605,3 |

|

|

Total Année |

41 182,5 |

|

Annexe 2 : Comptes de résultat consolidé

comparés

|

En millions d’euros |

1er semestre 2024 |

1er semestre 2023 |

2023 |

|

Chiffre d’affaires |

22 120,8 |

20 574,1 |

41 182,5 |

| Coût des

ventes |

-5 568,7 |

-5 291,5 |

-10 767,0 |

|

Marge brute |

16 552,1 |

15 282,6 |

30 415,5 |

| Frais de

recherche et Innovation |

-667,3 |

-622,8 |

-1 288,9 |

| Frais

publi-promotionnels |

-7 109,1 |

-6 682,6 |

-13 356,6 |

| Frais

commerciaux et administratifs |

-4 176,6 |

-3 718,5 |

-7 626,7 |

|

Résultat d’exploitation |

4 599,1 |

4 258,8 |

8 143,3 |

| Autres

produits et charges |

-103,4 |

-321,7 |

-449,9 |

|

Résultat opérationnel |

4 495,7 |

3 937,1 |

7 693,4 |

| Coût de

l’endettement financier brut |

-185,7 |

-80,7 |

-226,7 |

| Produits

de la trésorerie et équivalents de trésorerie |

83,9 |

65,6 |

162,1 |

|

Coût de l’endettement financier net |

-101,8 |

-15,1 |

-64,6 |

| Autres

produits et charges financiers |

-29,3 |

-30,2 |

-48,8 |

|

Dividendes Sanofi |

444,5 |

420,9 |

420,9 |

|

Résultat avant impôt et sociétés mises en

équivalence |

4 809,2 |

4 312,7 |

8 001,0 |

| Impôts

sur les résultats |

-1 149,5 |

-949,1 |

-1 810,6 |

| Résultat

net des sociétés mises en équivalence |

-0,8 |

— |

0,2 |

|

Résultat net |

3 658,9 |

3 363,6 |

6 190,5 |

|

Dont : |

|

|

|

| part du

groupe |

3 655,6 |

3 359,0 |

6 184,0 |

| part des

minoritaires |

3,3 |

4,6 |

6,5 |

| Résultat

net par action part du groupe (en euros) |

6,84 |

6,27 |

11,55 |

| Résultat

net dilué par action part du groupe (en euros) |

6,82 |

6,25 |

11,52 |

| Résultat

net par action hors éléments non récurrents part du groupe (en

euros) |

7,00 |

6,75 |

12,11 |

| Résultat

net dilué par action hors éléments non récurrents part du

groupe (en euros) |

6,98 |

6,73 |

12,08 |

Annexe 3 : État du résultat global

consolidé

|

En millions d’euros |

1er semestre 2024 |

1er semestre 2023 |

2023 |

|

Résultat net consolidé de la période |

3 658,9 |

3 363,6 |

6 190,5 |

|

Couverture des flux de trésorerie |

-39,1 |

-47,9 |

-137,3 |

|

Réserves de conversion |

206,9 |

-359,3 |

-425,8 |

| Impôt

sur les éléments recyclables (1) |

2,6 |

6,3 |

22,7 |

|

Éléments recyclables en résultat |

170,5 |

-400,9 |

-540,3 |

|

Actifs financiers à la juste valeur par résultat

global |

-2,1 |

972,6 |

-76,3 |

| Gains

et pertes actuariels |

210,1 |

57,8 |

-119,3 |

| Impôt

sur les éléments non recyclables (1) |

-54,3 |

-45,0 |

28,9 |

|

Éléments non recyclables en résultat |

153,7 |

985,4 |

-166,7 |

|

Autres éléments du résultat global |

324,1 |

584,5 |

-707,0 |

|

RÉSULTAT GLOBAL CONSOLIDÉ |

3 983,0 |

3 948,1 |

5 483,6 |

|

Dont : |

|

|

|

| part du

groupe |

3 979,7 |

3 943,7 |

5 477,7 |

| part des

minoritaires |

3,3 |

4,4 |

5,9 |

(1) L’effet d’impôt se

décline comme suit :

|

En millions d’euros |

1er semestre 2024 |

1er semestre 2023 |

2023 |

|

Couverture des flux de trésorerie |

2,6 |

6,3 |

22,7 |

|

Éléments recyclables en résultat |

2,6 |

6,3 |

22,7 |

|

Actifs financiers à la juste valeur par résultat

global |

-1,1 |

-30,6 |

-1,3 |

| Gains

et pertes actuariels |

-53,2 |

-14,4 |

30,2 |

|

Éléments non recyclables en résultat |

-54,3 |

-45,0 |

28,9 |

| TOTAL |

-51,6 |

-38,7 |

51,6 |

Annexe 4 : Bilans consolidés comparés

Actif

|

En millions d'euros |

30.06.2024 |

30.06.2023 |

31.12.2023 |

|

Actifs non courants |

36 430,2 |

33 536,2 |

35 529,7 |

| Écarts

d'acquisition |

13 235,1 |

11 362,0 |

13 102,6 |

| Autres

immobilisations incorporelles |

4 441,2 |

3 610,9 |

4 287,1 |

| Droits

d'utilisation relatifs aux contrats de location |

1 746,5 |

1 443,0 |

1 692,4 |

|

Immobilisations corporelles |

4 065,9 |

3 626,7 |

3 867,7 |

| Actifs

financiers non courants |

11 817,2 |

12 710,3 |

11 631,6 |

| Titres

mis en équivalence |

121,5 |

18,2 |

27,0 |

| Impôts

différés actifs |

1 002,9 |

765,2 |

921,2 |

|

Actifs courants |

16 553,8 |

17 571,6 |

16 325,4 |

|

Stocks |

4 676,6 |

4 258,0 |

4 482,4 |

| Créances

clients |

6 424,4 |

5 483,6 |

5 092,7 |

| Autres

actifs courants |

2 540,7 |

2 668,9 |

2 270,6 |

| Impôts

sur les bénéfices |

183,8 |

164,2 |

191,6 |

|

Trésorerie et équivalents de trésorerie |

2 728,3 |

4 996,9 |

4 288,1 |

| TOTAL |

52 984,0 |

51 107,9 |

51 855,1 |

Passif

|

En millions d'euros |

30.06.2024 |

30.06.2023 |

31.12.2023 |

|

Capitaux propres |

29 630,6 |

27 961,6 |

29 081,6 |

|

Capital |

106,9 |

107,2 |

106,9 |

|

Primes |

3 370,1 |

3 368,7 |

3 370,2 |

| Autres

réserves |

16 556,4 |

14 215,5 |

13 799,1 |

| Autres

éléments du résultat global |

6 241,0 |

7 348,6 |

6 123,8 |

| Réserves

de conversion |

-302,8 |

-443,2 |

-509,6 |

| Actions

auto-détenues |

— |

— |

— |

| Résultat

net part du groupe |

3 655,6 |

3 359,0 |

6 184,0 |

|

Capitaux propres - part du groupe |

29 627,3 |

27 955,7 |

29 074,3 |

| Intérêts

minoritaires |

3,4 |

5,9 |

7,3 |

|

Passifs non courants |

7 027,0 |

6 027,2 |

7 873,9 |

|

Provisions pour retraites et autres avantages |

556,7 |

447,0 |

562,0 |

|

Provisions pour risques et charges |

74,6 |

68,3 |

68,8 |

| Passifs

d’impôts non courants |

270,8 |

245,7 |

255,7 |

| Impôts

différés passifs |

903,7 |

849,5 |

846,6 |

| Emprunts

et dettes financières non courants |

3 804,0 |

3 250,2 |

4 746,7 |

| Dettes

financières de location - part non courante |

1 417,2 |

1 166,5 |

1 394,2 |

|

Passifs courants |

16 326,4 |

17 119,0 |

14 899,7 |

| Dettes

fournisseurs |

6 778,1 |

6 074,9 |

6 347,0 |

|

Provisions pour risques et charges |

920,0 |

1 149,4 |

977,2 |

| Autres

passifs courants |

4 348,3 |

4 251,9 |

4 816,1 |

| Impôts

sur les bénéfices |

313,0 |

239,9 |

208,1 |

| Emprunts

et dettes financières courants |

3 489,1 |

5 002,0 |

2 091,5 |

| Dettes

financières de location - part courante |

477,8 |

400,9 |

459,8 |

| TOTAL |

52 984,0 |

51 107,9 |

51 855,1 |

Annexe 5 : Tableaux des variations des

capitaux propres

|

En millions d'euros |

Nombre

d’actions en

circulation |

Capital |

Primes |

Autres

réserves

et résultat |

Autres

éléments

du résultat

global |

Actions auto- détenues |

Réserves

de

conversion |

Capitaux

propres

part du

groupe |

Intérêts

minori-

taires |

Capitaux

propres |

| Situation au

31.12.2022 |

535 186 562 |

107,0 |

3 368,7 |

17 382,2 |

6 404,4 |

— |

-83,8 |

27 178,5 |

8,0 |

27 186,5 |

|

Résultat net consolidé de l'exercice |

|

|

|

6 184,0 |

|

|

|

6 184,0 |

6,5 |

6 190,5 |

|

Couverture des flux de trésorerie |

|

|

|

|

-113,9 |

|

|

-113,9 |

-0,6 |

-114,5 |

| Réserves de conversion |

|

|

|

|

|

|

-425,9 |

-425,9 |

0,1 |

-425,8 |

Autres éléments du résultat global

et recyclables en résultat |

|

|

|

|

-113,9 |

|

-425,9 |

-539,8 |

-0,6 |

-540,3 |

Actifs financiers à la juste valeur

par résultat global |

|

|

|

|

-77,5 |

|

|

-77,5 |

|

-77,5 |

| Gains

et pertes actuariels |

|

|

|

|

-89,2 |

|

|

-89,2 |

— |

-89,2 |

Autres éléments du résultat global

et non recyclables en résultat |

|

|

|

|

-166,7 |

|

— |

-166,7 |

— |

-166,7 |

|

Résultat global consolidé |

|

|

|

6 184,0 |

-280,6 |

|

-425,9 |

5 477,6 |

5,9 |

5 483,6 |

|

Augmentation de capital |

810 545 |

0,2 |

1,5 |

— |

|

|

|

1,7 |

|

1,7 |

|

Annulation d'actions auto-détenues |

|

-0,3 |

|

-503,2 |

— |

503,3 |

— |

-0,2 |

— |

-0,2 |

Dividendes versés

(hors actions propres) |

|

|

|

-3 248,4 |

— |

— |

— |

-3 248,4 |

-6,2 |

-3 254,6 |

|

Rémunérations payées en actions |

|

|

|

168,5 |

— |

— |

— |

168,5 |

— |

168,5 |

Variations nettes

des titres L’Oréal auto-détenus |

-1 271 632 |

|

|

— |

— |

-503,3 |

— |

-503,3 |

— |

-503,3 |

|

Variations de périmètre |

|

|

|

— |

— |

— |

— |

— |

— |

— |

| Autres

variations |

|

|

|

-0,1 |

— |

— |

— |

-0,1 |

-0,4 |

-0,6 |

| Situation au

31.12.2023 |

534 725 475 |

106,9 |

3 370,2 |

19 983,1 |

6 123,8 |

|

-509,6 |

29 074,3 |

7,3 |

29 081,6 |

|

Résultat net consolidé de la période |

|

|

|

3 655,6 |

|

|

|

3 655,6 |

3,3 |

3 658,9 |

|

Couverture des flux de trésorerie |

|

|

|

|

-36,4 |

|

|

-36,4 |

-0,1 |

-36,5 |

| Réserves de conversion |

|

|

|

|

|

|

206,8 |

206,8 |

0,1 |

206,9 |

Autres éléments du résultat global

et recyclables en résultat |

|

|

|

|

-36,4 |

|

206,8 |

170,4 |

— |

170,5 |

Actifs financiers à la juste valeur

par résultat global |

|

|

|

|

-3,2 |

|

— |

-3,2 |

— |

-3,2 |

| Gains

et pertes actuariels |

|

|

|

|

156,9 |

|

|

156,9 |

|

156,9 |

Autres éléments du résultat global

et non recyclables en résultat |

|

|

|

|

153,7 |

|

— |

153,7 |

— |

153,7 |

|

Résultat global consolidé |

|

|

|

3 655,6 |

117,3 |

— |

206,8 |

3 979,7 |

3,3 |

3 983,0 |

|

Augmentation de capital |

— |

|

— |

— |

— |

— |

— |

— |

— |

— |

|

Annulation d'actions auto-détenues |

|

|

|

— |

— |

— |

— |

— |

— |

— |

Dividendes versés

(hors actions propres) |

|

|

|

-3 565,1 |

— |

— |

— |

-3 565,1 |

-7,1 |

-3 572,1 |

|

Rémunérations payées en actions |

|

|

|

135,4 |

— |

— |

— |

135,4 |

— |

135,4 |

Variations nettes

des titres L’Oréal auto-détenus |

— |

|

— |

|

|

|

|

— |

|

— |

|

Variations de périmètre |

|

|

|

|

|

|

|

— |

|

— |

| Autres variations |

|

|

-0,1 |

3,0 |

— |

— |

— |

2,9 |

-0,1 |

2,7 |

| SITUATION AU

30.06.2024 |

534 725 475 |

106,9 |

3 370,1 |

20 212,0 |

6 241,0 |

— |

-302,8 |

29 627,3 |

3,4 |

29 630,6 |

Variations au premier semestre 2023

|

En millions d'euros |

Nombre

d’actions en

circulation |

Capital |

Primes |

Autres

réserves

et résultat |

Autres

éléments

du résultat

global |

Actions auto- détenues |

Réserves

de

conversion |

Capitaux

propres

part du

groupe |

Intérêts

minori-

taires |

Capitaux

propres |

| Situation au

31.12.2022 |

535 186 562 |

107,0 |

3 368,7 |

17 382,2 |

6 404,4 |

— |

-83,8 |

27 178,5 |

8,0 |

27 186,5 |

|

Résultat net consolidé de la période |

|

|

|

3 359,0 |

|

|

|

3 359,0 |

4,6 |

3 363,6 |

|

Couverture des flux de trésorerie |

|

|

|

|

-41,2 |

|

|

-41,2 |

-0,4 |

-41,6 |

| Réserves de conversion |

|

|

|

|

|

|

-359,5 |

-359,5 |

0,2 |

-359,3 |

Autres éléments du résultat global

et recyclables en résultat |

|

|

|

|

-41,2 |

|

-359,5 |

-400,7 |

-0,2 |

-400,9 |

Actifs financiers à la juste valeur

par résultat global |

|

|

|

|

942,0 |

|

|

942,0 |

|

942,0 |

| Gains

et pertes actuariels |

|

|

|

|

43,4 |

|

|

43,4 |

|

43,4 |

Autres éléments du résultat global

et non recyclables en résultat |

|

|

|

|

985,4 |

|

|

985,4 |

— |

985,4 |

|

Résultat global consolidé |

|

|

|

3 359,0 |

944,2 |

— |

-359,5 |

3 943,7 |

4,4 |

3 948,1 |

|

Augmentation de capital |

776 525 |

0,2 |

— |

-0,2 |

|

|

|

— |

|

— |

|

Annulation d'actions auto-détenues |

|

— |

|

— |

|

— |

|

— |

|

— |

Dividendes versés

(hors actions propres) |

|

|

|

-3 248,4 |

|

|

|

-3 248,4 |

-6,2 |

-3 254,6 |

|

Rémunérations payées en actions |

|

|

|

81,3 |

|

|

|

81,3 |

|

81,3 |

Variations nettes

des titres L’Oréal auto-détenus |

— |

|

|

|

|

— |

|

— |

|

— |

|

Variations de périmètre |

|

|

|

|

|

|

|

— |

|

— |

| Autres

variations |

|

|

|

0,6 |

|

|

|

0,6 |

-0,3 |

0,3 |

| SITUATION AU

30.06.2023 |

535 963 087 |

107,2 |

3 368,7 |

17 574,5 |

7 348,6 |

— |

-443,2 |

27 955,7 |

5,9 |

27 961,6 |

Annexe 6 : Tableaux des flux de trésorerie consolidés

comparés

| En

millions d'euros |

1er semestre 2024 |

1er semestre 2023 |

2023 |

|

Flux de trésorerie liés à l'activité |

|

|

|

| Résultat

net part du groupe |

3 655,6 |

3 359,0 |

6 184,0 |

| Intérêts

minoritaires |

3,3 |

4,6 |

6,5 |

|

Élimination des charges et des produits sans incidence sur la

trésorerie ou non liés à l'activité : |

|

|

|

- amortissements, provisions et passifs d’impôts non

courants

|

769,7 |

911,3 |

1 715,0 |

- variation des impôts différés

|

-53,7 |

-5,0 |

-95,3 |

- charge de rémunération des plans d'actions gratuites

|

135,4 |

81,3 |

168,5 |

- plus ou moins-values de cessions d'actifs

|

-3,7 |

2,9 |

6,9 |

| Autres

opérations sans incidence sur la trésorerie |

5,3 |

24,2 |

14,1 |

| Résultat

des sociétés mises en équivalence net des dividendes reçus |

2,2 |

— |

-0,2 |

|

Marge brute d'auto-financement |

4 514,0 |

4 378,3 |

7 999,5 |

| Variation

du besoin en fonds de roulement lié à l'activité |

-1 745,8 |

-1 556,6 |

-394,9 |

|

Flux de trésorerie générés par l'activité (A) |

2 768,2 |

2 821,7 |

7 604,6 |

|

Flux de trésorerie liés aux opérations

d'investissement |

|

|

|

|

Acquisitions d'immobilisations corporelles et incorporelles |

-781,1 |

-724,1 |

-1 488,7 |

| Cessions

d'immobilisations corporelles et incorporelles |

0,3 |

1,7 |

12,8 |

| Variation

des autres actifs financiers (y compris les titres non

consolidés) |

-32,1 |

-41,9 |

-170,7 |

| Incidence

des variations de périmètre |

-138,0 |

-159,4 |

-2 497,2 |

|

Flux nets de trésorerie liés aux opérations

d'investissement (B) |

-950,9 |

-923,7 |

-4 143,7 |

|

Flux de trésorerie liés aux opérations de

financement |

|

|

|

|

Dividendes versés |

-3 605,9 |

-3 398,2 |

-3 425,6 |

|

Augmentation de capital de la société mère |

— |

— |

1,5 |

|

Augmentation de capital des filiales |

— |

— |

— |

| Valeur de

cession/(acquisition) des actions propres |

— |

— |

-503,3 |

| Rachat

d'intérêts minoritaires |

— |

— |

— |

| Émission

(remboursement) d'emprunts à court terme |

313,6 |

2 218,2 |

-823,7 |

| Émission

d'emprunts à long terme |

151,6 |

2 015,4 |

3 567,1 |

|

Remboursement d'emprunts à long terme |

— |

-29,9 |

— |

|

Remboursement de la dette de location |

-235,4 |

-211,2 |

-430,6 |

|

Flux nets de trésorerie liés aux opérations de financement

(C) |

-3 376,1 |

594,2 |

-1 614,6 |

| Incidence

des variations de cours des devises et de juste valeur (D) |

-1,1 |

-113,0 |

-175,9 |

|

Variation de trésorerie (A+B+C+D) |

-1 559,8 |

2 379,2 |

1 670,4 |

|

Trésorerie d'ouverture (E) |

4 288,1 |

2 617,7 |

2 617,7 |

| TRÉSORERIE DE CLÔTURE

(A+B+C+D+E) |

2 728,3 |

4 996,9 |

4 288,1 |

1En comparable : à structure et taux de

change identiques.

2 Le Document d’Enregistrement Universel de

L'Oréal déposé auprès de l'AMF (Autorité des Marchés Financiers) le

19 mars 2024 contient, page 400, les autres éléments du descriptif

du programme de rachat d'actions prévu par l'article 241-2 du

Règlement général de l'AMF.

3 SAPMENA-SSA : South Asia Pacific, Middle

East, North Africa, Sub-Saharan Africa (Asie du Sud, Pacifique,

Moyen-Orient, Afrique du Nord et Afrique Subsaharienne).

4GCC (Gulf Cooperation Council) : Conseil de

Coopération du Golfe.

5 Non alloué = Frais centraux Groupe,

recherche fondamentale, actions gratuites et divers.

6 Le résultat net hors éléments non

récurrents, part du Groupe, exclut principalement les plus ou

moins-values sur cessions d’actifs à long terme, les dépréciations

d’actifs, les coûts de restructuration, les effets d’impôts et les

intérêts minoritaires.

7 Résultat net dilué par action, hors

éléments non récurrents part du groupe.

8 Cash-flow opérationnel = Marge brute

d’autofinancement + variation du besoin en fonds de roulement -

investissements

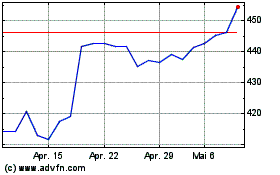

LOreal (TG:LOR)

Historical Stock Chart

Von Dez 2024 bis Jan 2025

LOreal (TG:LOR)

Historical Stock Chart

Von Jan 2024 bis Jan 2025