SOLIDE CROISSANCE AU T3 SUR UNE BASE

EXIGEANTE - PERSPECTIVES ANNUELLES CONFIRMÉES

- Ventes 9 mois : 5 725 M€, + 5,6 % à

tcpc1 et + 3,5 % publié

- Ventes du 3e trimestre : 1 985 M€, + 4,0 % à tcpc et +

3,4 % publié

- Résultat Opérationnel d’Activité 9 mois : 444 M€, + 14

%

- Marge opérationnelle 9 mois : 7,8 % vs 7,0 % en

2023

- Perspectives 2024 confirmées :

- Croissance organique des ventes autour de 5 %

- Marge opérationnelle proche de 10 %

Regulatory News:

Déclaration de Stanislas de Gramont, Directeur Général du

Groupe SEB (Paris:SK)

« La dynamique des ventes est forte sur ces 9 premiers mois, et

nous continuons d'afficher une croissance organique robuste au 3e

trimestre.

Les marchés du Petit Equipement Domestique sont restés porteurs

ces derniers mois. Dans ce contexte, la croissance des ventes du

Groupe s’est accélérée, soutenue par le déploiement de ses

innovations, en particulier en Europe occidentale et en Amérique du

Nord.

Les ventes en Professionnel sont en baisse par rapport à un 3e

trimestre exceptionnel l’année dernière, reflétant le calendrier de

déploiement des grands contrats. L’activité courante hors grands

contrats est, elle, en hausse notable sur le trimestre.

Notre Résultat Opérationnel d’Activité progresse de 14 % sur 9

mois. Nous restons sur la trajectoire d’une croissance organique

des ventes autour de 5 % et d'une marge opérationnelle proche de 10

% pour l'année. »

COMMENTAIRES GÉNÉRAUX SUR LES VENTES DU GROUPE

Sur les 9 premiers mois de l’année, le Groupe SEB a réalisé un

chiffre d’affaires de 5 725 M€, en hausse de 5,6 % à tcpc (+ 3,5 %

en données publiées). Cette différence est due à un effet devises

de - 3,0 % ainsi qu’à un effet périmètre positif de 0,9 % (lié aux

acquisitions de La San Marco, Pacojet, Forge Adour et Sofilac).

Au 3e trimestre, les ventes du Groupe ont affiché un bon niveau

de croissance organique de + 4,0 % (+ 3,4 % en données publiées),

bénéficiant d’une accélération de la croissance en Grand Public,

contenue par une base de comparaison élevée en Professionnel.

Malgré un environnement géopolitique et macroéconomique toujours

incertain, le marché du Petit Equipement Domestique a globalement

confirmé sa bonne orientation, tirée par l’innovation produits.

Certaines catégories de produits comme les aspirateurs versatiles,

les friteuses sans huile ou les machines à café full auto sont

particulièrement dynamiques et apportent une contribution

significative à la bonne tenue du marché.

Sur les 9 premiers mois de l’année, les ventes de l’activité

Grand Public se sont élevées à 4 999 M€, en hausse de 6,6 % à tcpc

(+ 3,4 % en données publiées). Cette tendance positive s’est

accélérée au 3e trimestre avec une croissance organique des ventes

de + 8,1 % (après + 5,9 % au 1er semestre). L’Europe et l’Amérique

du Nord, qui représentent près des deux tiers des ventes du Groupe

en Grand Public, ont porté cette dynamique avec un chiffre

d’affaires en forte progression de 13 % environ à tcpc. Cette

croissance est nourrie par le déploiement de ses innovations dans

les catégories qui tirent le marché. En Chine, Supor poursuit ses

gains de parts de marché dans ses catégories-clés et sur tous les

canaux de distribution, malgré un environnement de consommation

toujours atone.

Les ventes de l’activité Professionnelle sont en hausse de 4,1 %

en données publiées (- 1,6 % à tcpc) sur les 9 premiers mois de

l’année, à 726 M€. Les ventes du 3e trimestre sont inférieures à

l’année dernière (- 22,2 % à tcpc), reflétant une base de

comparaison exceptionnelle (ventes en progression organique de 43 %

au T3 2023). L’activité courante (hors grands contrats) reste en

hausse, supérieure à 5 % sur le trimestre.

Par ailleurs, les activités du Groupe Sofilac acquises en avril

dernier ont été consolidées dans les comptes du Groupe pour la 1re

fois au cours du trimestre écoulé.

DÉTAIL DE L’ACTIVITÉ PAR ZONE GÉOGRAPHIQUE

Ventes en M€

9 mois

2023

9 mois

2024

Variation 2024/2023

T3 2024 par rapport à 2023, à

tcpc

Parités courantes

Tcpc

EMEA

Europe occidentale

Autres pays

2 282

1 562

720

2 447

1 630

816

+ 7,2 %

+ 4,4 %

+ 13,3 %

+ 10,3 %

+ 3,5 %

+ 25,2 %

+ 13,6 %

+ 12,6 %

+ 15,8 %

AMÉRIQUES

Amérique du Nord

Amérique du Sud

778

535

243

840

577

263

+ 8,1 %

+ 7,8 %

+ 8,5 %

+ 11,6 %

+ 8,7 %

+ 18,1 %

+ 9,8 %

+ 13,1 %

+ 2,4 %

ASIE

Chine

Autres pays

1 775

1 430

345

1 712

1 381

332

- 3,5 %

- 3,4 %

- 4,0 %

- 0,3 %

- 0,6 %

+ 1,1 %

- 0,8 %

- 1,9 %

+ 3,5 %

TOTAL Grand Public

4 835

4 999

+ 3,4 %

+ 6,6 %

+ 8,1 %

Professionnel

697

726

+ 4,1 %

- 1,6 %

- 22,2 %

GROUPE SEB

5 532

5 725

+ 3,5 %

+ 5,6 %

+ 4,0 %

Chiffres arrondis en M€

% calculés sur chiffres non

arrondis

COMMENTAIRES ACTIVITÉ GRAND PUBLIC PAR ZONE

GÉOGRAPHIQUE

Ventes en M€

9 mois

2023

9 mois

2024

Variation 2024/2023

T3 2024 par rapport à 2023, à

tcpc

Parités courantes

Tcpc

EMEA

Europe occidentale

Autres pays

2 282

1 562

720

2 447

1 630

816

+ 7,2 %

+ 4,4 %

+ 13,3 %

+ 10,3 %

+ 3,5 %

+ 25,2 %

+ 13,6 %

+ 12,6 %

+ 15,8 %

EUROPE OCCIDENTALE

Sur les neuf premiers mois de l’année, les ventes en Europe

occidentale sont en croissance de 3,5 % à tcpc (+ 4,4 % en données

publiées).

Cela reflète une nette accélération au troisième trimestre, avec

une croissance organique des ventes de 12,6 %.

Comme anticipé, le bon démarrage en septembre des programmes de

fidélisation a contribué à cette dynamique. Hors impact de ces

programmes, l'activité courante atteint une forte croissance

organique de 9 % sur le trimestre, contre + 1,5 % au premier

semestre. Sur des marchés favorables, les ventes du Groupe sont

tirées par le déploiement des innovations produits, notamment les

friteuses sans huile, les aspirateurs versatiles, les machines à

café full auto et les articles culinaires.

Les principaux pays de la zone sont en croissance. Ainsi, en

France, l'activité courante a progressé de 7 % au troisième

trimestre, grâce à la montée en puissance de nos innovations dans

de nombreuses catégories. En Allemagne, la reprise de la croissance

se confirme, soutenue par les synergies commerciales issues de la

réorganisation des équipes SEB et WMF, effective depuis début 2024.

De nouveaux référencements chez nos distributeurs, ainsi qu’une

bonne dynamique de nos ventes dans les segments les plus porteurs

contribuent à cette reprise.

La performance est également remarquable en Europe du Sud. Les

ventes en Espagne, Portugal et Italie participent à l'accélération

générale et connaissent des croissances à deux chiffres au

troisième trimestre.

Les Pays-Bas et les Pays Nordiques affichent également une

solide progression, tandis que le Royaume-Uni connaît une

croissance sur une base de comparaison favorable.

AUTRES PAYS EMEA

Sur les neuf premiers mois de l’année, les ventes dans les

autres pays EMEA affichent une forte croissance de 25,2 % à tcpc.

En données publiées, la hausse sur cette période a été de 13,3 %,

après prise en compte des effets de dépréciation devises.

La dynamique reste très positive au troisième trimestre, avec

une progression organique des ventes de 15,8 % et un niveau proche

du 1er semestre en données publiées à + 11,8 %. Sur des marchés

porteurs, l'Europe de l'Est continue de connaître une croissance

soutenue, notamment en Pologne, République tchèque, Roumanie et

Bulgarie. Cette forte progression de l’activité du Groupe est tirée

comme en Europe occidentale par l’innovation sur des catégories

phares comme l’entretien des sols (aspirateurs traîneaux et

versatiles), la cuisson électrique (friteuses sans huile) et les

articles culinaires.

En Turquie, les volumes restent forts, particulièrement dans les

segments des articles et de la préparation culinaires, de

l’entretien des sols et du soin du linge, malgré un environnement

globalement difficile et volatil.

Ventes en M€

9 mois

2023

9 mois

2024

Variation 2024/2023

T3 2024 par rapport à 2023, à

tcpc

Parités courantes

Tcpc

AMÉRIQUES

Amérique du Nord

Amérique du Sud

778

535

243

840

577

263

+ 8,1 %

+ 7,8 %

+ 8,5 %

+ 11,6 %

+ 8,7 %

+ 18,1 %

+ 9,8 %

+ 13,1 %

+ 2,4 %

AMÉRIQUE DU NORD

Sur les 9 premiers mois de l’année, les ventes en Amérique du

Nord ont affiché une hausse de 8,7 % à tcpc et de 7,8 % en données

publiées, sous l’effet de la dépréciation du dollar américain et du

peso mexicain par rapport à l’euro.

Au 3e trimestre, le Groupe a connu une accélération de sa

croissance à 13,1 % à tcpc grâce à une bonne dynamique commerciale

aux Etats-Unis et à l’expansion continue de sa présence au

Mexique.

Aux Etats-Unis, la performance a été soutenue par de nouveaux

référencements, et par un bon niveau de livraisons dans la

distribution en amont des grands événements commerciaux de fin

d’année. Nos ventes en articles culinaires restent en croissance

sur toutes nos marques. Les ventes en soin du linge sont également

très dynamiques, grâce notamment à la catégorie des défroisseurs et

aux lancements de nouveaux produits.

Le Groupe a par ailleurs poursuivi sa forte expansion au

Mexique, dans un environnement monétaire plus volatil durant l’été.

Le déploiement des innovations du Groupe dans de multiples

catégories (cuisson électrique, blenders, soin du linge, machines à

café full auto…) a permis de nombreux nouveaux référencements dans

la distribution traditionnelle et spécialisée. La croissance

organique des ventes au Mexique est ainsi supérieure à 15 % depuis

le début de l’année.

AMÉRIQUE DU SUD

Sur les 9 premiers mois de l’année, le chiffre d’affaires du

Groupe en Amérique du Sud a progressé de 18,1 % à tcpc et de 8,5 %

en données publiées.

Le 3e trimestre a marqué un ralentissement de cette performance

du fait du repli marqué du marché des ventilateurs lié à la fin du

phénomène climatique El Ninõ. La croissance organique des ventes

s’est élevée à 2,4 % sur les 3 derniers mois, ce qui reflète

également la compensation de la dépréciation des devises locales

par des hausses de prix. En données publiées, le chiffre d’affaires

est en baisse de 16,4 %.

Hors ventilation, les ventes du Groupe en Colombie continuent

d'afficher une croissance à deux chiffres au 3ᵉ trimestre. Le

Groupe a renforcé son leadership local dans plusieurs catégories

clés (articles culinaires, cuisson électrique…), tout en améliorant

son mix produit, avec une activation commerciale efficace dans les

segments soin du linge et machines à café.

Les ventes au Brésil sont en repli au 3e trimestre, dans un

environnement promotionnel intense, et dans un contexte de

dépréciation de la devise. Sur 9 mois, la progression des ventes

reste positive grâce aux performances du Groupe en ventilation, en

boissons (café portionné) et en fers vapeurs.

Ventes en M€

9 mois

2023

9 mois

2024

Variation 2024/2023

T3 2024 par rapport à 2023, à

tcpc

Parités courantes

Tcpc

ASIE

Chine

Autres pays

1 775

1 430

345

1 712

1 381

332

- 3,5 %

- 3,4 %

- 4,0 %

- 0,3 %

- 0,6 %

+ 1,1 %

- 0,8 %

- 1,9 %

+ 3,5 %

CHINE

Sur les 9 premiers mois de l’année, les ventes du Groupe ont été

quasiment stables en Chine à - 0,6 % à tcpc. Elles sont en retrait

de - 3,4 % en données publiées en raison de la baisse du yuan par

rapport à l’euro sur la période.

Les ventes ont reculé de - 1,9 % à tcpc au 3e trimestre, dans un

environnement de consommation toujours atone. Au cours du

trimestre, Supor a continué de gagner des parts de marché dans ses

catégories clés, tant en magasin physique qu'en ligne. Le

déploiement soutenu de ses innovations (wok, mugs isothermes,

cuiseurs à riz, bouilloires...), allié à son expertise en

activation omnicanale, lui permet de renforcer son leadership

malgré un environnement promotionnel marqué.

Pour l'ensemble de l'année, les ventes en Chine devraient rester

globalement stables en organique, sur un marché du Petit Equipement

Domestique en recul.

AUTRES PAYS D’ASIE

Sur les 9 premiers mois de l’année, le chiffre d’affaires du

Groupe dans les autres pays d’Asie a augmenté de 1,1 % à tcpc. En

données publiées, il a baissé de 4 % principalement du fait de la

faiblesse persistante du yen.

Au 3e trimestre, les ventes sont en hausse de 3,5 % à tcpc et de

1 % en données publiées.

Au Japon, les ventes du Groupe ont nettement progressé au 3e

trimestre, notamment du fait d’un effet de base favorable. Les

articles culinaires et les bouilloires, qui représentent une grande

part des ventes dans le pays, ont nourri cette croissance organique

approchant les 10 %. Les performances avec les pure players online

sont très positives.

Les ventes en Corée du Sud ont légèrement reculé à tcpc au 3ᵉ

trimestre. Les performances sont contrastées, avec une bonne

dynamique dans les articles culinaires, tandis que le petit

électroménager a été confronté à un marché caractérisé par une

pression promotionnelle accrue.

Dans les autres pays d’Asie du Sud-Est, les bonnes performances

au Vietnam et en Malaisie sont particulièrement notables, grâce à

de nouveaux référencements et à une présence catégorielle

étendue.

Enfin, le Groupe continue son expansion en Australie avec

succès, grâce à l’élargissement de son portefeuille produits,

notamment en cuisson électrique (friteuse sans huile, cuiseur à

riz) et l’extension de son réseau de distribution.

COMMENTAIRES ACTIVITÉ PROFESSIONNELLE

Ventes en M€

9 mois

2023

9 mois

2024

Variation 2024/2023

T3 2024 par rapport à 2023, à

tcpc

Parités courantes

Tcpc

Professionnel

697

726

+ 4,1 %

- 1,6 %

- 22,2 %

L’activité Professionnelle a réalisé un chiffre d’affaires de

726 M€ en baisse de 1,6 % à tcpc sur les 9 premiers mois de

l’année. En données publiées, la croissance des ventes s’élève à

4,1 % du fait d’un effet périmètre lié aux acquisitions de La San

Marco et Pacojet en 2023 et Sofilac en 2024.

Les ventes du 3e trimestre sont inférieures à l’année dernière

(- 22,2 % à tcpc), reflétant un effet de base exceptionnel avec une

croissance organique de 43 % au 3e trimestre 2023, lié à la

conjonction de forts volumes de livraisons de grands contrats à la

fois en Chine et aux Etats-Unis.

Par nature, ces grands contrats, moteurs de l’expansion du

marché du Café Professionnel, engendrent une certaine volatilité de

l’activité. En 2024, pour le Groupe, les déploiements et livraisons

de ces contrats ont été plus concentrés au 1er semestre

qu’initialement anticipé. L’effet de base lié aux grands contrats

sera encore présent au 4e trimestre.

L’activité courante (hors grands contrats) reste en hausse,

supérieure à 5 % sur le trimestre.

Il est, par ailleurs, à noter la 1re consolidation de Sofilac

dans les comptes du Groupe au 3e trimestre.

RÉSULTAT OPÉRATIONNEL D’ACTIVITÉ (ROPA)

Le Résultat Opérationnel d’Activité (ROPA) des 9 premiers

mois de l’année atteint 444 M€, en hausse de 14,2 % par rapport à

2023 (389 M€). Ce chiffre inclut un effet devises négatif de 118 M€

et un effet périmètre positif de 5 M€. La marge opérationnelle

s’établit en hausse de 80 points de base, à 7,8 % contre 7,0 % en

2023.

Sur le seul 3e trimestre, le ROPA s’élève à 200 M€, en légère

baisse de 4,0 % par rapport à 2023. La marge opérationnelle est

ainsi de 10,1 %, contre 10,9 % au T3 2023. Cette dernière intégrait

pour mémoire un niveau d’activité exceptionnel dans le segment

Professionnel.

La marge opérationnelle du T3 2024, proche des standards

historiques du Groupe, reflète la bonne tenue des marges de

l’activité Grand Public, portée par un effet volume favorable. Par

ailleurs, malgré la hausse des coûts de fret maritime, le Groupe

bénéficie de la poursuite de la baisse du coût des ventes, dont une

partie est réinvestie pour soutenir la dynamique commerciale.

DETTE NETTE AU 30 SEPTEMBRE 2024

Au 30 septembre 2024, l’endettement financier net du Groupe

s’élève à 2 480 M€, contre 2 278 M€ au 30 septembre 2023.

Cette augmentation de l’endettement net résulte d’un niveau des

stocks reflétant la saisonnalité de l’activité, de l’impact

persistant des « stocks en transit » lié aux perturbations en Mer

Rouge, ainsi que des rachats d’actions propres et des opérations

d’acquisitions (Sofilac, partenariat en Arabie Saoudite sur les 12

derniers mois). Un désendettement est attendu au 4e trimestre, en

ligne avec la saisonnalité habituelle.

PERSPECTIVES

Le Groupe continue d’anticiper pour l’ensemble de l’année en

cours :

- une croissance organique des ventes autour de 5 % ;

- et une marge opérationnelle proche de 10 %.

ANNEXE

DÉTAIL DE L’ACTIVITÉ PAR ZONE GÉOGRAPHIQUE – 3e

TRIMESTRE

Ventes en M€

3e trimestre

2023

3e trimestre

2024

Variation 2024/2023

Parités courantes

tcpc

EMEA

Europe occidentale

Autres pays

794

533

261

892

600

291

+12,4 %

+ 12,7 %

+ 11,8 %

+ 13,6 %

+ 12,6 %

+ 15,8 %

AMERIQUES

Amérique du Nord

Amérique du Sud

320

220

100

324

241

83

+ 1,2 %

+ 9,2 %

- 16,4 %

+ 9,8 %

+ 13,1 %

+ 2,4 %

ASIE

Chine

Autres pays

544

431

113

538

424

114

- 1,2 %

- 1,7 %

+ 1,0 %

- 0,8 %

- 1,9 %

+ 3,5 %

TOTAL Grand Public

1 658

1 754

+ 5,8 %

+ 8,1 %

Professionnel

263

231

- 11,9 %

- 22,2 %

GROUPE SEB

1 920

1 985

+ 3,4 %

+ 4,0 %

Chiffres arrondis en

M€

% calculés sur chiffres non

arrondis

GLOSSAIRE

A taux de change et périmètre constants (à tcpc) -

Organique

Les montants et les taux de croissance à taux de change et

périmètre constants (ou organiques) de l’année N par rapport à

l’année N-1 sont calculés :

- en utilisant les taux de change moyens de l’année N-1 sur la

période considérée (année, semestre, trimestre)

- sur la base du périmètre de consolidation de l’année N-1.

Cette pratique concerne essentiellement les ventes et le

Résultat Opérationnel d’Activité.

Résultat Opérationnel d’Activité (ROPA)

Le Résultat Opérationnel d’Activité (ROPA) est le principal

indicateur de performance du Groupe SEB. Il correspond aux ventes

diminuées des frais opérationnels, à savoir, du coût des ventes,

des frais d’innovation (R&D, marketing stratégique, design), de

la publicité, de marketing opérationnel et des frais commerciaux et

administratifs. L’intéressement et la participation, ainsi que les

autres produits et charges d’exploitation non courants en sont

exclus.

EBITDA ajusté

L’EBITDA ajusté correspond au Résultat Opérationnel d’Activité

diminué de l’intéressement et de la participation, auquel on ajoute

les amortissements et les dépréciations opérationnels.

Cash-flow libre

Le cash-flow libre correspond à l’EBITDA ajusté, après prise en

compte de la variation en fonds de roulement d’exploitation, des

investissements récurrents (CAPEX), des impôts et frais financiers

ainsi que d’autres éléments non opérationnels.

Dette financière nette

L’endettement financier net comprend l’ensemble des dettes

financières courantes et non courantes diminuées de la trésorerie

et des équivalents de trésorerie ainsi que des instruments dérivés

liés au financement du Groupe. Il comprend également la dette

financière née de l’application de IFRS 16 « contrats de location »

ainsi que d’éventuels placements financiers court terme sans risque

de changement de valeur significatif mais dont l’échéance à la date

de souscription est supérieure à 3 mois.

Programme de fidélisation (LP)

Ces programmes, portés par les enseignes de distribution,

consistent à proposer des offres promotionnelles sur une catégorie

de produit aux consommateurs fidèles accumulant plusieurs passages

en caisse sur une courte période. Ces programmes promotionnels

permettent aux distributeurs de favoriser la fréquentation de leurs

magasins, et à nos consommateurs d’accéder à nos produits à des

prix préférentiels.

Ce communiqué de presse peut contenir des déclarations de nature

prévisionnelle concernant l’activité, les résultats et la situation

financière du Groupe SEB. Ces anticipations s’appuient sur des

hypothèses qui semblent raisonnables à ce stade mais sont

dépendantes de facteurs exogènes tels que l’évolution des cours des

matières premières, des parités monétaires, de la conjoncture

économique et de la demande dans les grands marchés du Groupe ou

l’effet des lancements de nouveaux produits par la concurrence. Du

fait de ces incertitudes, le Groupe SEB ne peut être tenu

responsable pour d’éventuels écarts par rapport à ses anticipations

actuelles qui seraient liés à la survenance d’événements nouveaux

ou d’évolutions non prévisibles. Les facteurs pouvant influencer de

façon significative les résultats économiques et financiers du

Groupe SEB sont présentés dans le Rapport Financier Annuel et

Document d’Enregistrement Universel déposé chaque année à

l’AMF.

Conférence avec le management

le 24 octobre à 18h00 CET

Accédez au webcast en direct

en cliquant ici (en anglais)

Replay disponible sur notre site

internet

le 24 octobre à partir de 20 h :

sur www.groupeseb.com

ou rejoignez la conférence

téléphonique, à partir de 17h50, en composant :

Depuis la France :

+33 (0) 1 7037 7166

Mot de passe : SEB

Depuis l’étranger :

+44 (0) 33 0551 0200

Depuis les Etats-Unis :

+1 786 697 3501

Prochain événement -

2024

12 décembre | 14h00

Journée investisseurs ESG

Événements - 2025

23 janvier | après

bourse

Ventes provisoires 2024

27 février | avant

bourse

Résultats 2024

24 avril | après

bourse

Ventes et information financière

1er trimestre 2025

20 mai | 14h30

Assemblée Générale

23 juillet | après

bourse

Ventes et Résultats 1er semestre

2025

23 octobre | après

bourse

Ventes et informations

financières 9 mois 2025

Référence mondiale du Petit Equipement Domestique et du café

professionnel, le Groupe SEB déploie son activité en s’appuyant sur

un portefeuille de 40 marques emblématiques (Tefal, Seb, Rowenta,

Moulinex, Krups, Lagostina, All-Clad, WMF, Emsa, Supor…),

commercialisées à travers une distribution multi format. Vendant

plus de 400 millions de produits par an, il met en œuvre une

stratégie de long terme fondée sur l’innovation, le développement

international, la compétitivité et le service au client. Présent

dans 150 pays, le Groupe SEB a réalisé un chiffre d'affaires de 8

milliards d'euros en 2023 et emploie plus de 31 000

collaborateurs.

1 A taux de change et périmètre constants (organique)

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241024829607/fr/

Investisseurs / Analystes

Groupe SEB Direction Communication Financière

et IR

Raphaël Hoffstetter Guillaume Baron

comfin@groupeseb.com

Tél. +33 (0) 4 72 18 16 04

Presse

Groupe SEB Direction de la Communication

Corporate

Florence Candianides Marie Leroy

presse@groupeseb.com

Tél. + 33 (0) 6 88 20 98 60 Tél. + 33 (0) 6 76 98 87

53

Image Sept Caroline Simon Claire Doligez

Isabelle Dunoyer de Segonzac

caroline.simon@image7.fr cdoligez@image7.fr

isegonzac@image7.fr

Tél. : +33 (0) 1 53 70 74 70

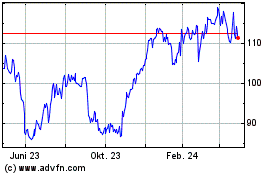

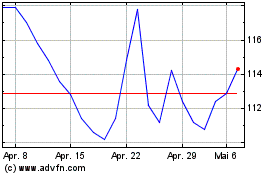

SEB (EU:SK)

Historical Stock Chart

Von Nov 2024 bis Dez 2024

SEB (EU:SK)

Historical Stock Chart

Von Dez 2023 bis Dez 2024