SMCP - Chiffre d'affaires T3 2021

Troisième trimestre

2021Communiqué - Paris, le 27 octobre 2021

Ventes du

T3 : quasi-retour au

niveau de 2019Poursuite des

solides progrès sur

notre stratégie

full price

- Chiffre

d’affaires du T3 2021 à 271,7 M€, en baisse de -1,0% en données

publiées par rapport à 2019, -3,2% en organique1, et en hausse de

+8,4% en organique par rapport à 2020 (soutenu par une croissance

like-for-like)

- Poursuite du

rattrapage progressif par rapport à 2019

- Forte

croissance par rapport à 2019 en Chine Continentale (+15,8% en

organique) en dépit de résurgences du Covid localement, impactant

la mobilité des personnes et le trafic en magasin

- Les ventes en

Amériques dépassent leur niveau de 2019, les Etats-Unis continuant

de surperformer (atteignant +15,2% par rapport à 2019 en

organique), grâce à une très forte demande

- La France et

la région EMEA rattrapent progressivement leur niveau de 2019,

soutenues par une forte consommation locale

- Poursuite des

solides progrès dans la mise en œuvre de notre stratégie full price

(taux de remise en baisse de -5,5 pts), et dans l’exécution de

notre plan d’optimisation du réseau

- Normalisation

de la pénétration digitale à 24% sur les 9 premiers mois de l’année

en raison de la réouverture complète des magasins physiques et de

la poursuite de notre stratégie full price

- SMCP est

confiant dans sa capacité à atteindre 1 milliard d'euros de chiffre

d'affaires pour 2021

Isabelle

Guichot, Directeur général de SMCP,

commente : « Nous avons réalisé une solide

performance au T3 nous permettant d’afficher des ventes proches de

leur niveau pré-pandémie de 2019. Nous sommes particulièrement

satisfaits de la tendance des ventes des États-Unis qui

surperforment toujours grâce à une forte demande. En Chine

continentale, les ventes ont enregistré une croissance à deux

chiffres par rapport à 2019 malgré la résurgence de cas de Covid

localement. Les ventes en France et dans la région EMEA se

rapprochent aussi progressivement de leur niveau d’avant crise,

malgré l'absence de tourisme. Alors que la part de nos ventes

digitales se stabilise avec la réouverture complète des magasins

physiques et la baisse des opérations de liquidation, nous avons

réalisé des progrès significatifs sur l'optimisation de notre

réseau et notre stratégie full price, conformément à notre plan

stratégique ‘One Journey’, présenté l’année dernière. Enfin, après

avoir constaté une dynamique positive sur tous les marchés au cours

des premières semaines d'octobre, nous sommes confiants dans notre

capacité à atteindre 1 milliard d'euros de chiffre d'affaires sur

l'ensemble de l'année 2021."

|

Chiffres non audités En M€ hors

% |

T3 2020 |

T3 2021 |

Variation organique |

Variation en données publiées |

|

9M 2020 |

9M 2021 |

Variation organique |

Variation en données publiées |

|

Chiffre d’affaires par région |

|

|

|

|

|

| France |

89,5 |

88,4 |

-1,2% |

-1,2% |

|

222,5 |

230,3 |

+3,5% |

+3,5% |

| EMEA2 |

69,8 |

81,3 |

+15,5% |

+16,4% |

|

176,5 |

195,3 |

+10,5% |

+10,7% |

| Amériques |

23,4 |

37,8 |

+62,9% |

+61,5% |

|

61,6 |

96,9 |

+65,5% |

+57,2% |

|

APAC3 |

65,7 |

64,2 |

-5,7% |

-2,2% |

|

160,6 |

202,6 |

+25,6% |

+26,2% |

|

Chiffre d’affaires par marque |

|

|

|

|

|

| Sandro |

116,2 |

131,5 |

+12,0% |

+13,1% |

|

293,3 |

343,5 |

+17,8% |

+17,1% |

| Maje |

98,8 |

106,5 |

+6,7% |

+7,8% |

|

238,3 |

289,4 |

+22,2% |

+21,5% |

| Autres

marques4 |

33,4 |

33,8 |

+0,7% |

+1,2% |

|

89,6 |

92,1 |

+2,7% |

+2,8% |

|

TOTAL |

248,4 |

271,7 |

+8,4% |

+9,4% |

|

621,2 |

725,0 |

+17,3% |

+16,7% |

CHIFFRE

D’AFFAIRES DU TROISIEME

TRIMESTRE 2021

Au troisième trimestre 2021, le chiffre

d'affaires consolidé s’est établi à 271,7 M€, en baisse de -1,0% en

données publiées par rapport à 2019, -3,2% en organique, et en

hausse de +8,4% en organique par rapport à 2020, grâce à une bonne

performance dans toutes les régions et ce malgré des résurgences

locales de Covid en APAC, d'un tourisme faible et d'un

environnement moins promotionnel.

Le chiffre d'affaires publié par rapport à 2020

est en hausse de +9,4 %, incluant un impact de change positif de

+1,0%.

Au cours des neufs premiers mois de l’année, le

Groupe a généré une pénétration digitale de 24%, un pourcentage des

ventes qui s’est normalisé en raison de la réouverture complète des

magasins physiques, et de la poursuite de la stratégie full price

limitant le niveau de croissance des ventes.

Conformément à notre plan stratégique " One

Journey ", nous avons continué à avancer sur notre stratégie full

price, notamment en réduisant délibérément la part des ventes

promotionnelles, et en parvenant à diminuer le taux de remise, tant

sur le réseau de magasins physiques qu’en digital, avec -5,5 pts au

T3 vs 2020.

Comme prévu, sur les 9 premiers mois de l’année,

SMCP a poursuivi le plan d'optimisation de son réseau de magasins

physiques, avec -38 DOS, dont -45 fermetures nettes en France

(principalement des petits magasins, dans des petites villes),

incluant l'impact de la fin du concept Suite 341 (-27 en 9 mois).

D'autre part, le Groupe a poursuivi son expansion en APAC, avec +19

DOS (dont +14 en Chine).

Chiffre d’affaires par zone

géographique

En France, les ventes

rattrapent graduellement le niveau de 2019, en baisse de -10,4% en

organique par rapport à 2019. Une performance solide soutenue par

la demande locale. Par rapport à 2020, les ventes sont quasiment

stables, en baisse de -1,2% en organique. Une très bonne

performance compte tenu de l’avancée de notre stratégie full price.

Nous avons réussi à réduire notre taux de remise de -7pts au T3 par

rapport à 2020 et à maintenir une croissance like-for-like

positive.

Dans la région EMEA, nous avons

réalisé une solide performance, rattrapant progressivement le

niveau de 2019, avec -8,6% en organique malgré la perte des ventes

liées au tourisme. Les ventes ont progressé de +15,5% en organique

par rapport à 2020, tirées par une forte croissance like-for-like

de notre réseau de magasins physiques. Il s’agit d’une performance

solide si l'on considère également la baisse du taux de remise de

près de -10pts sur le trimestre par rapport à l'année dernière.

En APAC, les ventes sont en

hausse de +7,3% sur une base organique par rapport à 2019. Une

croissance solide portée par une forte performance en Chine

Continentale atteignant +15,8% en organique par rapport à 2019,

malgré de nouvelles résurgences locales du Covid et des événements

climatiques majeurs dans des villes clés, impactant tous deux la

mobilité des personnes et le trafic en magasin. Le reste de la

région APAC a réalisé une solide performance malgré des cas de

Covid localisés et un tourisme très faible.Par rapport à 2020, les

ventes en APAC ont reculé de -5,7% en organique. Une tendance

expliquée par une base de comparaison élevée, à la fois sur le

réseau de points de ventes physique et sur le digital, le T3 2020

ayant bénéficié d'une forte vague de consommation, post réouverture

de magasins. Le digital en Chine reste solide.

Dans la région Amériques, les

ventes ont dépassé leur niveau de 2019 pour la première fois depuis

le début de la pandémie, et sont en hausse de +10,4% en organique

par rapport à 2019.Les États-Unis continuent de surperformer,

atteignant +15,2% par rapport à 2019 en organique, grâce à une

forte demande. Dans cette région, SMCP a enregistré une croissance

continue et de plus en plus solide sur le trimestre sur l'ensemble

des canaux de distribution. Elle a notamment été tirée par une très

forte progression des ventes like-for-like sur le réseau de

magasins physiques.Les ventes de la région Amériques ont augmenté

de +62,9% en organique par rapport à 2020, une performance solide

compte tenu de la baisse du taux de remise de plus de -10 pts.

PERSPECTIVES

Les premières semaines d'octobre ont montré une

dynamique positive sur l'ensemble de nos marchés. Le Groupe a

observé une bonne tendance en Europe grâce à des tendances

positives de consommation, et une solide performance aux

États-Unis. En Chine continentale, où les ventes d'octobre ont

continué à être fortes, les équipes de SMCP se concentrent

désormais sur les journées de vente du 11/11 et 12/12, qui sont des

événements clés dans la région. Enfin, SMCP est confiant dans sa

capacité à atteindre 1 milliard d'euros de chiffre d'affaires pour

2021 et confirme les prévisions à moyen terme présentées lors de sa

Journée Investisseurs en octobre 2020.

Une conférence

téléphonique à destination des investisseurs et des analystes sera

tenue, ce jour, par Isabelle Guichot, Directeur Général et Patricia

Huyghues Despointes, Directeur Financier à partir de 9h00 (heure de

Paris). Le support de la présentation sera également disponible sur

le site Internet (www.smcp.com), section Finance.

ANNEXES

Répartition des DOS

|

Nombre de DOS |

T3-20 |

2020 |

S1-21 |

T3-21 |

|

Var. T3 21 vs.

S1 21 |

Var T3 21

Vs. 2020 |

Var. T3 21 vs.

T3 20 |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

520 |

519 |

494 |

474 |

|

-20 |

-45 |

-46 |

| EMEA |

414 |

415 |

408 |

404 |

|

-4 |

-11 |

-10 |

| Amériques |

167 |

169 |

168 |

168 |

|

- |

-1 |

+1 |

| APAC |

229 |

231 |

245 |

250 |

|

+5 |

+19 |

+21 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

559 |

560 |

559 |

552 |

|

-7 |

-8 |

-7 |

| Maje |

451 |

452 |

453 |

456 |

|

+3 |

+4 |

+5 |

| Claudie

Pierlot |

219 |

220 |

213 |

211 |

|

-2 |

-9 |

-8 |

| Suite 341 |

38 |

38 |

24 |

11 |

|

-13 |

-27 |

-27 |

| Fursac |

63 |

64 |

66 |

66 |

|

- |

+2 |

+3 |

|

Total DOS |

1 330 |

1 334 |

1 315 |

1 296 |

|

-19 |

-38 |

-34 |

Répartition des POS

|

Nombre de POS |

T3-20 |

2020 |

S1-21 |

T3-21 |

|

Var. T3 21 vs. S1

21 |

Var T3 21 Vs. 2020 |

Var. T3 21 vs. T3 20 |

| |

|

|

|

|

|

|

|

|

| Par

région |

|

|

|

|

|

|

|

|

| France |

520 |

519 |

494 |

475 |

|

-19 |

-44 |

-45 |

| EMEA |

531 |

546 |

554 |

551 |

|

-3 |

+5 |

+20 |

| Amériques |

187 |

193 |

193 |

197 |

|

+4 |

+4 |

+10 |

| APAC |

406 |

419 |

445 |

461 |

|

+16 |

+42 |

+55 |

| |

|

|

|

|

|

|

|

|

| Par

marque |

|

|

|

|

|

|

|

|

| Sandro |

714 |

730 |

740 |

743 |

|

+3 |

+13 |

+29 |

| Maje |

584 |

596 |

608 |

618 |

|

+10 |

+22 |

+34 |

| Claudie

Pierlot |

245 |

249 |

248 |

246 |

|

-2 |

-3 |

+1 |

| Suite 341 |

38 |

38 |

24 |

11 |

|

-13 |

-27 |

-27 |

| Fursac |

63 |

64 |

66 |

66 |

|

- |

+2 |

+3 |

|

Total POS |

1 644 |

1 677 |

1 686 |

1 684 |

|

-2 |

+7 |

+40 |

|

dont Partenaires POS |

314 |

343 |

371 |

388 |

|

+17 |

+45 |

+74 |

INDICATEURS FINANCIERS NON DÉFINIS PAR LES NORMES

IFRS

Le Groupe utilise des mesures financières et non

financières-clés pour analyser les performances de son activité.

Les principaux indicateurs de performance utilisés comprennent le

nombre de points de vente, la croissance sur une base comparable («

like-for like »), l’EBITDA/EBIT ajusté et la marge d'EBITDA/EBIT

ajusté.

Nombre de points de vente

Le nombre de points de vente du Groupe se

compose du nombre total de points de vente ouverts à une date

considérée, ce qui comprend (i) les points de vente exploités en

propre (directly operated stores) qui incluent les succursales, les

concessions dans les grands magasins, les magasins exploités par

des affiliés, les outlets et les sites Internet, ainsi que (ii) les

points de vente partenaires (partnered retail).

Croissance organique du chiffre

d’affaires

La croissance organique du chiffre d’affaires

correspond au total des ventes d'une période donnée par rapport à

la même période de l'année précédente. Elle est exprimée en

pourcentage de variation entre les deux périodes, et est présentée

à taux de change constants (les ventes pour la période N et la

période N-1 en devises étrangères sont converties au taux moyen de

l'année N-1) et hors effets de périmètre.

Croissance Like-for-like du chiffre

d’affaires

La croissance sur une base comparable correspond

aux ventes retail réalisées à travers les points de vente détenus

en propre sur une base comparable au cours d’une période donnée,

par rapport à la même période de l’exercice précédent, le chiffre

étant exprimé en pourcentage de variation entre les deux périodes.

Le nombre de points de vente sur une base comparable pour une

période donnée comprend tous les points de vente du Groupe ouverts

à la même période, l’année passée, et exclut les points de vente

fermés pendant la période donnée, y compris les points de vente

fermés pour rénovation pour une durée supérieure à un mois, ainsi

que les points de vente ayant changé d’activité (par exemple des

points de vente Sandro passant d’un statut Femme à Homme ou à

Mixte).

Les croissances des ventes sur une base

comparable sont présentées à taux de change constant (les ventes

d’une année N et d’une année N-1 en devises sont converties au taux

moyen N-1, tel que présenté dans les notes annexes aux comptes

consolidés du Groupe au 31 décembre de l’année N considérée).

***

MÉTHODOLOGIE

Sauf mention contraire, les montants sont

exprimés en millions d'euros et arrondis à un chiffre après la

virgule. De façon générale, les valeurs présentées dans ce

communiqué de presse sont arrondies à l'unité la plus proche. Par

conséquent, la somme des montants arrondis peut présenter des

écarts non significatifs par rapport au total reporté. Par

ailleurs, les ratios et écarts sont calculés à partir des montants

sous-jacents et non à partir des montants arrondis.

***

AVERTISSEMENT : DECLARATIONS PROSPECTIVES

Ce communiqué de presse contient certaines

informations qui constituent des déclarations prospectives. Ces

déclarations prospectives sont fondées sur les anticipations et

convictions actuelles de l'équipe dirigeante et sont soumises à un

certain nombre de risques et incertitudes, incluant ceux liés à

l’épidémie actuelle du Covid-19, en conséquence desquels les

résultats réels pourraient différer sensiblement de ceux énoncés

par ces déclarations prospectives. Par conséquent, aucune garantie

n'est donnée sur le fait que ces projections se réaliseront ou que

les objectifs de résultats seront atteints.Ces risques et

incertitudes incluent ceux présentés et détaillés au Chapitre 3 «

Facteurs de risques et contrôle interne » du Document

d’Enregistrement Universel de la Société déposé auprès de

l’Autorité des marchés financiers le 30 avril 2021 et qui est

disponible sur le site Internet de SMCP (www.smcp.com)Ce communiqué

de presse n’a pas fait l’objet d’une vérification indépendante.

SMCP ne prend aucun engagement ni ne donne aucune garantie sur

l’exactitude ou le caractère complet de l’information présentée

dans ce communiqué de presse. En aucun cas, SMCP, l’un de ses

affiliés ou l’un de ses représentants ne pourra être tenu

responsable des conséquences dommageables éventuelles de l’usage

qui sera fait de ce communiqué de presse ou de toute information y

figurant.

***

À PROPOS DE SMCP

SMCP est un acteur mondial du marché du luxe

accessible avec un portefeuille de quatre marques parisiennes

uniques Sandro, Maje, Claudie Pierlot et Fursac. Présent dans 43

pays, le groupe comprend un réseau de plus de 1 600 magasins dans

le monde et une présence digitale forte, sur l’ensemble de ses

marchés-clés. Evelyne Chetrite et Judith Milgrom ont fondé

respectivement Sandro et Maje à Paris, en 1984 et en 1998 et

continuent à en assurer la direction artistique. Claudie Pierlot et

Fursac ont été acquises par SMCP respectivement en 2009 et 2019.

SMCP est coté sur le marché règlementé d’Euronext (compartiment A,

ISIN FR0013214145, Code Mnémonique : SMCP).

CONTACTS

| |

|

|

INVESTISSEURS/PRESSE

|

|

| |

|

|

SMCP

|

BRUNSWICK |

|

Mathilde

Magnan |

Hugues Boëton |

|

|

Tristan Roquet Montegon |

|

+33 (0) 1 55 80 51 00

|

+33 (0) 1 53 96 83 83 |

|

mathilde.magnan@smcp.com |

smcp@brunswickgroup.com |

1 Croissance organique | Toutes références à “la performance

organique” dans le présent communiqué correspondent à la croissance

du chiffre d’affaires à taux de change et périmètre constants2 La

région EMEA regroupe les activités dans les pays européens à

l’exception de la France (principalement le Royaume-Uni, l’Espagne,

l’Allemagne, la Suisse, l’Italie et la Russie) ainsi qu’au

Moyen-Orient (notamment les Émirats Arabes Unis)3 La région APAC

regroupe les activités en Asie-Pacifique (notamment la Chine

continentale, Hong Kong SAR, la Corée du Sud, Singapour, la

Thaïlande, la Malaisie et l’Australie).4 Marques Claudie Pierlot et

Fursac

- Communiqué - SMCP - Chiffre d'affaires T3 2021

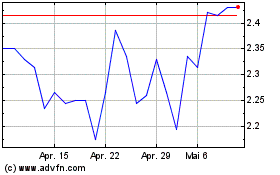

SMCP (EU:SMCP)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

SMCP (EU:SMCP)

Historical Stock Chart

Von Apr 2023 bis Apr 2024