BIC : RÉSULTATS DU 3ème TRIMESTRE ET DES 9 PREMIERS MOIS 2021

RÉSULTATS DU

3eme TRIMESTRE ET

DES 9

PREMIERS MOIS

2021

Clichy,

France,

26 octobre

2021

Résultats du

troisième trimestre

supérieurs à nos

attentes - Chiffre d’affaires

des neuf

premiers mois supérieur

aux niveaux de 2019 dans la

majorité des régions, à

base comparable – Révision à la

hausse des perspectives

de chiffre d'affaires pour l’exercice

2021

- Division Flame for Life

soutenue par une croissance d’environ 5% du marché américain des

briquets de poche et par de bonnes performances en Amérique

latine

- Chiffre d'affaires de Human Expression tiré

par une croissance à deux chiffres en Europe, en Amérique latine,

au Moyen-Orient et en Afrique, et en Inde, ainsi que par la solide

performance de nos récentes acquisitions (Rocketbook aux États-Unis

et Lucky Stationery au Nigeria).

- Division Blade Excellence portée par

l'Amérique latine. Croissance à deux chiffres du chiffre d’affaires

de nos produits à valeur ajoutée.

Forte croissance du

e-commerce, dans

chacun des réseaux de distribution

et dans toutes

les régions, avec une

accélération dans les marchés en croissance

Impact défavorable de la hausse des prix des matières premières

compensé par les économies

générées par le plan de

transformation Invent

the future et

l’amélioration de

l'efficacité

industrielle,

Robuste génération de Free Cash Flow grâce à d’importants flux

de trésorerie liés à l’activité

d’exploitation.

|

Chiffres clés en millions d’euros1 |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

441,9 |

478,4 |

1 217,8 |

1 395,1 |

|

Variation en publié |

(9,4)% |

+8,2% |

(15,9)% |

+14,6% |

|

Variation à base comparable |

(3,5)% |

+5,0% |

(13,2)% |

+16,1% |

|

Variation à taux de change constants |

(2,6)% |

+8,5% |

(12,6)% |

+19,8% |

|

Marge d’exploitation |

24,5% |

17,2% |

10,9% |

29,8% |

|

Marge d’exploitation ajustée |

18,9% |

17,2% |

14,5% |

17,8% |

|

Résultat net Part du Groupe par action (en euros) |

1,51 |

1,28 |

2,00 |

6,40 |

|

Résultat Net Part du

Groupe par action ajusté

(en euros) |

1,05 |

1,28 |

2,92 |

3,80 |

|

Flux nets de trésorerie disponible avant acquisitions et

cessions |

131,4 |

128,6 |

173,7 |

232,3 |

|

Situation Nette de Trésorerie |

128,1 |

475,4 |

128,1 |

475,4 |

"Les résultats du troisième trimestre sont

excellents et ont dépassé nos propres attentes dans un

environnement commercial difficile, malgré une base de comparaison

défavorable. Ils reflètent les retombées tangibles et durables des

choix organisationnels et stratégiques que nous avons faits il y a

18 mois avec la mise en place de nos plans Invent the future et

Horizon. Nos performances témoignent de la priorité accordée à

l'excellence opérationnelle et à la maîtrise des coûts, ainsi que

de la détermination et l'énergie sans faille de nos équipes dans le

monde entier. Nous abordons l'année 2022 portés par une forte

dynamique, et nous continuerons à nous focaliser sur ce que nous

pouvons contrôler tout en tirant parti de nos atouts afin

d'atteindre la trajectoire de croissance du chiffre d’affaires

d'environ 5% prévue par notre plan Horizon. "

Gonzalve Bich,

Directeur Général

Perspectives

2021

(basées

sur les hypothèses

de marché

actuelles2)

Sur la base de la solide performance des neuf premiers mois et

des hypothèses actuelles de marché, nous révisons à la hausse nos

prévisions pour l'exercice 2021 et prévoyons désormais une

croissance du chiffre d'affaires supérieure à 14% à taux de change

constants.

Le quatrième trimestre sera affecté par l'augmentation des coûts

des matières premières, du fret et de la distribution. Pour

l'ensemble de l'année, la hausse du prix des matières sera plus que

compensée par l'amélioration de l'efficacité industrielle, les

économies réalisées dans le cadre de notre plan Invent the Future

et la gestion rigoureuse des dépenses. Malgré la constitution de

stocks stratégiques pour protéger les approvisionnements et les

livraisons en 2022, l'objectif de Free Cash Flow pour l'année 2021

reste supérieur à 200 millions d'euros.

FAITS MARQUANTS DES

9 PREMIERS

MOIS DE 2021

|

CHIFFRE D’AFFAIRES DU 9M

PAR GÉOGRAPHIE en millions d’euros |

9M 2020 |

9M 2021 |

% En publié |

% À taux de change constants |

% À base comparable |

|

Groupe |

1 217,8 |

1 395,1 |

+14,6 % |

+19,8 % |

+16,1 % |

|

Europe |

404,9 |

447,5 |

+10,5 % |

+11,7 % |

+9,6 % |

|

Amérique du Nord |

539,5 |

601,1 |

+11,4 % |

+18,3 % |

+12,3 % |

|

Amérique latine |

151,0 |

198,5 |

+31,5 % |

+44,7 % |

+42,3 % |

|

Moyen-Orient et Afrique |

58,5 |

82,5 |

+41,0 % |

+44,3 % |

+44,3 % |

|

Asie et Océanie (dont l’Inde) |

63,9 |

65,5 |

+2,6 % |

+2,4 % |

+8,0 % |

Le chiffre d'affaires des neuf

premiers mois 2021 a augmenté de 19,8% à

taux de change constants. L'impact défavorable de la

variation des devises (-4,5 points) est principalement dû à la

baisse du dollar américain par rapport à l'euro3. À base

comparable, la croissance a été de +16,1 %, hors impact des

acquisitions et cessions.

La croissance organique des neuf premiers mois a été portée par

la division Flame for Life. Toutes les régions

clés ont participé à cette solide performance, en particulier

l'Amérique du Nord et l'Amérique latine, qui ont contribué à

hauteur d’environ 9 points à la croissance du chiffre d'affaires 9

mois du Groupe, à base comparable. Aux États-Unis, le marché des

briquets de poche a progressé de 4,5 % en valeur4, et BIC a

surperformé le marché en volume et en valeur (gains de parts de

marché de +1,2 point), grâce à des gains de distribution, au succès

du nouveau briquet de poche utilitaire EZ Reach et à l’augmentation

des prix réalisée au S1 2021.

L'Europe a été le principal moteur de la croissance de la

Division Human Expression, suivie par l'Amérique

latine, le Moyen-Orient et l'Afrique et l'Inde, tandis que les

États-Unis ont continué à être affectés par les perturbations des

chaînes d'approvisionnement. Nos récentes acquisitions, Rocketbook

(écriture numérique - États-Unis) et Lucky Stationery (instruments

d'écriture - Nigeria) ont affiché des performances remarquables,

avec une croissance du chiffre d’affaires de 70% pour Rocketbook et

une excellente rentrée scolaire pour Lucky Stationery. Dans

l'ensemble, la rentrée scolaire 2021 (ventes aux consommateurs) a

été bonne, portée par un rebond de la consommation et la

réouverture des écoles. BIC a maintenu ou gagné des parts de marché

en France, au Royaume-Uni et au Mexique, et a sous-performé aux

États-Unis en raison du manque de disponibilité de certains

produits.

La division Blade Excellence a bénéficié d'une

forte performance en Amérique latine, grâce au succès de notre

stratégie de montée en gamme vers les produits à 3 lames.

Conformément à notre plan Horizon, les produits à forte valeur

ajoutée ont tiré la croissance de la division, grâce notamment aux

rasoirs 5 lames dont le chiffre d’affaires était en progression de

plus de 30 % depuis le début de l'année.

Le e-commerce

(hors Rocketbook) a enregistré une croissance robuste de +25 %,

équilibrée entre les Pure Players (+23 %), Omniretailers (+27 %) et

les sites de vente directe aux consommateurs (+28 %). Le chiffre

d’affaires réalisé dans les régions en croissance a plus que doublé

par rapport à l'année dernière, et BIC a augmenté sa part de marché

dans presque tous les marchés mesurés par des panels et sur nos

trois catégories de produits.

Conformément à notre plan Invent the Future, nous avons

réalisé plus de 20

millions d'euros d’économies supplémentaires au

cours des neuf premiers mois dont environ 7 millions générés par

des gains sur les achats directs et indirects. Nous avons continué

à être affectés par l'augmentation de prix des matières premières

et des emballages, ainsi que par les perturbations du fret maritime

à travers le monde. Les prix de nos matières premières ont continué

d’augmenter au troisième trimestre, en hausse de 60% pour le

plastique et de 37% pour les métaux par rapport à la moyenne de

2020. L'indisponibilité des conteneurs et la congestion des ports

ont entraîné une flambée des coûts du fret maritime (+60% au T3),

associée à un allongement des délais de livraison de port à port.

Les conditions de marché actuelles pèseront sur les marges de

l'année 2021.

Pour les neufs premiers mois

2021, la génération de flux nets de

trésorerie disponible (avant acquisitions et cessions)

s'est élevée à 232,3 millions d'euros, incluant 44,3 millions

d'euros d’investissements industriels. La position nette de

trésorerie était de 475,4 millions d'euros, impactée positivement

par le produit de la vente de notre siège social (+173,9 millions

d'euros).

RÉSULTAT D’EXPLOITATION (EBIT) ET RÉSULTAT

D’EXPLOITATION AJUSTÉ

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

441,9 |

478,4 |

1 217,8 |

1 395,1 |

|

Marge brute |

214,0 |

242,9 |

585,2 |

716,7 |

|

Taux de marge brute |

48,4% |

50,8% |

48,1% |

51,4% |

|

Capacité d’autofinancement (EBITDA) |

181,0 |

136,7 |

247,3 |

470,2 |

|

Résultat d’exploitation (EBIT) |

108,3 |

82,5 |

132,3 |

415,1 |

|

Marge d’exploitation |

24,5% |

17,2% |

10,9% |

29,8% |

|

Eléments non-récurrents |

(25,0) |

0,0 |

43,9 |

(166,5) |

|

Résultat d’exploitation ajusté |

83,3 |

82,5 |

176,2 |

248,6 |

|

Marge d’exploitation ajustée |

18,9% |

17,2% |

14,5% |

17,8% |

La marge brute des neuf

premiers mois a progressé de 3,3 points à 51,4%

contre 48,1% sur les 9 mois 2020. En excluant la sous-absorption

des coûts fixes de 2020 due à la pandémie de COVID-19, la marge

brute a augmenté de 0,9 point. Cette amélioration est due à la

forte augmentation des ventes de briquets en Amérique du Nord, à

une baisse des dépenses de promotion en soutien du développement de

l’activité et à des économies de coûts de production et

d’approvisionnement en matières premières. Cette amélioration a été

partiellement neutralisée par un effet de change défavorable des

devises d'Amérique latine par rapport au dollar américain.

Le résultat d’exploitation normalisé des

neuf premiers mois a été

favorablement impacté par un effet de levier opérationnel. Les

coûts de transport et de distribution ont augmenté en raison d’une

demande plus élevée de la part des clients.

Les éléments non récurrents des neuf

premiers mois comprennent :

- 167,7 millions d'euros de plus-value de la vente du siège de

Clichy au T1 2021,

- 3,0 millions d'euros de plus-value de la cession de Pimaco au

T1 2021,

- 4,2 millions d'euros de coûts de restructuration liés au plan

de transformation.

|

PRINCIPAUX COMPOSANTS DE LA VARIATION DE LA MARGE D’EXPLOITATION

AJUSTÉE en points |

T1 2021vs. T1 2020 |

T2 2021vs. T2 2020 |

T3 2021vs. T3 2020 |

9M 2021vs. 9M 2020 |

- Variation de la marge brute5

|

+0,5 |

+2,6 |

(0,4) |

+0,9 |

|

|

+1,2 |

(0,5) |

(0,4) |

+0,1 |

- Dépenses d’exploitation et autres dépenses6

|

+5,9 |

+2,7 |

(0,9) |

+2,3 |

|

Variation de la marge d’exploitation ajustée |

+7,6 |

+4,8 |

(1,7) |

+3,3 |

RÉSULTAT NET ET RESULTAT NET PAR ACTION

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Résultat d’exploitation (EBIT) |

108,3 |

82,5 |

132,3 |

415,1 |

|

Résultat financier |

(2,8) |

(0,7) |

7,1 |

(4,7) |

|

Résultat avant impôts |

105,5 |

81,9 |

139,3 |

410,4 |

|

Résultat Net Part du Groupe |

68,0 |

57,3 |

90,1 |

287,5 |

|

Résultat Net Part du Groupe Ajusté7 |

47,3 |

57,6 |

131,2 |

170,4 |

|

Résultat net Part du Groupe par action ajusté (en euros) |

1,05 |

1,28 |

2,92 |

3,80 |

|

Résultat net Part du Groupe par action (en euros) |

1,51 |

1,28 |

2,00 |

6,40 |

La baisse

du revenu financier

des neuf premiers mois

2021 s’explique par l’impact très favorable en

2020 de la réévaluation d’actifs financiers libellés en dollar

américain (par rapport au real brésilien et au peso

mexicain).Le taux d'imposition effectif pour les

neuf premiers mois

2021 est de 29,9% contre 35,3% pour les neuf

premiers mois en 2020. Le taux d'imposition effectif de l'exercice

2020, hors dépréciation de Cello, était de 31,2%.

SITUATION NETTE DE TRÉSORERIE

|

ÉVOLUTION DE LA SITUATION NETTE DE TRESORERIE en millions

d’euros |

2020 |

2021 |

|

Situation nette de trésorerie (début de période -

décembre) |

146,9 |

183,9 |

|

Flux nets de trésorerie liés à l’activité d’exploitation |

+231,9 |

+276.6 |

- Dont Marge brute d’autofinancement

|

+220,8 |

+336,3 |

- Dont variation du besoin en fonds de roulement et autres

|

+11,1 |

(59,7) |

|

Investissements industriels8 |

(58,2) |

(44,3) |

|

Paiement du dividende |

(110,2) |

(80,9) |

|

Programme de rachat d’actions |

(7,4) |

(31,2) |

|

Flux net liés au contrat de liquidité |

(0,1) |

+0,5 |

|

Produit de la vente du siège de Clichy |

- |

+173,9 |

|

Produit de la cession de Pimaco |

- |

+3,8 |

|

Acquisitions9 |

(37,4) |

(7,2) |

|

Autres éléments |

(37,4) |

+0,3 |

|

Situation nette de trésorerie (début de période

-

septembre) |

+128,1 |

+475,4 |

À fin septembre

2021, la position nette

de trésorerie s'élevait à 475,4 millions

d'euros, impactée positivement par la vente du siège de Clichy et

de Pimaco. L'impôt lié à la vente du siège social (46 millions

d'euros) sera payé plus tard dans l'année. Les flux nets de

trésorerie liés à l'exploitation ont été affectés par une

augmentation du besoin en fonds de roulement due à l’augmentation

des créances clients liée au chiffre d’affaires élevé des neuf

premiers mois et à l'augmentation des stocks.

RÉMUNÉRATION DES ACTIONNAIRES

- Dividende ordinaire

de 1,80 euro par action payé en juin 2021,

-

31,2 millions

d’euros de rachats d’actions par SOCIÉTÉ BIC à fin

septembre 2021. 555 901 actions ont été achetées à un prix moyen de

56,20 euros dans le cadre du programme de rachat d'actions à Impact

ESG lancé en mars, en partenariat avec Exane BNP Paribas.

TENDANCES OPÉRATIONNELLES PAR

DIVISION

HUMAN EXPRESSION

(PAPETERIE)

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

161,3 |

197,5 |

455,1 |

530,7 |

|

Variation en publié (vs. année précédente) |

(21,1)% |

+22,4% |

(24,8)% |

+16,6% |

|

Variation à base comparable (vs. année précédente) |

(17,8)% |

+15,9% |

(23,6)% |

+13,5% |

|

Variation à taux de change constants (vs. année précédente) |

(17,4)% |

+22,8% |

(22,8)% |

+20,4% |

|

Résultat d’exploitation ajusté |

14,8 |

12,7 |

33,8 |

40,3 |

|

Marge d’exploitation ajustée |

9,2% |

6,5% |

7,4% |

7,6% |

|

Résultat d’exploitation (EBIT) |

18,4 |

12,7 |

(16,4) |

41,9 |

|

Marge d’exploitation |

11,4% |

6,5% |

(3,6)% |

7,9% |

La croissance de la division Human Expression a

été tirée par de solides performance en Europe, au Moyen-Orient et

en Afrique, en Amérique latine et en Inde, ainsi que par nos

récentes acquisitions (Rocketbook aux États-Unis et Lucky

Stationery au Nigeria).

En Europe, le marché français de la papeterie a

progressé de 3,1 % en valeur10 pour revenir quasiment à ses niveaux

de 2019. La marque BIC® a maintenu ses positions de leader pendant

la période de rentrée scolaire, grâce à une bonne performance sur

le segment des stylos à bille. Au Royaume-Uni, le marché a

progressé de +2,2% en valeur11, tiré par le coloriage et nous avons

gagné 2,1% de parts de marché en valeur pendant la rentrée

scolaire, grâce à de nouveaux référencements. Conformément à notre

plan Horizon, nous avons renforcé notre présence sur les segments

en croissance des Arts Créatifs grâce au renouvellement de notre

gamme de marqueurs BIC Intensity.

En Amérique du Nord, le marché de la papeterie

s’est fortement redressé, progressant de 16,8 % en valeur12, avec

comme principal moteur le segment du gel. BIC a perdu 1,1 point de

parts de marché, affecté par le manque de disponibilité de certains

produits. Pendant la rentrée scolaire, le marché a augmenté de près

de 30 % par rapport à la même période l'année dernière et a

légèrement progressé comparé à 2019. Nos récentes innovations,

telles que BIC® Prevaguard et la gamme BIC® ReVolution, qui offre

des bénéfices environnementaux, ont bien performé pendant cette

période.

Au Moyen-Orient et en Afrique, la performance a

été soutenue par une période de rentrée scolaire solide au Maroc,

au Kenya et au Nigéria, confirmant ainsi l'efficacité de notre

stratégie de distribution dans la région.

En Amérique latine, le marché a rebondi au

Mexique pendant la période de rentrée scolaire, grâce à la

réouverture des écoles, et a fortement progressé en valeur par

rapport à l'année dernière. BIC a gagné 1,9 point pendant la

période, grâce aux stylos à bille, au coloriage et aux surligneurs.

A fin septembre, le marché était de nouveau en croissance (+6,5% en

valeur). Au Brésil13, BIC a continué à surperformer dans un marché

en baisse, grâce aux segments du coloriage et des stylos.

En Inde, le chiffre d'affaires de Cello a

enregistré une croissance à deux chiffres, liée à l'amélioration

des conditions du marché domestique et à la très bonne performance

du e-commerce.

La marge d’exploitation

ajustée des neuf premiers

mois 2021 de la division

Human Expression s'est élevée à 7,6%, contre 7,4%

en 2020. L'augmentation du chiffre d'affaires (y compris

Rocketbook) et les gains d'efficacité industrielle et

d'approvisionnement en matières premières ont été partiellement

neutralisés par un effet de change défavorable (des devises

d'Amérique latine par rapport au dollar américain) et des coûts de

transport et de distribution plus élevés. La marge

d’exploitation ajustée du troisième

trimestre 2021 s'est établie à 6,5 %, contre 9,2 % en

2020. Cette baisse s'explique par une augmentation des coûts des

matières premières et du fret et de la distribution, partiellement

compensée par une hausse du chiffre d’affaires (y compris

Rocketbook).

FLAME FOR LIFE

(BRIQUETS)

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

171,1 |

170,7 |

439,3 |

538,1 |

|

Variation en publié (vs. année précédente) |

+5,7% |

(0,2)% |

(8,8)% |

+22,5% |

|

Variation à base comparable (vs. année précédente) |

+13,1% |

(2,1)% |

(5,4)% |

+26,5% |

|

Variation à taux de change constants (vs. année précédente) |

+14,8% |

+0,1% |

(4,7)% |

+29,2% |

|

Résultat d’exploitation ajusté |

65,6 |

68,6 |

152,9 |

214,2 |

|

Marge d’exploitation ajustée |

38,4% |

40,2% |

34,8% |

39,8% |

|

Résultat d’exploitation (EBIT) |

80,6 |

68,6 |

164,6 |

212,4 |

|

Marge d’exploitation |

47,1% |

40,2% |

37,5% |

39,5% |

La performance de la division Flame for Life

s’explique par l'amélioration des conditions du marché des briquets

de poche aux États-Unis depuis le début de l'année, ainsi qu'à une

forte croissance en Amérique latine.

En Europe, le chiffre d'affaires a été tiré par

un rebond des réseaux traditionnels et de la grande distribution en

France, une bonne performance des briquets de poche et des briquets

utilitaires en Italie, associée à une forte croissance chez les

débitants de tabac, ainsi que par le succès de nouveaux

référencements en Russie.

Aux

États-Unis14, le marché

des briquets de poche a baissé de 3,7 % en volume et a augmenté de

4,5 % en valeur, porté par une dynamique positive et par une

demande non-anticipée des consommateurs en début d'année. BIC a

gagné des parts de marché en volume (+2,4 points) et en valeur

(+1,2 point), grâce à de nouveaux gains de distribution dans les

magasins de proximité, à l’impact positif de l’augmentation des

prix et à notre stratégie de Revenue Growth Management. La

croissance a également été tirée par le succès continu de notre

nouveau briquet EZ Reach, qui a atteint 4,8 % de part de marché en

valeur au troisième trimestre. Cette performance a été soutenue par

le succès de la campagne publicitaire "Pass it" avec Snoop Dogg et

Martha Stewart, qui a enregistré plus de 5,6 milliards

d'impressions media aux États-Unis. Le marché des briquets

utilitaires a progressé de 3,4% en valeur, contre une croissance de

+27,4% en 2020. BIC a légèrement sous-performé depuis le début de

l'année (+2,0 % en valeur), en raison du manque de disponibilité

des produits liés aux difficultés du fret maritime, et de

l'allongement des délais de livraison. BIC reste cependant le

leader de ce segment, avec plus de 50% de part de marché en

valeur.

En Amérique latine, la performance du chiffre

d’affaires a été portée par le Brésil, qui a bénéficié d’un faible

niveau de stocks des clients à la fin de l'année 2020, d’une

demande accrue de briquets pour les usages liés ou non au tabac, et

d’une baisse des importations liée à la dévaluation du Réal

Brésilien. Au Mexique, le chiffre d’affaires a été tiré par de

fortes ventes aux consommateurs et des gains de distribution dans

toutes les régions.

La marge d'exploitation

ajustée des neufs

premiers mois 2021 de la division Flame

for Life s'élève à 39,8% contre 34,8% en 2020, tirée par une forte

augmentation du chiffre d’affaires et par l'impact favorable des

ajustements de prix dans les briquets aux Etats-Unis. Ceci a été

partiellement atténué par une augmentation des dépenses de soutien

à la marque, comparé à la même période l'année dernière et par des

coûts de transport et de distribution plus élevés. La

marge d’exploitation ajustée

du troisième trimestre

2021 s'élève à 40,2 %, contre 38,4 % en 2020,

tirée par une marge brute plus élevée, grâce à une absorption

favorable des coûts fixes et à des augmentations de prix aux

États-Unis. Celle-ci a été partiellement atténuée par une

augmentation des dépenses de soutien à la marque, et par des coûts

de fret et de distribution plus élevés.

BLADE EXCELLENCE

(RASOIRS)

|

en millions d’ euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

102,9 |

104,6 |

303,6 |

304,9 |

|

Variation en publié (vs. année précédente) |

(10,4)% |

+1,6% |

(10,6)% |

+0,4% |

|

Variation à base comparable (vs. année précédente) |

(1,2)% |

+1,1% |

(6,2)% |

+5,7% |

|

Variation à taux de change constants (vs. année précédente) |

(0,8)% |

+1,9% |

(5,6)% |

+6,2% |

|

Résultat d’exploitation ajusté |

17,5 |

18,5 |

39,4 |

50,9 |

|

Marge d’exploitation ajustée |

17,0% |

17,7% |

13,0% |

16,7% |

|

Résultat d’exploitation (EBIT) |

25,6 |

18,5 |

42,9 |

50,8 |

|

Marge d’exploitation |

24,8% |

17,7% |

14,1% |

16,7% |

La performance de la division Blade Excellence

a été portée par de bons résultats en Amérique latine ainsi que le

succès de nos produits à valeur ajoutée tels que notre gamme de

rasoirs à 5 lames, et ce malgré un environnement concurrentiel

difficile dans des régions clés.

En Europe, le chiffre d'affaires a continué

d’être affecté par des tendances de marchés difficiles, notamment

en France, au Royaume-Uni et en Italie, et des problèmes de

disponibilité de produits dans plusieurs pays. Ceci a été

partiellement compensé par une solide croissance en Europe de

l'Est.

Aux États-Unis, le marché des rasoirs

non-rechargeables (en magasin) a baissé de 1,5 % en valeur15 avec

une intense activité promotionnelle et des nouveaux produits lancés

par la concurrence depuis le début de l'année, y compris des

produits offrant un bon rapport qualité/ prix. BIC a perdu 2,2

points de part de marché, (-3,5 points sur le segment féminin,

particulièrement dans les rasoirs 3 lames ; et -1,7 point sur

le segment masculin). Conformément au plan Horizon,

nous avons continué à nous concentrer sur les segments premium et

avons gagné +0,7 point en valeur sur les segments 4 et 5 lames.

Nous avons continué de gagner des parts de marché en e-commerce

(+0,7 point en valeur).

En Amérique latine, notre stratégie de montée

en gamme a tiré la performance globale au Brésil et au Mexique. Le

marché brésilien a progressé de 2,0 % en valeur16, et nous avons

maintenu notre part de marché. Nous avons gagné des parts de marché

sur le segment des 3 lames, grâce aux produits masculins et

féminins, dont notre gamme phare BIC® Soleil. Au Mexique, BIC a

perdu 0,4 point de part de marché17, sur un marché en croissance,

mais a progressé sur le segment féminin avec +2,3 points de gain de

part de marché pour la gamme BIC® Soleil.

La marge d'exploitation ajustée de la division

Blade Excellence des

neuf premiers mois 2021 s'est améliorée

pour atteindre 16,7 % contre 13,0 % en 2020, impactée positivement

par un effet de levier opérationnel, des économies de coûts de

production et d’approvisionnement en matières premières, et des

activités promotionnelles et un soutien à la marque plus efficaces.

La marge d’exploitation

ajustée du troisième

trimestre 2021 s'est élevée à 17,7%, contre 17,0%

en 2020.

AUTRES

PRODUITS

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

6,6 |

5,7 |

19,7 |

21,3 |

|

Variation en publié |

(3,8)% |

(14,9) % |

(10,9)% |

+8,1 % |

|

Variation à base comparable |

(2,1)% |

(15,5) % |

(9,9)% |

+7,7 % |

|

Variation à taux de change constants |

(2,2)% |

(15,5) % |

(10,0)% |

+7,7 % |

|

Résultat d’exploitation ajusté |

(1,4) |

(1,0) |

(2,5) |

(3,9) |

|

Résultat d’exploitation (EBIT) |

(1,8) |

(1,0) |

(5,3) |

(4,0) |

COÛTS NON

ALLOUÉS

|

en millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Résultat d’exploitation ajusté |

(13,2) |

(16,3) |

(47,4) |

(52,8) |

|

Résultat d’exploitation (EBIT) |

(14,5) |

(16,3) |

(53,4) |

114,0 |

Les coûts non alloués

des neuf premiers mois de

2021 sont liés principalement aux coûts centraux

et à la plus-value sur la vente du siège social de Clichy pour

167,7 millions d’euros. La baisse du résultat

d’exploitation ajusté est due aux coûts de la mise en

œuvre du plan de transformation.

DÉMARCHE DE BIC EN MATIÈRE DE DÉVELOPPEMENT

DURABLE

Depuis le début de l’année, nous avons lancé plusieurs produits

innovants avec des bénéfices environnementaux, et avons franchi une

étape supplémentaire dans la réduction de notre empreinte

carbone :

- Le

BIC® Cristal

Re'New™, notre

premier stylo bille cristal métallique rechargeable, a été lancé en

Europe en janvier. Il vient compléter la gamme

Cristal®, en proposant une alternative premium

rechargeable dotée d’un corps en métal, et d’un capuchon en

plastique recyclé.

- En avril, BIC USA a lancé BIC®

ReVolution, une gamme complète d’instruments d’écriture

respectueuse de l’environnement, composés d'au moins 50 % de

plastique recyclé. La gamme ReVolution propose notamment le

stylo-bille rétractable

BIC® ReVolution

Ocean fabriqué à partir de 73 % de plastique

recyclé collecté dans un rayon de 50 km d’un rivage ou d’une voie

navigable menant à l’océan, évitant ainsi que ces matières ne s’y

retrouvent.

- En mai, nous avons lancé le

BIC®

BAMBOO, un rasoir 5 lames Hybrid

Flex 5 à tête mobile qui possède un manche fabriqué à partir de

bambou, matière première naturelle issue de forêts responsables.

BIC® BAMBOO est livré dans un emballage carton

100% recyclable, composé à partir de 50% de papier recyclé. Ses

recharges sont par ailleurs livrées dans un emballage en papier

recyclé à 95%. Fort de son succès en ligne, ce nouveau produit a

été plébiscité par les détaillants scandinaves et est désormais

disponible en magasin.

- Au cours des neuf premiers mois,

nous avons lancé en Europe notre nouvelle gamme de rasoirs

« SD

Hybrid »,

dont le manche est fabriqué en plastique recyclé, et l’emballage

recyclable. Cette nouvelle gamme est actuellement déployée en

Amérique du Nord et en Amérique latine.

- En mai, nous avons revu à la hausse

notre objectif en matière d'électricité renouvelable et nous nous

sommes engagés à atteindre 100 % d'ici 2025. Nous nous sommes

également engagés à définir une feuille de route pour la réduction

des émissions de CO2 d'ici notre assemblée générale annuelle de

2022.

- Notre futur siège à Clichy sera

certifié BREEAM (Building Research Establishment Environmental

Assessment Method), répondant ainsi aux plus hautes exigences en

matière de performance environnementale et d'efficacité de la

consommation d'énergie.

- Le 19 octobre, nous avons annoncé

le développement avec Avient d'un nouveau matériau recyclé qui sera

intégré au manche du futur rasoir rechargeable BIC Soleil Click 5,

dont le lancement est prévu au printemps 2022. En utilisant cette

nouvelle matière, le manche sera alors composé à plus de 40 % de

matière recyclée.

ANNEXES

HYPOTHÈSES DE TENDANCES DE MARCHÉS EN 2021

Nos perspectives 2021 sont fondées sur les hypothèses de

marché suivantes18:

Tendances de marchés (en valeur) :

- Europe

: Stable ou légère augmentation (flat to slight increase)

dans la Papeterie, légère croissance dans les Briquets (slight

increase), baisse comprise entre 6 et 9% (high-single digit) dans

les Rasoirs

-

Amérique du Nord :

- Croissance

comprise entre 6% et 9% (high-single digit) du marché américain de

la Papeterie,

- Croissance

légère à modérée (low-single digit to mid-single digit) du marché

américain des Briquets de poche,

- Baisse légère

(low-single digit) du marché américain des Rasoirs

non-rechargeables,

-

Amérique latine : baisse sensible à forte

(high-single to double digit) dans la Papeterie au Brésil, stable

au Mexique (Papeterie) ; hausse d’environ 5% (mid-single

digit) dans les Briquets et croissance légère à modérée (low to

mid-single digit) dans les Rasoirs

-

Inde : croissance soutenue (high-single digit

to low-double digit) de la Papeterie

Résultat d’exploitation et flux nets

de trésorerie disponible impactés

par :

- Stabilité de la marge brute grâce

à l'augmentation des volumes et à l'impact positif des prix,

contrebalancés par l'augmentation du coût des matières premières et

l'effet défavorable des devises.

- Augmentation du fret et de la

distribution

- Augmentation des dépenses de

soutien à la marque, de R&D et d’innovation pour soutenir la

croissance du chiffre d’affaires

- Baisse des dépenses d’exploitation

en pourcentage du chiffre d’affaires

- Investissements industriels

d’environ 80 millions d’euros

Devise : taux de couverture

USD-Euro 2021 : 1,13

| CHIFFRE

D’AFFAIRES DU T3 PAR ZONE

GEOGRAPHIQUEen million d’euros |

T3 2020 |

T3 2021 |

% En publié |

% A taux de change constant |

% A base comparable |

|

Groupe |

441,9 |

478,4 |

+8,2 % |

+8,5 % |

+5,0 % |

|

Europe |

147,2 |

155,4 |

+5,6 % |

+5,7 % |

+4,3 % |

|

Amérique du Nord |

196,3 |

194,7 |

(0,8) % |

+0,2 % |

(5,5) % |

|

Amérique Latine |

56,9 |

72,6 |

+27,5 % |

+27,7 % |

+23,0 % |

|

Moyen-Orient et Afrique |

19,5 |

31,3 |

+60,4 % |

+57,4 % |

+57,4 % |

|

Asie et Océanie (Inde inclue) |

21,9 |

24,3 |

+10,7 % |

+9,8 % |

+14,4 % |

| CHIFFRE

D’AFFAIRES DU 9M PAR ZONE

GEOGRAPHIQUEen million d’euros |

9M 2020 |

9M 2021 |

% En publié |

% A taux de change constant |

% A base comparable |

|

Groupe |

1 217,8 |

1 395,1 |

+14,6 % |

+19,8 % |

+16,1 % |

|

Europe |

404,9 |

447,5 |

+10,5 % |

+11,7 % |

+9,6 % |

|

Amérique du Nord |

539,5 |

601,1 |

+11,4 % |

+18,3 % |

+12,3 % |

|

Amérique Latine |

151,0 |

198,5 |

+31,5 % |

+44,7 % |

+42,3 % |

|

Moyen-Orient et Afrique |

58,5 |

82,5 |

+41,0 % |

+44,3 % |

+44,3 % |

|

Asie et Océanie (Inde inclue) |

63,9 |

65,5 |

+2,6 % |

+2,4 % |

+8,0 % |

|

CHIFFRE D’AFFAIRES DU T3 PAR CATÉGORIE en millions d’euros |

T3 2020 |

T3 2021 |

% En publié |

Impact de change19(en points) |

Changement de Périmètre20 (en points) |

Impact de l’Argentine21 (en points) |

% À base comparable |

|

Groupe |

441,9 |

478,4 |

+8,2 % |

+0,2 |

+2,5 |

+0,5 |

+5,0 % |

|

Human Expression - Papeterie |

161,3 |

197,5 |

+22,4 % |

+0,2 |

+5,9 |

+0,4 |

+15,9 % |

|

Flame for Life - Briquets |

171,1 |

170,7 |

(0,2) % |

+0,2 |

+1,0 |

+0,7 |

(2,1) % |

|

Blade Excellence - Rasoirs |

102,9 |

104,6 |

+1,6 % |

+0,3 |

(0,2) |

+0,4 |

+1,1 % |

|

Autres Produits |

6,6 |

5,7 |

(14,9) % |

+0,6 |

- |

- |

(15,5) % |

|

CHIFFRE D’AFFAIRES DU 9M PAR CATÉGORIE en millions d’euros |

9M 2020 |

9M 2021 |

% En publié |

Impact de change(en points) |

Changement de Périmètre (en points) |

Impact de l’Argentine (en points) |

% À base comparable |

|

Groupe |

1 217,8 |

1 395,1 |

+14,6 % |

(4,5) |

+2,8 |

+0,2 |

+16,1 % |

|

Human Expression - Papeterie |

455,1 |

530,7 |

+16,6 % |

(3,1) |

+6,3 |

(0,1) |

+13,5 % |

|

Flame for Life - Briquets |

439,3 |

538,1 |

+22,5 % |

(6,0) |

+1,6 |

+0,4 |

+26,5 % |

|

Blade Excellence - Rasoirs |

303,6 |

304,9 |

+0,4 % |

(5,0) |

(0,3) |

- |

+5,7 % |

|

Autres Produits |

19,7 |

21,3 |

+8,1 % |

+0,4 |

- |

- |

+7,7 % |

|

IMPACT DES CHANGEMENTS DE PÉRIMETRE ET FLUCTUATIONS DES TAUX DE

CHANGE SUR LE CHIFFRE D’AFFAIRES (HORS ARS)en % |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Périmètre |

+0,5 |

+2,5 |

+0,1 |

+2,8 |

|

Devises |

(6,4) |

+0,2 |

(2,8) |

(4,5) |

|

Dont USD |

(1,8) |

(0,6) |

(0,1) |

(3,2) |

|

Dont BRL |

(2,5) |

+0,1 |

(1,6) |

(0,9) |

|

Dont MXN |

(0,6) |

+0,4 |

(0,4) |

+0,1 |

|

Dont AUD |

(0,0) |

+0,0 |

(0,1) |

+0,1 |

|

Dont ZAR |

(0,2) |

+0,2 |

(0,1) |

+0,1 |

|

Dont INR |

(0,1) |

(0,0) |

(0,0) |

(0,1) |

|

Dont RUB et UAH |

(0,4) |

(0,0) |

(0,2) |

(0,3) |

|

RÉSULTAT D’EXPLOITATION PAR CATÉGORIEen millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Groupe |

108,3 |

82,5 |

132,3 |

415,1 |

|

Marge en % |

24,5 % |

17,2 % |

10,9 % |

29,8 % |

|

Human Expression - Papeterie |

18,4 |

12,7 |

(16,4) |

41,9 |

|

Marge en % |

11,4 % |

6,5 % |

(3,6)% |

7,9 % |

|

Flame for Life - Briquets |

80,6 |

68,6 |

164,6 |

212,4 |

|

Marge en % |

47,1 % |

40,2 % |

37,5 % |

39,5 % |

|

Blade Excellence - Rasoirs |

25,6 |

18,5 |

42,9 |

50,8 |

|

Marge en % |

24,8 % |

17,7 % |

14,1 % |

16,7 % |

|

Autres produits |

(1,8) |

(1,0) |

(5,3) |

(4,0) |

|

Coûts non alloués |

(14,5) |

(16,3) |

(53,4) |

114,0 |

|

RÉSULTAT D’EXPLOITATION AJUSTE PAR CATÉGORIEen millions

d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Groupe |

83,3 |

82,5 |

176,2 |

248,6 |

|

Marge en % |

18,9 % |

17,2 % |

14,5 % |

17,8 % |

|

Human Expression - Papeterie |

14,8 |

12,7 |

33,8 |

40,3 |

|

Marge en % |

9,2 % |

6,5 % |

7,4 % |

7,6 % |

|

Flame for Life - Briquets |

65,6 |

68,6 |

152,9 |

214,2 |

|

Marge en % |

38,4 % |

40,2 % |

34,8 % |

39,8 % |

|

Blade Excellence - Rasoirs |

17,5 |

18,5 |

39,4 |

50,9 |

|

Marge en % |

17,0 % |

17,7 % |

13,0 % |

16,7 % |

|

Autres produits |

(1,4) |

(1,0) |

(2,5) |

(3,9) |

|

Coûts non alloués |

(13,2) |

(16,3) |

(47,4) |

(52,8) |

|

COMPTE DE RÉSULTAT RÉSUMÉen millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

Chiffre d’affaires |

441,9 |

478,4 |

1

217,8 |

1 395,1 |

|

Coût des ventes |

227,9 |

235,5 |

632,6 |

678,4 |

|

Marge brute |

214,0 |

242,9 |

585,2 |

716,7 |

|

Charges administratives et autres charges d’exploitation |

105,7 |

160,4 |

452,9 |

301,6 |

|

Résultat d’exploitation (EBIT) |

108,3 |

82,5 |

132,3 |

415,1 |

|

Résultat financier |

(2,8) |

(0,7) |

7,1 |

(4,7) |

|

Résultat avant impôts |

105,5 |

81,9 |

139,3 |

410,4 |

|

Impôts |

(37,4) |

(24,5) |

(49,2) |

(122,9) |

|

Résultat Net Part du Groupe |

68,0 |

57,3 |

90,1 |

287,5 |

|

Résultat net Part du Groupe par action (en euros) |

1,51 |

1,28 |

2,00 |

6,40 |

|

Nombre moyen d’actions en circulation, net des actions propres |

44 973 055 |

44 890

535 |

44 973 055 |

44 890

535 |

|

BILAN CONDENSÉen millions d’euros |

30 Septembre 2020 |

30 Septembre 2021 |

|

ACTIFS |

|

Actif non courant |

1 059,9 |

1 044,5 |

|

Actif courant |

1 140,4 |

1 479,3 |

|

TOTAL ACTIFS |

2 200,3 |

2 523,8 |

|

PASSIFS ET CAPITAUX PROPRES |

|

Capitaux Propres |

1 434,5 |

1 682,6 |

|

Passif non courant |

266,7 |

223,3 |

|

Passif courant |

499,1 |

617,9 |

|

TOTAL PASSIF ET CAPITAUX PROPRES |

2

200,3 |

2

523,8 |

RÉCONCILIATION DES INDICATEURS ALTERNATIFS DE

PERFORMANCE

|

RÉCONCILIATION DU RÉSULTAT D’EXPLOITATION AJUSTÉen millions

d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

EBIT |

108,3 |

82,5 |

132,3 |

415,1 |

|

Coûts de restructuration (plan de transformation et fermeture de

l’usine en Equateur au S1 2020) |

+6,1 |

- |

+13,9 |

4,2 |

|

Dépréciation d’actifs Cello |

|

- |

+41,7 |

- |

|

Certaines dépenses liées au COVID-19, principalement la

sous-absorption des coûts fixes |

+13,0 |

- |

+32,4 |

- |

|

Favorable Pensions adjustment in the U.S. |

(44,1) |

- |

(44,1) |

- |

|

Plus-value de la vente du siège de Clichy |

|

- |

|

(167,7) |

|

Plus-value de cession de Pimaco |

|

- |

|

(3,0) |

|

Résultat d’exploitation (EBIT) ajusté |

83,3 |

82,5 |

176,2 |

248,6 |

|

RÉCONCILIATION DU RÉSULTAT NET PART DU GROUPE PAR ACTION AJUSTÉen

millions d’euros |

T3 2020 |

T3 2021 |

9M 2020 |

9M 2021 |

|

EPS |

1,51 |

1,28 |

2,00 |

6,40 |

|

Coûts de restructuration (plan de transformation et fermeture de

l’usine en Equateur au S1 2020) |

+0,10 |

- |

+0,22 |

+0,07 |

|

Dépréciation d’actifs Cello |

- |

- |

+0,93 |

- |

|

Certaines dépenses liées au COVID-19, principalement la

sous-absorption des coûts fixes |

+0,20 |

- |

+0,51 |

- |

|

Application de la norme IAS 29 d’hyperinflation en Argentine |

+0,01 |

- |

+0,03 |

+0,04 |

|

Favorable Pensions adjustment in the U.S. |

-0,77 |

- |

-0,77 |

- |

|

Plus-value de la vente du siège de Clichy |

- |

- |

- |

(2,67) |

|

Plus-value de cession de Pimaco |

- |

- |

- |

(0,04) |

|

Résultat net Part du Groupe par action ajusté |

1,05 |

1,28 |

2,92 |

3,80 |

|

RECONCILIATION DE LA GENERATION DE FLUX NETS DE TRESORERIE

DISPONIBLE en millions d’euros - nombres arrondis |

31 décembre 2020 |

30 septembre 2021 |

|

Flux nets de trésorerie liés à l’activité d’exploitation (1) |

+357,6 |

+276,6 |

|

Investissements industriels (2) |

(83,1) |

(44,3) |

|

Génération de flux nets de trésorerie disponible hors acquisitions

et cessions (1) - (2) |

274,5 |

232,3 |

PROGRAMME DE RACHAT

D’ACTIONS

|

SOCIÉTÉ BIC |

Nombre d’actions achetées |

Prix moyen pondéré (en euros) |

Montant (en millions d’euros) |

|

Mars 2021 |

62 600 |

50,46 |

3,2 |

|

Avril 2021 |

77 005 |

53,35 |

4,1 |

|

Mai 2021 |

65 770 |

62,93 |

4,1 |

|

Juin 2021 |

72 459 |

59,57 |

4,3 |

|

Juillet 2021 |

85 175 |

56,76 |

4,8 |

|

Août 2021 |

82 975 |

57,11 |

4,8 |

|

Septembre 2021 |

109 917 |

54,10 |

5,9 |

|

Total |

555 901 |

56,20 |

31,2 |

CAPITAL ET DROITS DE VOTE

Au 30 septembre 2021 le capital social de SOCIETE BIC est

composé de 45 395 857 actions, représentant :

- 66 744 760 droits de vote,

- 65 929 685 droits de vote nets des actions privées de

droit de vote.

Le nombre total d’actions détenues en

autocontrôle à fin septembre 2021 est de : 815 075.

GLOSSAIRE

- À taux de change

constants : les montants à taux de change

constants sont calculés en convertissant les montants de l’année

encours aux taux de change moyens mensuels de l’année

précédente.

- Croissance

organique

ou Base

comparable :signifie à taux de change constants et

périmètre constant. Les montants à périmètre constant excluent les

impacts des acquisitions et/ou des cessions intervenues sur

l’exercice en cours et/ou sur l’exercice précédent et ce jusqu’à

leur date anniversaire. Tous les commentaires sur le chiffre

d’affaires des catégories sont faits à base comparable. Ceci exclut

également les ventes de l’Argentine pour 2020 et 2021

- EBITDA

: Capacité d’autofinancement, avant dépréciations

et amortissements (hors amortissements des droits d’utilisation

selon la norme IFRS 16) et avant impairments

- Résultat d’exploitation

ajusté ou EBIT ajusté

: ajusté signifie hors éléments normalisés.

- Marge

d’exploitation ajusté : Résultat

d’exploitation normalisé divisé par les chiffres d’affaires.

- Net Flux

nets de trésorerie liés à l’activité

d’exploitation : trésorerie générée par

les principales activités et autres activités hors activités

d’investissement ou de financement.

- Génération

de flux nets de trésorerie disponible

(Free Cash-Flow)

: le Free Cash-Flow se définit comme la variation nette de

la trésorerie liée à l’exploitation, moins les dépenses

d’investissement. La génération de flux nets de trésorerie

disponible n’inclut pas les acquisitions et les produits des

cessions d’activité.

- Situation nette de

trésorerie : Liquidités/découverts + autres actifs

financiers courants – emprunts courants – emprunts non courants,

(sauf les passifs financiers après application de la norme IFRS

16)

Les comptes consolidés de SOCIETE BIC au 30 septembre 2021, ont

été arrêtés par le conseil d’administration le 26 octobre 2021. Une

présentation relative à cette annonce est également disponible sur

le site web de BIC (www.bic.com ). Le présent document contient des

prévisions. Bien que BIC estime que ses attentes sont fondées sur

des hypothèses raisonnables, ces déclarations sont soumises à de

nombreux risques et incertitudes. Une description des risques

supportés par BIC apparaît dans la section « Gestion des risques »

du Document de référence universel 2020 de BIC déposé auprès de

l’autorité Français des marchés financiers (AMF) le 1er avril

2021.

À PROPOS DE BIC

Un des leaders mondiaux de la papeterie, des briquets et des

rasoirs, BIC apporte simplicité et joie au quotidien. Depuis plus

de 75 ans, l’entreprise honore la tradition de fournir des produits

essentiels de haute qualité, accessibles à tous, partout dans le

monde. Grâce à ce dévouement inébranlable, BIC est devenue l’une

des marques les plus reconnues et est une marque déposée dans le

monde entier. Aujourd’hui, les produits BIC sont vendus dans plus

de 160 pays à travers le monde et présentent des marques

emblématiques telles que BIC Kids™, BIC FlexTM, BodyMark by BICTM,

Cello®, Djeep, Lucky Stationery, Rocketbook, Soleil®, Tipp-Ex®, Us.

TM, Wite-Out® et plus encore. En 2020, le chiffre d’affaires net de

BIC s’est situé à 1 627,9 millions d’euros. Cotée sur « Euronext

Paris », BIC fait partie des indices SBF120 et CAC Mid 60 et est

reconnue pour son engagement en faveur du développement durable et

de l’éducation. Le Groupe a reçu la note de ¨A-¨ dans le classement

du CDP. Pour en savoir plus, visitez

https://fr.bic.com/fr/le_groupe_bic ou suivez-nous sur LinkedIn,

Instagram, Twitter ou YouTube.

CONTACTS

| Sophie

Palliez-CapianEngagement des Parties Prenantes+33 1 45 19 55 28+ 33

87 89 3351Sophie.palliez@bicworld.com Michèle VenturaSenior

Manager, Relations Investisseurs+ 33 1 45 19 52

98Michele.ventura@bicworld.com |

Albane de La Tour

d’Artaise Senior Manager, Relations Presse Institutionnelles+ 33 1

45 19 51 51+ 33 7 85 88 19 48Albane.DeLaTourDArtaise@bicworld.com

Isabelle de Segonzac Image 7+ 33 6 89 87 61

39isegonzac@image7.fr |

AGENDA

2021/2022

TOUTES LES DATES SONT À CONFIRMER

|

Résultats

annuels 2021 |

15 février 2022 |

|

Résultats du T1 2022 |

26 avril 2022 |

|

Assemblée Générale des Actionnaires |

18 mai 2022 |

|

Résultats du S1 2022 |

2 août 2022 |

|

Résultats du T3 2022 |

27 octobre 2022 |

1 Chiffres non-audités2 Voir p.9 pour les principales hypothèses

de marché3 Ceci exclut le Peso argentin4 Données IRI à fin

septembre 20215 Hors sous-absorption des coûts fixes en 2020 liée à

la pandémie de la COVID-19 au niveau de la marge brute et hors

coûts de restructuration, dépréciation de Cello, et autres éléments

normalisés, principalement la sous-activité de la force de vente

dans les charges d’exploitation et autres charges.6 Les autres

dépenses incluent notamment le fret et la distribution, ainsi que

la R&D7 Hors plus-value nette de la vente du siège de Clichy en

2021, de la cession de Pimaco en 2021, des coûts de restructuration

et de l’application de la norme d’hyperinflation en Argentine en

2020 et 2021.8 Ceci inclut respectivement -12,6 millions d’euros et

+0,8 millions d’euros pour les 9M 2020 et 9M 2021 relatifs à la

variation des dettes fournisseurs d’immobilisations9 Haco

Industries Ltd en 2020 et 2021, Rocketbook et Djeep en 202110

Données IRI à fin août 2021 (grande distribution)11 Données IRI à

fin septembre 2021 (grande distribution)12 Données NPD à fin

septembre 2021, inclut le coloriage13 Données Nielsen à fin août

202114 Pour les Etats-Unis : Données IRI à fin septembre

202115 Données IRI à fin septembre 202116 Données Nielsen à fin

août 2021 pour Brésil et Mexique17 Données Nielsen à fin août

202118 Euromonitor et Estimations BIC19 Impact des devises excluant

le Peso argentin (ARS)20 Principalement acquisitions de Djeep et

Rocketbook21 Voir Glossaire

- Communique de Presse_T3 et 9M 2021

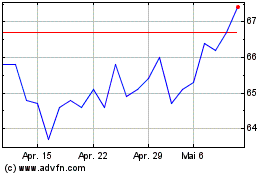

Societe BIC (EU:BB)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Societe BIC (EU:BB)

Historical Stock Chart

Von Apr 2023 bis Apr 2024