- Exercice partiel de l’option de surallocation à hauteur de

20 691 actions, soit environ 0,3 M€

- Montant définitif de l’Offre porté à environ 25,3

M€

Regulatory News:

Aelis Farma (Paris: AELIS), société biopharmaceutique au

stade clinique spécialisée dans le développement de traitements

pour les maladies du cerveau (la « Société »), a été

notifiée par Bryan Garnier Securities agissant en qualité d’agent

stabilisateur (l'« Agent Stabilisateur »), que Bryan Garnier

Securities a procédé à des opérations de stabilisation (telles que

définies à l’article 3.2(d) du Règlement (UE) n° 596/2014 (le «

Règlement Abus de Marché ») dans le cadre de l’offre

(l’« Offre ») et de la première admission aux négociations

sur le marché réglementé d’Euronext Paris (« Euronext Paris

») des titres suivants :

Emetteur :

AELIS FARMA

Titres :

Actions ordinaires d’une valeur nominale

unitaire de 0,004 euro (ISIN : FR0014007ZB4 - Mnémonique :

AELIS)

Taille de l’Offre :

1 783 167 actions ordinaires (hors

exercice de l’option de surallocation)

Prix de l’Offre :

14,02 euros par action ordinaire

Marché :

Euronext Paris

Agent Stabilisateur :

Bryan Garnier Securities

Notification de la fin des mesures de stabilisation et

détails des transactions de stabilisation conformément à l'article

6 (2), (3) du Règlement délégué (EU) 2016/1052

Conformément à l’article 6, paragraphe 2, du Règlement Délégué

(UE) 2016/1052 complétant le Règlement Abus de Marché par des

normes techniques de réglementation concernant les conditions

applicables aux programmes de rachat et aux mesures de

stabilisation, Aelis Farma, sur la base des informations transmises

par Bryan Garnier Securities, publie dans le cadre du présent

communiqué les informations relatives aux opérations de

stabilisation effectuées par Bryan Garnier Securities en tant

qu’agent stabilisateur agissant au nom et pour le compte de Bryan

Garnier & Co, Bryan Garnier Securities et ODDO BHF SCA en leur

qualité de coordinateurs globaux de l’Offre.

La période de stabilisation, qui a débuté le 18 février 2022,

s'est achevée le 17 mars 2022. Aelis Farma, sur la base des

informations communiquées par Bryan Garnier Securities, communique

que pendant cette période, les mesures de stabilisation ont porté

sur un nombre total de 18 936 actions dans une fourchette de prix

comprise entre 11,10 euros (prix le plus bas) et 14,02 euros (prix

le plus haut) sur Euronext Paris, comme précisé ci-dessous :

Date des interventions

Intermédiaire

Achat / Vente / Transfert

Nombre d'actions

Prix moyen de la transaction (en

€)

Prix bas / Prix haut (en €)

Montant total (en €)

Marché

18/02/2022

Bryan Garnier Securities

Achat

9 504

12,2557

11,50 / 13,10

116 478,17

Euronext Paris

21/02/2022

Bryan Garnier Securities

Achat

2 943

11,6383

11,20 / 12,30

34 251,52

Euronext Paris

22/02/2022

Bryan Garnier Securities

Achat

1 274

12,1364

11,10 / 13,30

15 461,77

Euronext Paris

23/02/2022

Bryan Garnier Securities

Achat

402

13,2773

12,34 / 13,56

5 337,47

Euronext Paris

24/02/2022

Bryan Garnier Securities

Achat

325

12,9929

12,50 / 13,08

4 222,69

Euronext Paris

25/02/2022

Bryan Garnier Securities

Achat

420

13,5086

12,56 / 13,90

5 673,60

Euronext Paris

28/02/2022

Bryan Garnier Securities

Achat

50

13,4376

12,96 / 13,50

671,88

Euronext Paris

01/03/2022

Bryan Garnier Securities

Achat

37

13,1865

13,18 / 13,20

487,90

Euronext Paris

03/03/2022

Bryan Garnier Securities

Achat

20

12,8560

12,50 / 12,98

257,12

Euronext Paris

04/03/2022

Bryan Garnier Securities

Achat

46

12,7630

12,72 / 12,78

587,10

Euronext Paris

07/03/2022

Bryan Garnier Securities

Achat

120

13,2653

13,00 / 13,50

1 591,84

Euronext Paris

09/03/2022

Bryan Garnier Securities

Achat

342

12,9073

12,54 / 13,28

4 414,28

Euronext Paris

10/03/2022

Bryan Garnier Securities

Achat

25

13,0400

12,94 / 13,10

326,00

Euronext Paris

11/03/2022

Bryan Garnier Securities

Achat

350

13,0841

12,98 / 13,30

4 579,42

Euronext Paris

14/03/2022

Bryan Garnier Securities

Achat

40

13,3485

13,08 / 13,50

533,94

Euronext Paris

15/03/2022

Bryan Garnier Securities

Achat

65

13,4077

13,20 / 13,60

871,50

Euronext Paris

16/03/2022

Bryan Garnier Securities

Achat

1 523

13,5329

12,58 / 13,80

20 610,62

Euronext Paris

17/03/2022

Bryan Garnier Securities

Achat

1 450

13,7840

13,70 / 14,02

19 986,76

Euronext Paris

Pour plus de détails concernant l’ensemble des opérations de

stabilisation réalisées pendant la période de stabilisation, merci

de vous référer aux communiqués relatifs aux périodes de

stabilisation intermédiaires, qui peuvent être consultés ici :

https://www.aelis-finance.com/.

Notification de la réalisation de l'exercice partiel de

l'option de surallocation conformément à l'article 8 lit. f) du

Règlement délégué (EU) 2016/1052

En outre, Bryan Garnier Securities, agissant en tant qu’agent

stabilisateur au nom et pour le compte de Bryan Garnier & Co,

Bryan Garnier Securities et ODDO BHF SCA, en tant que coordinateurs

globaux de l’Offre, a exercé en partie le 17 mars 2022 l'option de

surallocation qui lui a été accordée par la Société afin de

souscrire, au prix de l'Offre, 20 691 actions nouvelles

supplémentaires Aelis Farma pour un montant total de 290 087,82

euros.

En conséquence, le nombre total d'actions nouvelles Aelis Farma

émises dans le cadre de son introduction en bourse s'élève à 1 803

858 actions nouvelles, portant le montant total de l'Offre à

environ 25,3 millions d'euros.

Après l'exercice partiel de l'Option de Surallocation, le

flottant d’Aelis Farma s'élève à 5,68% du total de son capital

social.

Après la réalisation de l’Offre intervenue le 17 février 2022 et

l'exercice partiel de l'Option de Surallocation, le capital social

d’Aelis Farma sera détenu comme suit :

Actionnaires

Répartition du capital et des

droits de vote sur une base non diluée après l’introduction en bourse (5)

Nombre d’actions

% du capital et de droits de vote

théoriques

Pier Vincenzo Piazza, Directeur

Général

2 083 200

16,66%

Total dirigeants mandataires sociaux

personnes physiques

2 083 200

16,66%

Inserm Transfert Initiative

1 604 447

12,83%

Nouvelle Aquitaine Co-Investissement (1)

(4)

1 023 718

8,19%

Aqui-Invest (1) (4)

334 782

2,68%

Région Nouvelle Aquitaine (4)

1 174 872

9,40%

Aquitaine Création Investissement (1)

645 206

5,16%

Aelis Innovation (2)

817 006

6,54%

FPS Bpifrance Innovation I (3)

1 860 766

14,88%

Indivior UK Ltd.

701 469

5,61%

Total Investisseurs

8 162 266

65,29%

Fondateurs-dirigeants/dirigeants non

mandataires sociaux

616 800

4,93%

Total salariés, consultants et

administrateurs personnes physiques non dirigeants

453 600

3,63%

Autres actionnaires fondateurs

personnes physiques

475 200

3,80%

Flottant

710 096

5,68%

Total

12 501 162

100,00%

(1) La société Aquiti Gestion a un mandat de gestion pour le

fonds Aquitaine Création Investissement (structure d’investissement

privé dans laquelle la Région Nouvelle Aquitaine est actionnaire à

hauteur de 30%), et un mandat de conseil pour les fonds

Aqui-Invest, et Nouvelle Aquitaine Co-Investissement. (2) Le fonds

Aelis Innovation est représenté par la société de gestion Irdi

Capital Investissement. (3) Le fonds FPS Bpifrance Innovation I est

représenté par la société de gestion Bpifrance Financement. (4) Le

total représenté par la Région Nouvelle Aquitaine et les fonds de

la Région Nouvelle Aquitaine représente 2 401 704 actions et 22,45%

du capital et des droits de vote sur une base non diluée avant

introduction en bourse, et 2 533 372 actions et 20,27% du capital

et des droits de vote après introduction en bourse. (5) En prenant

en compte les 970 584 actions nouvelles émises le jour du

règlement-livraison de l’Offre, soit le 17 février 2022, sur

conversion automatique d’obligations convertibles existantes

(OCA2017 et OCA2019) émises par Aelis Farma, les 133.968 actions

nouvelles provenant de l’exercice de BSA et BSPCE d’Aelis Farma

intervenu le même jour, et (iii) les 20.691 actions nouvelles

émises suite à l’exercice partiel de l’Option de Surallocation.

A propos d’AELIS FARMA

Fondée en 2013, Aelis Farma est une société biopharmaceutique à

l’origine d’une nouvelle classe de médicaments, les inhibiteurs

spécifiques de la signalisation du récepteur CB1 du système

endocannabinoïde (les CB1-SSi). Ces nouvelles molécules recèlent un

fort potentiel dans le traitement de nombreuses maladies du

cerveau. Les CB1-SSi ont été développés par Aelis Farma sur la base

de la découverte d’un nouveau mécanisme naturel de défense du

cerveau effectuée par l’équipe du Dr. Pier Vincenzo Piazza,

Directeur Général de la Société, lorsqu’il était directeur du

Neurocentre Magendie de l’Inserm à Bordeaux. Pour ces découvertes,

le Dr. Piazza s’est vu attribuer le Grand Prix de l’Inserm et le

Grand Prix de neurologie de l’Académie des Sciences qui sont parmi

les prix français les plus prestigieux en médicine et

neurologie.

Aelis Farma développe deux candidats-médicaments «

first-in-class » aujourd’hui au stade clinique, AEF0117 et AEF0217,

et dispose d’un portefeuille de CB1-SSi innovants pour le

traitement d’autres pathologies associées aux dérèglements de

l’activité du récepteur CB1.

AEF0117, qui cible les troubles liés à la consommation excessive

de cannabis (addiction et psychose), s’est révélé efficace dans une

étude clinique de phase 2a et entrera en phase 2b aux Etats-Unis en

2022. Aelis Farma bénéficie d’un accord d’option de licence

exclusive avec Indivior PLC, groupe pharmaceutique leader dans le

traitement des addictions, pour le développement et la

commercialisation de AEF0117 dans les troubles liés à la

consommation excessive de cannabis. Dans le cadre de cette

collaboration, Aelis Farma a reçu 30 M$ (paiement de l’option). Si

Indivior exerce l’option de licence à l’issue de la phase 2b, Aelis

Farma recevra 100 M$ liés à l’acquisition de la licence

(potentiellement en 2024) puis jusqu’à 340 M$ de paiements

supplémentaires conditionnés aux franchissements d’étapes de

développement, réglementaires et commerciales, ainsi que des

redevances sur les ventes nettes de AEF0117 comprises entre 12% et

20%.

AEF0217, qui cible différents troubles cognitifs dont ceux

associés au syndrome de Down, progresse avec succès dans son

programme de phase 1/2 et pourrait fournir les premières preuves

d’efficacité en début 2023. Ce composé a fait l’objet d’études de

preuve de concept préclinique très étendues en utilisant des tests

évaluant les fonctions cognitives, très innovants et à fort pouvoir

prédictif. Dans ce contexte, AEF0217 a montré sa capacité à

reverser de façon complète les déficits dans plusieurs modèles de

troubles cognitifs tels que les syndromes de Down et du X fragile,

ainsi que dans certains déficits cognitifs qui accompagnent le

vieillissement.

Basée à Bordeaux, au sein du Neurocentre Magendie, Aelis Farma

s’appuie sur les talents de 24 collaborateurs hautement qualifiés

et a bénéficié d’investissements de la Région Nouvelle-Aquitaine,

d’Inserm Transfert Initiative, de Bpifrance, des fonds régionaux

ACI, NACO et Aqui-invest et de IRDI Capital Investissement.

Pour plus d’informations : www.aelisfarma.com

Données prospectives

La présente annonce contient des déclarations prospectives ou

susceptibles d’être considérées comme telles. Ces déclarations

prospectives peuvent être identifiées par l’utilisation d’une

terminologie prospective, dont notamment les mots « penser », «

estimer », « anticiper », « prévoir », « envisager », « pouvoir

éventuellement », « planifier », « continuer », « continu », «

possible », « prédire », « plans », « objectif », « chercher », «

devrait », « doit » ou l’emploi du futur ou du conditionnel, et

contiennent des énoncés de la Société concernant les résultats

envisagés de sa stratégie. Par leur nature, les déclarations

prospectives comportent des risques et des incertitudes, et les

lecteurs sont avertis qu’aucune de ces déclarations prospectives

n’offre de garantie concernant la performance future. Les résultats

réels de la Société peuvent différer sensiblement de ceux prédits

par les déclarations prospectives. La Société ne s’engage en aucune

façon à publier des mises à jour ou des ajustements de ces

déclarations prospectives, sauf exigence légale.

Avertissement

Ce communiqué ne peut être distribué directement ou

indirectement aux Etats-Unis d’Amérique, au Canada, en Australie,

au Japon ou en Afrique du Sud.

La diffusion de ce document peut, dans certains pays, faire

l’objet d’une règlementation spécifique ou constituer une violation

des dispositions légales en vigueur. Les personnes en possession du

présent document doivent s’informer des éventuelles restrictions

locales et s’y conformer. Les informations contenues dans le

présent communiqué ne constituent pas une offre de valeurs

mobilières aux Etats-Unis d’Amérique, au Canada, en Australie, au

Japon ou en Afrique du Sud.

Aucune communication, ni aucune information relative à

l’émission, l'offre et le placement par la Société de ses actions

(les « Actions ») ne peut être diffusée au public dans un pays dans

lequel une obligation d’enregistrement ou d’approbation est

requise. Aucune démarche n’a été entreprise (ni ne sera entreprise)

en dehors de France, dans un quelconque pays dans lequel de telles

démarches seraient requises. L’émission ou la souscription des

Actions peuvent faire l’objet dans certains pays de restrictions

légales ou réglementaires spécifiques. La Société n’assume aucune

responsabilité au titre d’une violation par une quelconque personne

de ces restrictions.

Les présentes informations ne contiennent aucune sollicitation

de sommes d’argent, de valeurs mobilières ni d’aucune autre

contrepartie et, dans le cas où une contrepartie serait envoyée en

réponse aux informations contenues dans les présentes, elle ne

serait pas acceptée.

Des valeurs mobilières ne peuvent être offertes, souscrites ou

vendues aux Etats-Unis en l’absence d’un enregistrement ou d’une

exemption d’un tel enregistrement au titre du U.S. Securities Act

of 1933 tel que modifié (le « U.S. Securities Act »). Ce communiqué

de presse ne doit pas être publié, transmis ou distribué,

directement ou indirectement, aux Etats-Unis.

La diffusion du présent communiqué de presse dans certains pays

peut constituer une violation des dispositions légales et

réglementaires en vigueur. Les informations contenues dans le

présent communiqué de presse ne constituent pas une offre de

valeurs mobilières au Canada, en Australie, en Afrique du Sud ou au

Japon. Le présent communiqué de presse ne doit pas être publié,

transmis ou distribué, directement ou indirectement, sur le

territoire du Canada, de l’Australie, de l’Afrique du Sud ou du

Japon.

S’agissant des États membres de l’Espace Economique Européen

autres que la France (les « États membres »), aucune action

n’a été entreprise et ne sera entreprise à l’effet de permettre une

offre au public des titres rendant nécessaire la publication d’un

prospectus dans l’un ou l’autre des États membres. En conséquence,

les Actions ne peuvent être offertes et ne seront offertes dans les

États membres (i) qu'au profit d'investisseurs qualifiés au sens du

Règlement Prospectus ou (ii) conformément aux autres dérogations

prévues par l’article 1(4) du Règlement Prospectus.

Pour les besoins du présent paragraphe, la notion d’« offre au

public d’Actions » dans chacun des États membres se définit comme

toute communication adressée sous quelque forme et par quelque

moyen que ce soit à des personnes et présentant une information

suffisante sur les conditions de l’offre et sur les Actions à

offrir, de manière à mettre un investisseur en mesure de décider

d’acheter ou souscrire ces Actions.

Cette restriction de placement s’ajoute aux autres restrictions

de placement applicables dans les États membres.

Le présent communiqué est une communication à caractère

promotionnel et non un prospectus au sens du Règlement (UE)

2017/1129 du Parlement européen et du Conseil européen du 14 juin

2017, concernant le prospectus à publier en cas d’offre au public

de valeurs mobilières ou en vue de l’admission de valeurs

mobilières à la négociation sur un marché réglementé, et abrogeant

la directive 2003/71/CE, tel que modifié (le « Règlement

Prospectus »). Toute décision d’acheter ou de souscrire des

actions dans le cadre de l’Offre mentionnée dans le présent

communiqué ne devra être effectuée que sur la seule base de toutes

les informations contenues dans le prospectus approuvé par

l’Autorité des marchés financiers (l’« AMF ») le 1er février

2022 sous le numéro 22-021 (le « Prospectus ») composé d’un

document d’enregistrement enregistré par l’AMF le 14 janvier 2022

sous le numéro I.22-003 (le « Document d’Enregistrement »),

d’une note d’opération (la « Note d’Opération ») et d’un

résumé en français inclus dans la Note d’Opération, et publié par

la Société dans le cadre de l’offre au public de ses titres, afin

de comprendre parfaitement les risques et profits potentiels liés à

la décision d’investir dans les valeurs mobilières. Les

investisseurs potentiels doivent être en mesure de supporter le

risque économique d’un investissement dans les titres de la Société

et doivent être capables de supporter une perte partielle ou totale

de leur investissement. L’approbation du Prospectus par l’AMF ne

doit pas être comprise comme une approbation des titres

offerts.

Au Royaume-Uni, le présent document ne constitue pas un

prospectus approuvé au sens de l’article 85 du Financial Services

and Markets Act 2000 tel qu’amendé (le « FSMA »). Il n’a pas

été préparé conformément aux Prospectus Rules émises par le UK

Financial Conduct Authority (le « FCA ») en application de

l’article 73A du FSMA et n’a pas été approuvé ni déposé auprès du

FCA ou de toute autre autorité compétente. Les actions nouvelles ou

existantes de la Société ne peuvent être offertes ou vendues au

public au Royaume-Uni, sauf dans les hypothèses dans lesquelles il

serait conforme à la loi de le faire sans mise à la disposition du

public d’un prospectus approuvé (au sens de l’article 85 du FSMA)

avant que l’offre ne soit réalisée.

Le présent communiqué et les informations qu’il contient

s’adressent et sont destinés uniquement aux personnes situées (x)

en dehors du Royaume-Uni ou (y) au Royaume-Uni, qui sont des «

investisseurs qualifiés » (tel que ce terme est défini dans le

Règlement Prospectus qui fait partie du droit interne du

Royaume-Uni en application du European Union (Withdrawal) Act 2018)

et (i) qui sont des professionnels en matière d’investissements («

investment professionals ») au sens de l’article 19(5) du Financial

Services and Markets Act 2000 (Financial Promotion) Order 2005, tel

que modifié (le « Financial Promotion Order »), (ii) qui

sont visées à l’article 49(2) (a) à (d) du Financial Promotion

Order (« high net worth companies, unincorporated associations etc.

») ou (iii) sont des personnes auxquelles une invitation ou une

incitation à participer à une activité d’investissement (au sens de

l’article 21 du Financial Services and Markets Act 2000) peut être

légalement communiquée ou transmise (les personnes mentionnées aux

paragraphes (y)(i), (y)(ii) et (y)(iii) étant ensemble dénommées,

les « Personnes Habilitées »). Toute invitation, offre ou accord en

vue de la souscription ou l’achat de titres financiers objet du

présent communiqué est uniquement accessible aux Personnes

Habilitées et ne peut être réalisé(e) que par les Personnes

Habilitées. Ce communiqué s’adresse uniquement aux Personnes

Habilitées et ne peut être utilisé par toute personne autre qu’une

Personne Habilitée.

Conformément aux exigences en matière de gouvernance des

produits prévues par : (a) la Directive 2014/65/UE concernant les

marchés d'instruments financiers, telle que modifiée (« MiFID

II ») ; (b) les articles 9 et 10 de la directive déléguée (UE)

2017/593 de la Commission complétant la directive MiFID II ; et (c)

des mesures de transposition locales (ensemble, les «Exigences

en matière de gouvernance»), et déclinant toute responsabilité,

découlant de délit, contrat ou autre, que tout « producteur » (au

sens des Exigences en matière de gouvernance) pourrait avoir à cet

égard, les actions offertes dans le cadre de l’offre (les «

Actions Offertes ») ont été soumises à un processus

d'approbation à l’issue duquel les Actions Offertes ont été

déterminées comme : (i) compatibles avec un marché cible final

d'investisseurs de détail et d'investisseurs remplissant les

critères des clients professionnels et des contreparties éligibles,

tels que définis dans la directive MiFID II ; et (ii) éligibles à

la distribution par tous les canaux de distribution, tel

qu’autorisé par la directive MiFID II (l'« Evaluation du marché

cible »). Nonobstant l'Evaluation du marché cible, les

distributeurs doivent noter que : le prix des Actions Offertes peut

diminuer et les investisseurs peuvent perdre tout ou partie de leur

investissement ; les Actions Offertes ne garantissent aucun revenu

ou protection du capital ; et un investissement dans les Actions

Offertes n'est approprié que pour les investisseurs qui n'ont pas

besoin d'un revenu garanti ou de protection du capital, qui (seuls

ou en collaboration avec un conseiller financier ou autre conseil)

sont capables d'évaluer le bien-fondé et les risques d'un tel

investissement et qui disposent de ressources suffisantes pour

pouvoir supporter les pertes qui pourraient en résulter.

L'Evaluation du marché cible est sans préjudice des exigences de

restrictions de vente contractuelles, légales ou réglementaires

applicables à l’Offre. A toutes fins utiles, l'Evaluation du Marché

Cible ne constitue pas : (a) une évaluation pour un client donné de

la pertinence ou de l'adéquation aux fins de la directive MiFID II

; ou (b) une recommandation à tout investisseur ou groupe

d'investisseurs d'investir, d'acheter ou de prendre toute autre

mesure à l'égard des Actions Offertes.

Chaque distributeur est responsable de réaliser sa propre

évaluation du marché cible applicable aux Actions Offertes et de

déterminer les canaux de distribution appropriés. Pour éviter toute

ambigüité, même si le marché cible inclut les investisseurs de

détail, les producteurs et les distributeurs ont décidé qu'ils

fourniront uniquement des investisseurs pour les Actions Offertes

répondant aux critères d'éligibilité des contreparties éligibles et

des clients professionnels.

Ne pas diffuser, directement ou indirectement,

aux Etats-Unis d’Amérique, au Canada, en Australie, au Japon ou en

Afrique du Sud.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220317005956/fr/

AELIS FARMA Pier Vincenzo Piazza Co-fondateur et

Directeur Général contact@aelisfarma.com

NewCap Dusan Oresansky/Marine de Fages Relations

investisseurs aelis@newcap.eu +33 1 44 71 94 92

NewCap Nicolas Merigeau Relations médias

nmerigeau@newcap.fr +33 1 44 71 94 98

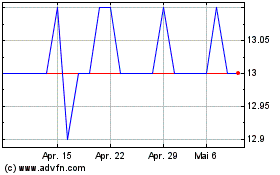

Aelis Farma (EU:AELIS)

Historical Stock Chart

Von Mär 2024 bis Apr 2024

Aelis Farma (EU:AELIS)

Historical Stock Chart

Von Apr 2023 bis Apr 2024